こちらのページではマーケットリスクの先行指標とも言われる「金銀比価」について解説しています。

「金銀比価(金/銀)」の高まりはマーケットリスクの上昇を示唆していると言われることがあります。

リスクヘッジで金が買われ、景気後退で銀が売られるという理論です。

しかし、実際には金価格の影響は小さく、銀価格の影響が大半のようです。

更に銀価格の下落は景気悪化に先行せず、一致するか若干遅行します。

そのため「金銀比価(金/銀)」はマーケットリスクの先行指標とはなりません。

詳細は下記をご覧ください。

金銀比価(金/銀)が何を意味するかを分かりやすく解説

「金銀比価」は「金(Gold)価格」を「銀(Silver)価格」で割ったものです。

「GSR(Gold Silver Ratio:ゴールド・シルバー・レシオ)」とも呼ばれており、同じ重さの「金価格」を「銀価格」で割った数値となります。

- 金銀比価=金価格 / 銀価格

こちらのページで使用しているデータは共にBloombergから取得したマーケットのスポット価格を使用しています。

「金価格」「銀価格」ともに単位はトロイオンスです。(1トロイオンス=約31.1グラム)

- 金銀の単位についてはこちらを参照:金(GOLD)価格の長期推移と見通し(需要と供給から考える)

金価格が銀価格に対して相対的に高くなると金銀比価は上昇します。

よく、「金銀比価(金/銀)」の高まりはマーケットのリスク上昇を示唆しているという説があります。

金は投資用と宝飾品の需要が全体の約80%を占め、工業用は10%以下です。

一方、銀は需要の約60%が工業用が占めています。

マーケットリスクが高まるとリスクヘッジで金が買われ、同時に経済活動が停滞することから銀の需要が減退し、「金銀比価(金/銀)」が上昇するという理論です。

これが経験則上成り立つのか検証してみたいと思います。

金価格・銀価格・金銀比価(金/銀)の長期推移【マーケットリスクの先行指標とはならない】

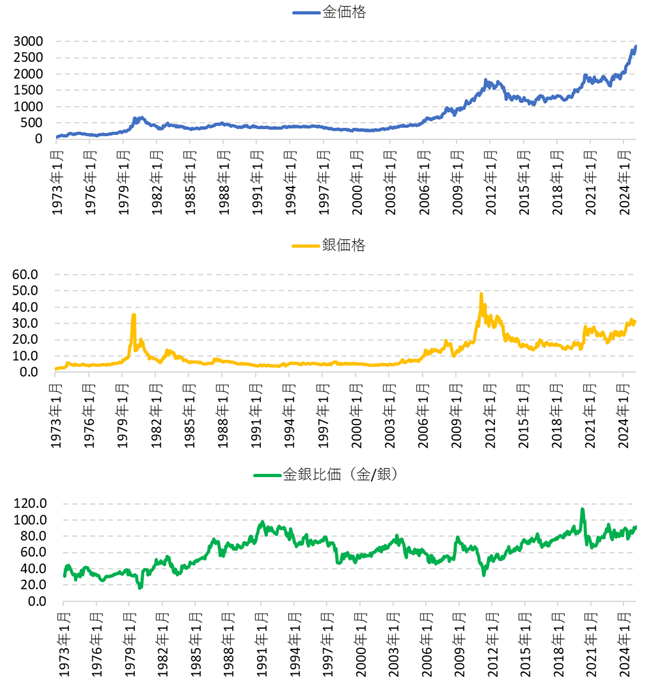

「金価格」「銀価格」「金銀比価」の1973年1月〜2023年8月までの長期チャートです。

金価格と銀価格は需要構造は異なりますが、値動きが全く別かというと意外とそうではなく、大きな流れは一致しています。

例えば、金価格が大きく上昇した1980年と2011年は銀価格も同様に上昇している為、「金銀比価(金/銀)」はそれ程高まっていません。

まず、2000年以前で「金銀比価(金/銀)」が最も高まったのは1991年です。

1991年2月には「金銀比価(金/銀)」が100を超えました。

世の中ではこれを湾岸戦争が勃発したことによる地政学リスクの高まりで金価格が上昇したことが要因と言われることが多いですが、実際は上記チャートを見ても分かるように金価格は上昇していません。

よって、銀価格が下落したことが「金銀比価(金/銀)」の上昇要因です。

1991年は世界的に景気が悪化しており、実質GDP成長率でみると米国が-0.1%、英国が-1.2%、オーストラリアが-1.1%とマイナス成長でした。

全世界ベースでも+2.5%と低い成長率です。

ちなにみオーストラリアは1991年以降は1度もリセッションに陥っていません。

それくらいグローバル景気は悪かったと言えます。

- 世界の実質GDP成長率の推移はこちらを参照:世界の実質GDP成長率推移

このように1991年の「金銀比価(金/銀)」の上昇は湾岸戦争により金が買われたものではなく、グローバル景気後退の結果、銀が売られたことによるものであることが分かります。

そして、リーマンショック後の2008年11月にも「金銀比価(金/銀)」が80前後まで上昇していますが、この時も金が上昇したというよりも銀が下落したことが要因です。

この時はリーマンショック(2008年9月)の影響で金融マーケットに激震が走り、実体経済も大きく悪化していた時期です。

また、2020年3月には「金銀比価(金/銀)」が114と過去最高水準となりましたが、こちらも新型コロナウイルスの影響による銀価格の下落が要因です。

これらから「金銀比価(金/銀)」の上昇は必ずしもマーケットリスクが高まっていることを示唆している訳ではなく、景気悪化による銀価格下落の結果であると言えそうです。

逆に「金銀比価(金/銀)」が直近で最も低かったのは2011年4月です。

この時は世界経済がリーマンショックからの回復期で、上記のチャートを見ても分かる通り銀価格が48.5ドルまで大きく上昇した局面です。

こちらも金価格より銀価格の影響で「金銀比価(金/銀)」が低くなっています。

上記チャートでも確認できますが、銀価格は金価格に比べてボラティリティが高いことからこのような結果になると思われます。

そして、銀価格の下落は景気悪化に先行せず、一致するか若干遅行します。

よって、「金銀比価(金/銀)」はITバブル崩壊・リーマンショック・コロナショックの際はマーケットリスクの高まりに対して先行指標とはなりませんでした。

世の中では金銀比価がマーケットリスクの高まりを反映したり、先行指標となるケースもあると言われていますが、上記の分析ではそうなっていませんので、参考程度に見るのが良いでしょう。

一方、過去の値動きから「金銀比価(金/銀)」が100以上など大きく上昇した時は「金売り+銀買い」のロング・ショート戦略、金銀比価が40以下など大きく低下した時は「金買い+銀売り」のロング・ショート戦略を行うことは有効と考えられます。

また、金(Gold)や銀(Silver)に関してはシンプルに安い時にETFで投資するというのも悪くないと思います。

例えば「iシェアーズで」あれば、金(Gold)と銀(Silver)は先物でなく現物型のETFがあるのでスポット価格に連動する投資が可能です。

- 金の投資についてはこちらを参考にしてください(銀も考え方は同じです):金(ゴールド・GOLD)への投資はETFがベスト / 金の果実・SPDR・iシェアーズがおすすめ

特に銀はボラティリティが高いため面白いかもしれません。

シンプルに銀(Silver)のETFを買う場合は景気回復局面の初期に投資するのが良いでしょう。(ただし何年も上昇しないことは普通にありそうですので注意してください)

金銀比価(金/銀)の関連ページ

米国長期金利の先行指標となる「銅/金レシオ(C/Gレシオ)」について紹介しています!