こちらのページでは2004年~2007年頃にブームとなった「MSCB」とその後、MSCBに替わり発行が増加した「MSワラント」について解説しています。

「MSワラント」は「MSCB」と異なり、発行される新株数があらかじめ決まっているため、「MSCB」のように株価の下落によって発行される新株数が増加しない点が改善ポイントです。

しかし、既存株主にとってマイナスである点は変わりありません。

下段では「MSCB」とMSワラント」の違いについても分かりやすくまとめていますので参考にしてください。

まず最初に「MSCB」についての解説です。

MSCBとは(既存株主にとっては最悪の資金調達)

MSCBの概要

MSCBは「Moving Strike Convertible Bond」の略で、日本語では「修正条項付新株予約権付社債」や「下方修正条項付転換社債」と呼ばれます。

一般的な転換社債(CB: Convertible Bond)は、あらかじめ決められた転換価格で株式に転換する権利が付与されています。対象株式の株価が転換価格を超えて上昇すると利益が得られます。反対に株価が転換価格を上回らなくても、満期時に額面で償還されます。よって、転換社債はダウンサイド限定で大きなキャピタルゲインが期待できます。デメリットは発行体のクレジットリスク以外では転換社債の利回りは同じ発行体の普通社債より低くなる点くらいです。

- 転換社債についての詳細はこちらを参照:転換社債(CB)の仕組み・特徴・ポイントを分かりやすく説明

「MSCB」も転換社債の一種ですが、株価が下落した場合、転換価格が下方修正される仕組みが付与されています。

そのため、MSCBの投資家にとっては利益を上げる可能性が飛躍的に高まります。

しかし、転換社債の発行額が決定した後に転換価格が下方修正されるということは発行される新株の数が増加することを意味します。

そのため、既存株主は希薄化(ダイリューション)により大きな被害を被る可能性がでてきます。

MSCBは2004年~2007年頃にブームとなりましたが、この時期に発行されたMSCBは、MSCBの投資家(引き受け側)にとっては極めて有利な条件のものも多くありました。

その反面、既存株主が大きな被害を受けたケースが多くありました。

ただし、MSCBを発行するということはその時点で既に大きな問題を抱えていて株価も相当下落している場合も多く、MSCBの発行が公表されると一時的には株価が上昇する銘柄もありました。

資金難による破綻懸念があったバイオベンチャーなどがそのパターンです。(ただし、そのような企業の多くが、その後に破綻したり上場廃止になったりしています)

下記では当時のMSCBの代表的な案件となった「ライブドアのMSCB」を紹介します。

ライブドアMSCBの実例(株数の増加数・株価の推移も掲載)

まずは、2005年2月に発行された「ライブドア(4753)のMSCB」の条件です。

- 債券の名称:転換社債型新株予約権付社債(MSCB)

- 発行体:ライブドア(4753)

- 引受証券会社:リーマン・ブラザーズ証券

- 発行日:2005年2月24日

- 償還日:2010年2月24日

- 発行額:800億円

- 転換価格(当初):450円(MSCBが決議された2005年2月8日の前営業日である2005年2月7日の終値と同額で設定)

- 転換価格の修正:毎週見直し、金曜日までの3営業日のVWAPの平均値の90%の価格、下限157円

期間5年のMSCBでしたが結果として2005年4月15日までに全てのMSCB(転換社債型新株予約権付社債)が株式に転換されました。

- 転換株式数:268,947,887株

- 平均転換価格:297円

- 転換前の発行済み株式数:6億4637万株

- 転換後の発行済み株式数:9億1532万株

MSCBにより発行済み株式数は41.6%増加しました。

MSCB発行決議前日の2005年2月7日の終値ベースで時価総額は約2,900億円(450円×6億4637万株)でした。

MSCBが全て転換された2005年4月15日の株価は329円と2005年2月7日の450円から大きく値を下げましたが、時価総額は約3,000億円と若干ですが増加しています。(もちろん、時価総額が増加したのは株数が増加したためです。)

そして、ライブドアMSCBで問題なのがMSCB発行に合わせて筆頭株主である堀江貴文社長から引受証券会社であるリーマン・ブラザーズに貸株が行われていたことです。

「MSCB+貸株」という(悪の)プランです。

当時、堀江貴文社長はライブドア株式の約37%を保有していました。

このプランであればMSCBを引き受けたリーマン・ブラザーズはライブドア株を空売りをし、MSCBから転換した株で決済することが可能です。

しかも、MSCBの転換価格は「毎週金曜日を含む3営業日のVWAPの90%の価格」ですので、10%のバッファーがあり、ほぼ確実に利益が出ます。

- VWAPについてはこちらを参照:日本株を有効活用した提案手法【VWAP・株券貸借取引(貸株)】

つまり、「MSCB+貸株」のプランはリーマン・ブラザーズにとっては極めてオイシイ案件でした。

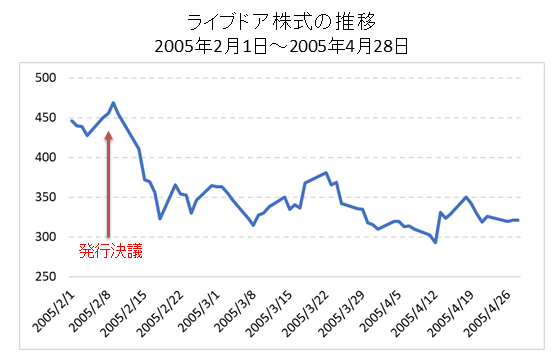

下記はライブドアMSCBが決議された2005年2月8日からすべて株式に転換された2005年4月15日前後のライブドア株の推移です。

発行決議(2005年2月8日)の後は株式への転換による希薄化を懸念して株価が売られています。

また、この時期にリーマン・ブラザーズから大量の空売りが行われたことが大量保有報告で分かっています。

2004年~2007年にブームとなったMSCBは、どの案件も概ね同じような仕組みで、引受け側から見た場合、ぼぼノーリスクで大きな利益を上げられる案件でした。

ライブドアはそれなりに時価総額が大きい企業でしたが、赤字が続いていて資金難のバイオベンチャーなどかなり信用力の低い企業でもMSCBであれば発行することができました。

ちなみにライブドアも1:100の株式分割で株価を引き上げ、大きくなった時価総額を生かしM&Aを行うなど、錬金術を駆使して時価総額を拡大していたことから、MSCBの発行時点で既に事業の将来性を疑問視する人も多くいました。

そして、半分偶然ですがライブドアはMSCB発行の翌年である2006年4月14日に証券取引法違反(粉飾決算)で上場廃止となりました。【ライブドアショック】

また、こちらも偶然ですがライブドアMSCBを引き受けて大きな利益を上げたリーマン・ブラザーズ証券は2008年に破綻しています。【リーマンショック】

さらに、当時日本でMSCBの引受けに積極的であったメリルリンチも2008年に実質破綻状態となり、バンク・オブ・アメリカに買収されました。

MSCBの祟りかもしれません。

MSCBは批判も多かったことや、2007年に日本証券業協会や東京証券取引所がMSCBについて自主規制を発表したことから、2008年以降は発行が少なくなっています。

ただし、完全になくなったわけではないので、転換価格が調整される転換社債が出てきたときは注意が必要です。

特に2017年以降、MSCBをマイナーチェンジした「MSワラント」の発行が増加しています。

「MSCB」と「MSワラント」の違いについては下記をご覧ください。

MSCBに替わり発行が増加したMSワラントとは

MSワラントの概要(MSCBとMSワラントの違い)

MSワラントは自主規制の対象となったMSCBをマイナーチェンジしたものです。

MSワラントの正式名称は「行使価額修正条項付新株予約権(Moving Strike Warrant)」です。

権利行使価格が株価によって変動していく新株予約権ということになります。

MSCBとMSワラントの違いは下記の通りです。

- MSワラントは発行される新株数があらかじめ決まっている(MSCBのように株価の下落によって発行される新株数が増加しない)

- 発行企業からみるとMSCBは発行時に資金調達が確定するが、MSワラントは権利行使時に資金調達となる

- 上記からMSCBは発行時に調達金額が確定するが、MSワラントは新たに発行される株数が決まっており、株価の変動により調達金額が変動する

MSワラントはMSCBのように株価下落によって発行済み株式数が大きく増加するようなことは発生しないので、MSCBと比較して既存投資家に配慮された仕組みとなっています。

ただし、ほとんどのケースで権利行使価格は時価の10%近く低い価格に設定されます。

これは上記で紹介したライブドアMSCBと同様の条件です。

よって、MSワラントを引き受けた投資家は空売りをして、新株で返済することにより、高い確率で利益を得ることができます。

その分、需給悪化により既存株主は悪影響を受けます。

このようにMSワラントはMSCBほどではありませんが、既存投資家にとってマイナスであることは変わりませんので注意が必要です。

最後にMSワラントの代表的な案件となった「アンジェスのMSワラント」(2020年発行)を紹介します。

この案件はMSワラント割り当て後に材料を発表し、株価を上昇させ、調達額を増やしており、かなり問題のある案件だと思います。

アンジェスMSワラントの実例

- 債券の名称:第37回新株予約権(第三者割当て)(行使価額修正条項付)【MSワラント】

- 発行体:アンジェス(4563)

- 引受証券会社:フィリップ証券

- 発行決議日:2020年2月17日

- 割り当て日:2020年3月4日

- 新株予約権の総数:160,000個(1個につき100株で合計1,600万株の購入権)

- 発行価格:新株予約権1個につき457 円(総額 73,120,000 円)【これを払い込むことでMSワラントの権利を取得できます】

- 権利行使価格(当初):584円(発行決議日の前営業日2020年2月14日の終値)【584円×1,600万株=9,344,000,000円】

- 転換価格の修正:権利行使請求日の前営業日の92%の価格、下限292円

発行企業からみた場合、MSワラントはMSCBと異なり発行額は決定しておらず、株価が下落し新株予約権の行使価格が低下すると調達金額が減少します。逆に株価が上がれば調達金額が増加します。

投資家から見た場合、MSワラントは転換価格が上下に修正されても常に92%の価格で転換できるので損をすることは基本的にありません。

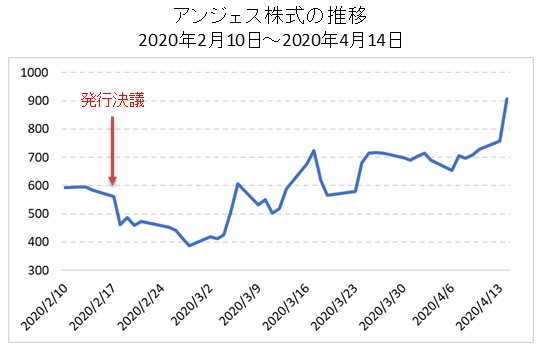

アンジェスの株価は第37回MSワラントの発行決議日(2/17)の後、割当日(3/4)までは下落しました。

しかし、このケースでは割当日翌日の3/5にアンジェスが新型コロナウイルスのワクチン開発を発表し、株価の上昇が始まりました。

3/5以降大きく上昇しています。

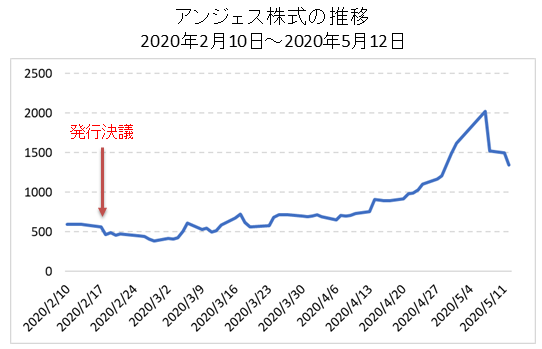

更にもう少し長いチャートがこちらです。

仕手株化して大きく上昇しました。

MSワラントは3月下旬~4月下旬にかけて行使されました。

権利行使時の株価は650円~950円となり、株価が上昇したことで当初の予定よりも調達金額が大きくなりました。

結果的に11,396,866,500円(平均行使価格712円)の調達となりました。

ただし、これはMSワラントの影響ではなく、新型コロナウイルスのワクチン開発が材料となって株価が上昇しました。

今後、MSワラント発行後に株価にとってプラスの材料を公表というインサイダーまがいの取引が増加しないことを祈りたいと思います。

MSCBほどではありませんが、MSワラントも注意が必要な点は変わりません。