こちらのページでは「法人の利益の繰り延べ」で活用される商品について紹介しています。

利益の繰り延べでよく使われる商品は下記の3つです。

- 事業保険(逓増定期保険等)

- 航空機・船舶等のオペレーティングリース(JOL)

- 米国不動産

詳細は下記をご覧ください。

「法人税の節税」ではなく正しくは「法人の利益の繰り延べ」

「節税」と言われることも多いようですが、正確には「節税」ではなく「利益の繰り延べ」です。

下記で紹介する「事業保険(逓増定期保険等)」「航空機・船舶等のオペレーティングリース(JOL)」「米国不動産」等を契約・保有することにより一定の損金を計上することで利益を圧縮することができます。

ただし、損金計上した金額は解約時(償還時)にまとめて益金として計上されます。

その為、損金計上した金額がそのまま節税になっているわけではなく、あくまで利益を将来に繰り延べているだけです。

最終的に計上される益金を何らかの損失と相殺できなければ、一時的に利益を繰り延べただけで節税効果は全くありません。

よって、大前提として下記に示すような将来的に赤字が見込まれる会社でないと逆にマイナスとなります。

- 業績の変化が大きく赤字になることも度々あるような会社(今期は大きく利益が上がったので、繰り延べを行いJ将来赤字の時に相殺したい)

- 社長の退職金で将来的に大きな損金が見込まれる会社(例えば毎年安定的に1000万円程度の利益を計上しているが、将来的に社長の退職金として1億円を支払予定)

逆にこれ以外の多くのケースでは「利益の繰り延べ」はほとんど意味がありません。(勘違いしてやっている会社も多いですが)

下記では法人の利益の繰り延べで使われる代表的な商品について解説します。

「法人の利益の繰り延べ」で活用される代表的な商品

事業保険(逓増定期保険等)

保険を活用した「利益の繰り延べ」は昔から一定のニーズがあります。

しかし、度重なる税制改正により、以前ほど魅力的な商品はなくなっています。

現在のメインとなる商品は「逓増定期保険」です。

定期保険の一種ですが、保険期間の後半に保険金額が大きく増加する点が特徴です。

「逓増定期保険」の損金計上ルールは2019年の税制改正により複雑化し、最高解約返戻率の水準に応じた4パターンとなっています。

「利益の繰り延べ」の効果は下記のリンク先を参照してください。

現在のルールではベストシナリオでも「解約返礼金」と「税効果」の合計が支払保険料とほぼ同水準になる程度です。

長期の契約を行ってもそれほど大きな節税効果が期待できないので、一部の例外を除いて、積極的に契約する必要性は低いと考えられます。

もちろん、節税目的でなく経営者等の死亡保障を目的に契約することは有益です。

航空機等のオペレーティングリース(JOL)

オペレーティングリースは「航空機」「船舶」「コンテナ」等を保有し、大きな減価償却費を発生させることで法人の利益を圧縮します。

期間は5年~10年程度のものが多く、航空機の対象物件を一法人で保有するケース(―機買い)や複数の法人で区分所有ケースがあります。

案件によって初年度の償却率が異なりますが、例えば初年度に70%程度の損金を計上できるものもあるので、突発的に利益が上がった年の利益を繰り延べ、将来の損失と相殺したいといったニーズに対応できます。

ただし、多くの案件が米ドル建てであるため為替リスクが発生します。

また、案件ごとに初年度の償却率だけでなくリターン(利回り)も異なります。

そして、一機買いを除き、償還タイミング(益金が発生するタイミング)をコントロールできない点は注意が必要です。

航空機等のオベレーティングリース(JOL)の詳細は下記をご覧ください。

米国不動産

米国不動産を活用した利益の繰り延べは元々個人向けに人気がありました。最高税率55%の所得税を繰り延べて、税率20%の長期譲渡所得として課税されるというプランでしたが、あまりにメリットが大きいことから税制改正が行われ、現在では認められていません。

ただし、法人が米国不動産を保有することで減価償却費を計上することは問題ないため、法人税の利益の繰り延べに活用されています。

法定耐用年数を超えた中古物件を保有することで、償却期間が耐用年数の20% (1/5)の期間に短縮されます。【加速度償却】

木造住宅の法定耐用年数は22年ですので、加速度償却を活用することで4年(22年×0.2=4.4年→切り捨てで4年)で償却が可能となります。

また、米国不動産は物件評価額に占める建物部分の評価割合が大きい点もポイントです。

例えば1億円の物件の内、土地の評価が2,000万円、建物の評価が8,000万円といった割合が一般的です。

この場合、建物評価8,000万円を4年で償却するので毎年2,000万円の損金を計上できます。

さらに事業保険やオベレーティングリース(一機買いを除く)と異なり、物件の売却時期は所有者が選択できるので、益金計上のタイミングをコントロールできる点も大きなメリットです。

米国不動産の詳細は下記をご覧ください。

法人の利益の繰り延べで活用される商品のポイントまとめ

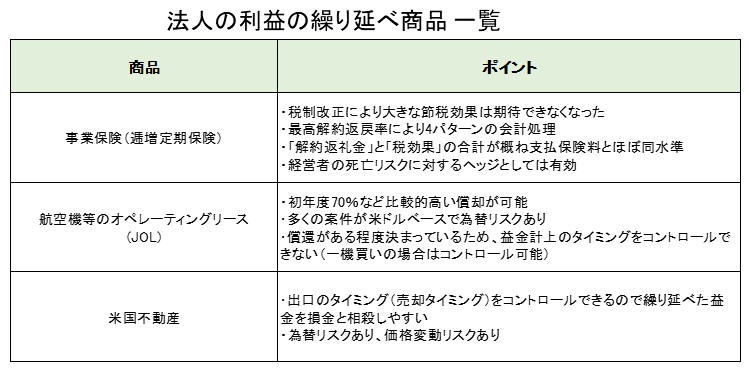

上記で紹介した「事業保険(逓増定期保険等)」「航空機・船舶等のオペレーティングリース(JOL)」「米国不動産」のポイントをまとめています。