こちらのページでは「ETFの知ってそうで意外と知らないポイントや注意点」を紹介しています。

例えば下記の質問に対して正確に答えられますか?

- 純資産残高5億円の日本株ETFに10億円の買い注文が入った場合、取引が成立するでしょうか?(価格が急騰するでしょうか?)

ETFに関しては分かっているようで意外と知らない内容が多いと感じます。

下記ではETFについて幅広い内容を掲載しておりますので参考にしてください。

ETFの分類などはこちらも参考にしてください。

ETFの流動性供給に貢献する「指定参加者」と「マーケットメイカー」

ETFは「Exchange Traded Fund」(上場投資信託)の略ですのでその名の通り、証券取引所に上場されていて市場価格で売買できる投資信託です。

ETFの場合、株式の様に各銘柄で発行済み株式数が決まっている訳ではありません。

投資ニーズの増減によりETFの発行口数(ETFの残高)も増減します。

そのETFの取引において重要な役割を果たしているのが「指定参加者」と「マーケットメイカー」です。

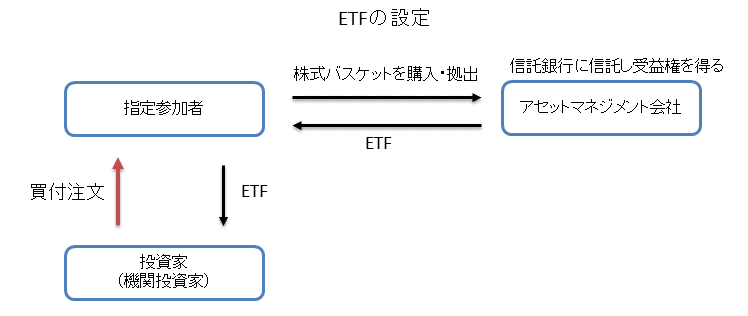

まず、「指定参加者」から説明します。

機関投資家などの超大口投資家がETFの売買を行う際、取引所に通常の注文を出すと価格が乱高下したり取引に時間が掛かってしまいます。

そのため、例えば機関投資家が日本株のETFを買付けする際は、指定参加者と呼ばれる証券会社に直接注文をだします。

指定参加者が市場で日本株のバスケットを買付け、それをアセットマネジメント会社に拠出することでETFが設定され、それを指定参加者から機関投資家に売却されることで取引が成立します。

この一連の取引はETFの「設定」と呼ばれます。

逆にETFを売却する際はETFの代わりに日本株のバスケットを機関投資家は受け取ります。

これを「交換」と呼んでいます。

キャッシュ化する際はそのまま日本株バスケットを売却します。

交換から日本株バスケットの売りは指定参加者(証券会社)において連動して行われるので大口取引でもスムーズに行うことができます。

このETFの「設定」と「交換」を行うのが指定参加者です。

次に「マーケットメイカー」について説明します。

東証は2018年にETF市場のマーケットメイク制度を導入しました。

マーケットメーカーは証券会社や専業のトレーディング会社が届け出を行うことで指定されます。

マーケットメーカーは気配値を提示することで売買の相手方となり市場に流動性を提供します。

また下記のような取引でも大きな存在意義があります。

例えば、純資産残高5億円の日本株ETFに10億円の買い注文が入った場合、取引が成立するでしょうか?

通常の株式で発行済み株式の2倍の買い注文が入ればすぐに買い気配となり、何日もストップ高となり取引はなかなか成立しません。

しかし、ETFの場合はスムーズに売買が成立します。

上記の場合、10億円の日本株ETFの買い注文が入るとすみやかにマーケットメイカーが10億円分の日経平均パッケージを作るために株式市場で株式(もしくは先物)を買い付けます。

そして、10億円の日経平均バスケットを指定参加者を通じてアセットマネジメント会社に拠出することでETFが設定されます。

そのETFを取引所に売りに出すことで取引が成立します。

この場合、ETFの純資産残高が10億円増加して15億円となります。

この例はほとんど「ETFの設定」と変わりありませんが、別のパターンとしてあらかじめ(先物でヘッジしながら)日本株ETFを保有しておいて買い注文に対応するなどの方法もあります。

大口の売りの時はこの反対でマーケットメイカーがETFを買付け、先物などを使ってヘッジしておき、最終的にはその裏付けとなっている株式を市場で売却することでETFが解約されます。

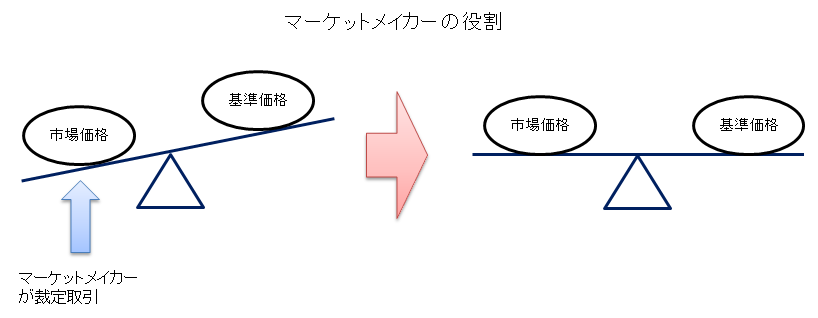

つまり、マーケットメイカーは裁定取引(アービトラージ)を活用し、わずかなサヤを取りながら市場に流動性を供給します。

よって、マーケットメイカーが間に入ることで純資産残高の小さいETFでも大口の売買が可能です。

また、マーケットメイカーの存在により基準価格と市場価格が大きくかい離しないようになります。

ただし、マーケットメイカーがすぐにヘッジ取引をすることができないアセットなどでは価格がかい離することもあるので注意が必要です。

例えば東証に上場しているETFで米国株に投資するものなどです。

大口のETF買い注文が入りそれに対応しても、米国株式市場は閉まっているのでヘッジ取引ができません。

そのためスプレッドを大きくする必要があり、「市場価格」と「基準価格」のかい離の原因となります。

ETFの基準価格と市場価格の乖離とは

ETFの基準価格(NAV)とはETFが保有している株式等を時価評価した1口当たりの価格です。

いわゆるETFの理論価格とも言えます。

NAVは「Net Aseet Value」の頭文字をとったものです。

ETFの市場価格はその名の通り、市場で取引される価格ですが、通常は基準価格を参考にして取引されるので両者はほぼ同じ価格となります。

「市場価格」と「基準価格」の差は乖離と呼ばれます。

乖離率が大きくなるとマーケットメーカーが裁定取引(アービトラージ)を行うことで市場価格は基準価格に収れんしていく仕組みとなっています。

債券型ETFの分配金利回りは直接利回りであって最終利回りではない

ETFの分配金は通常、パススルー方式となっている為、株式の配当や債券のクーポンから運用コストを控除した分が分配金として支払われています。

株式関連のETFでは問題にならないのですが、債券に投資するETFは注意が必要な場合があります。

問題になるのは組み入れ債券の多くがオーバーパー(債券価格が100を超えている状態)になっている時の「最終利回り」です。

例えば「残存期間1年、債券価格が105、クーポン7%」の場合、105の投資に対してトータルリターンが2(7-5)であるため最終利回りは2/105 =約1.9%となります。

これがETFの資料上の利回りでは7/105=6.7%と表記されているケースが多いので注意が必要です。

間違いではないのですが、これは俗にいう直接利回りとなります。

ETFの中には「最終利回り」と「直接利回り」の両方を掲載しているものもありますが、「直接利回り」しか掲載していないものもあります。

ETFの「利回り」は注意して見る必要があります。

原油ETFはロールコストに注意、金への投資はETFがベスト

コモディティ関連のETFの場合、投資対象が「先物」か「現物」かを確認する必要があります。

「現物」であればイメージ通りの動きになるのですが、「先物」の場合は先物をロールオーバーする際にコストがかかりパフォーマンスが悪化する恐れがあります。

コモディティ関連のなかで原油ETFは全て先物が投資対象となるので注意が必要です。

また「S&P GSCIコモディティ・インデックス」や「CRBインデックス」のようなコモディティ・インデックスも最終的には先物に投資しているので同様に注意が必要です。

原油価格が上昇しているのにロールコストによってETFはマイナスといったケースもあります。

- 原油ETFの問題点はこちらに詳細を掲載していますのでご確認ください:原油(コモディティ)ETFは先物のロールがあるので注意が必要

逆に金(gold)・銀(silver)・プラチナなどに投資するETFは大部分が現物を裏付けとしています。(一部先物に投資している金ETFもあります)

金(gold)は現物で投資するよりコストも安く、現物の裏付けがあることから投資するにはETFがベストと考えられます。

- 金ETFについての詳細な説明はこちら:金(ゴールド・Gold)への投資はETFがベスト / 現物転換できる純金上場信託(金の果実)がおすすめ

日本株の配当落ちと日本株ETFの分配金の関係(株と同じタイミングで配当落ちしない)

個別株式の配当金は権利落ち日前の権利付最終日に保有していれば2~3ヶ月後に受け取れます。

それに対してETFは既に受け取った配当金をパススルーで分配金として支払います。

よって、3月下旬の日本株の配当落ちで、日経平均やTOPIXは配当分だけ配当落ちしますが、ETFはこのタイミングで配当落ちしません。

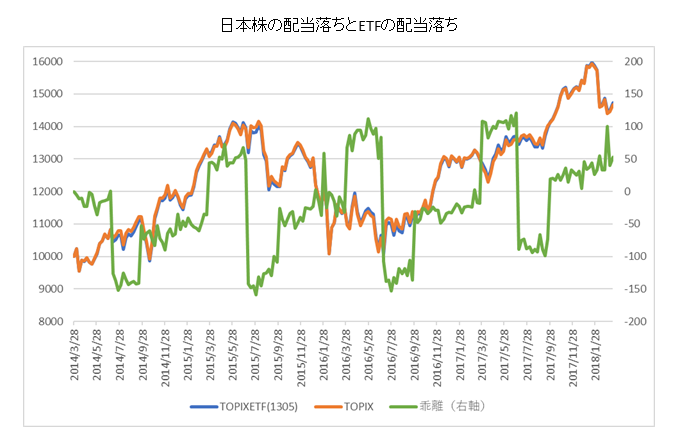

ダイワ上場投信・トピックス(1305)とTOPIXの動きを比較します。

※チャートのかい離:ETF(1305)-TOPIX

ETF(1305)の分配金は年1回で基準日は7/10、分配金落ち日はその2営業日前となります。(2017年であれば7/6が落ち日)

上記チャートの2015年3月辺りからご覧ください。

3月の配当落ち日はTOPIXは配当落ちの分だけ下落しますが、ETFは落ちないのでプラスのかい離が発生します。

その後、7月のETFの分配金落ち日に修正されかい離が縮小します。

9月も3月と同様にプラスのかい離が発生します。

その後も「3月プラスかい離→7月マイナス方向に修正→9月プラスかい離→3月プラスかい離→7月マイナス方向に修正」の繰り返しです。

3月と9月の2回のかい離を7月1回で修正するイメージです。

3月・9月の配当落ちのタイミングで株式の価格は配当見込み分だけ下落しますので、ETFは配当落ちの分だけ未収金を計上し、先物を購入して配当落ちしないようなオペレーションを行います。

上記にも書きましたが、ETFの分配金はあくまでパススルー方式です。

過去に受け取った配当金をまとめて分配金とする形です。

個別株式の場合は、3月の権利落ち前に保有している投資家に5月~6月に支払う形となります。

言い方を変えると3月の権利落ち日に個別株式を保有していると、その後売却をしても配当は受け取れますが、ETFは3月の日本株の権利落ち日に保有していても配当を受け取る権利は発生しません。

ETFの分配金を受け取るにはETFの分配金落ち日に保有している必要があります。

よって、3月・9月の株式の配当落ち日にETFも分配金落ちするとおかしなことになるので、上記のようなオペレーションが行われます。

本来は配当落ちの分だけ、株式先物を買うのではなく、現金に近い債券先物を保有するのが理論的には正しいと思いますが、そうするとETFと指数(TOPIX等)の連動性が失われるので株式の先物を購入するのだと思います。

近年、ETFの残高が大きく増加しており、3月・9月の日本株の配当権利落ち日に株式先物を購入するオペレーションのインパクトが大きくなっています。

ETF分配金の「希薄化」と「濃縮化」

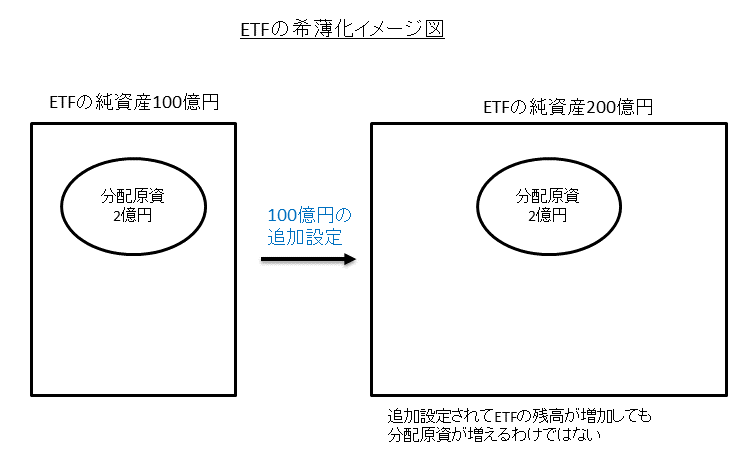

ETFの分配金は期中に受け取った配当金をプールしておき、ETFの分配金支払日にパススルー方式で支払う仕組みとなっています。

よって、例えば分配金支払い日直前に大きな追加設定があり、ETFの残高が急増するとETF1囗当たりの分配金が希薄化します。

上記の図では100億円のETF残高の内、2億円が分配原資としてたまっています。

分配金落ち日の直前に100億円の追加設定があり、ETFの純資産が200億円になりました。

しかし、分配原資は2億円のままですので、1囗当たりの分配金は半分になります。

ただし、だからといって損をするわけではありません。

分配金が半分になった分、配当落ちする金額が半分になりますのでトータルでは変わりません。

ただし、法人などで分配金による期間収益の計上を見込んでいる場合は当てが外れることになりますので、その部分は注意が必要です。

また、「分配金の濃縮化」は希薄化の反対で、分配金支払い直前にETFの残高が減ると1口当たりの分配金が増加するかたちとなります。