こちらのページではインフラファンドについて基本的な仕組みから少し高度な内容まで幅広い情報を掲載しています。

「インフラファンドの全て」と言える充実した内容ですので、是非参考にしてください。

上場している各インフラ投資法人についてもそれぞれ説明していますので参考にして頂ければと思います。(ただし、インフラファンドはJ-REITと同じく各銘柄の個別要因は株式ほど大きくありません。よって、どの銘柄も中長期的には同じような動きとなります。)

- 東証インフラファンド指数の推移はこちらを参照:東証インフラファンド指数の長期推移(チャート・変動要因)

インフラファンド(インフラ投資法人)とは

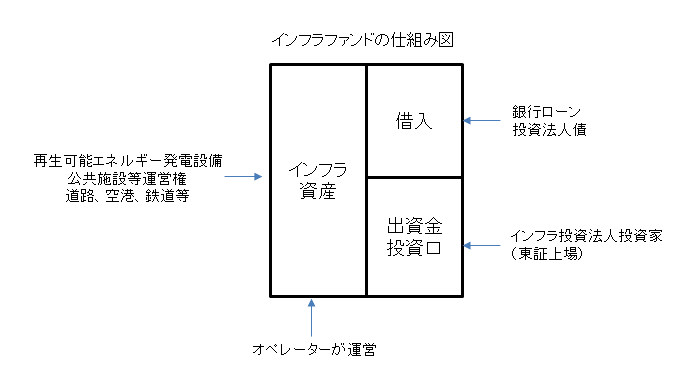

インフラファンドの大まかなイメージは「J-REITの太陽光発電施設バージョン」です。

太陽光発電オペレーター(通常はスポンサー関連企業)に太陽光発電施設を賃貸し、その賃料を投資家に分配するものです。

J-REITはオフィス、レジデンシヤル、商業施設、物流施設、ホテルなどが投資対象ですが、インフラファンド(インフラ投資法人)は太陽光発電施設に投資します。

正確には、インフラファンド(インフラ投資法人)の投資対象は再生可能エネルギー発電設備や公共施設等運営権(コンセッション)、空港等があげられますが、現時点で上場しているインフラファンドが保有しているのは再生可能エネルギー発電設備に分類される太陽光発電施設のみです。

これは日本では太陽光発電に対する20年間の固定価格買取制度(FIT)があることで、収益を予想しやすいことから太陽光発電施設に偏っていると考えられます。(FIPに移行後も個別企業と長期買取契約した太陽光発電施設が中心になると予想されます)

また、下記でも紹介していますが日照量のブレも極めて小さいことから、収益の安定性は極めて高いと言えます。

同じ再生可能エネルギーで水力発電や風力発電施設も今後組み入れられる可能性はありますが、ある程度の実績がないと投資家には受け入れられないと思われます。

また、インフラファンド(インフラ投資法人)の注意点として税制上の導管性が「太陽光発電設備を初めて取得してから20年間」に限定されている点が挙げられます。

おそらく今後延長されるものと思われますが、ここが不確定要素となっており機関投資家が敬遠する一因となっています。

上場しているインフラ投資法人の概要(7銘柄あったが2銘柄がTOBで上場廃止)

こちらでは上場しているインフラファンド(インフラ投資法人)の概要を箇条書きで開催します。

- 2021年時点では7つの投資法人が上場していたが、2銘柄(タカラレーベン・日本再生可能)がスポンサーによるTOBで上場廃止となり5銘柄となった

- 全銘柄が太陽光発電施設のみに投資している

- 全銘柄が利益超過分配を行う方針

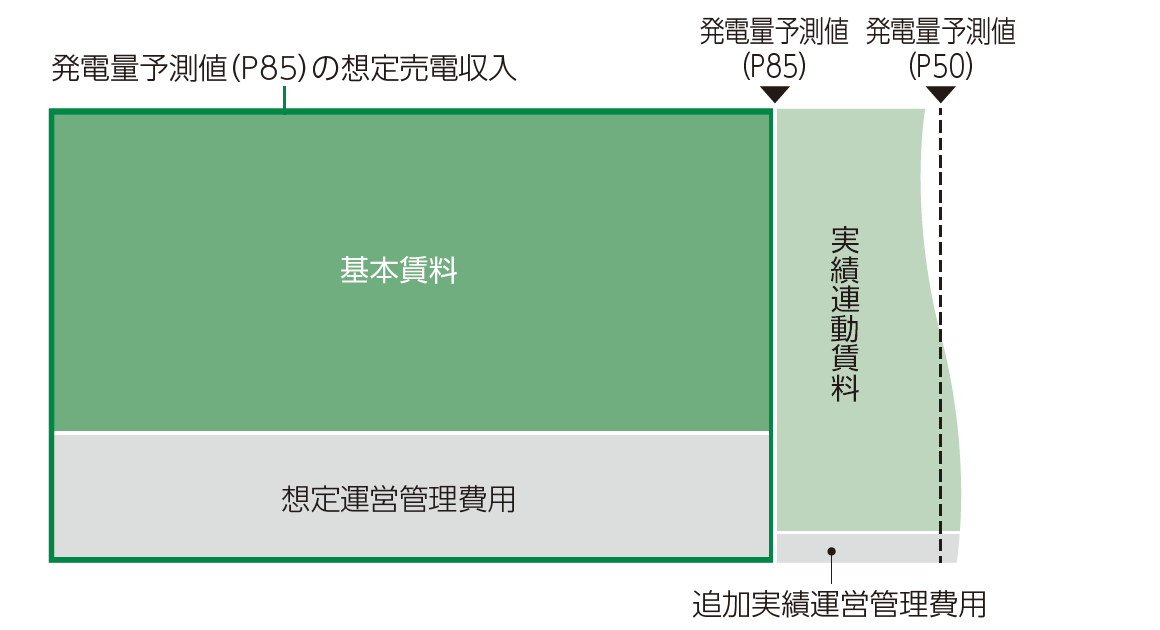

- いずれの投資法人も「基本賃料+変動賃料」か「最低保証賃料+実績連動賃料」の形態をとっている。両パターンとも実態としてはそれほど大きな違いはないと考えられる。

- 各投資法人が設定している基本賃料(最低保証賃料)を決定する際の発電予測値はそれぞれ異なっている。(P50・P75・P85・P90等)

- この違いで日照不足の際の賃料減少リスク・減配リスクが異なる。(数値が小さいほど最低保証水準は高くなる)

- ただし、日照量はそれほど大きく変動しないため、インフラファンドにおいて基本賃料(最低保証賃料)の水準が大きな問題になることは少ない。

ここからは各個別銘柄のポイントを箇条書きで開催します。

タカラレーベン・インフラ投資法人(9281)【2022年上場廃止】

- スポンサー:タカラレーベン

- 投資対象:太陽光発電施設

- 東証インフラファンド市場の第1号案件

- 最低保証賃料と実績連動賃料の組み合わせとなっており、賃借人であるタカラレーベンが最低保証を行う。

- よって、発電量が想定を下回った場合のリスクはある程度排除されており、分配金のダウンサイドリスクは低い

- 最低保証を決定する際の発電予測値はIPO時の物件は超過確率50% (P50)を使用し、その110%を超える部分はその半分が実績連動賃料となる。IPO以降の取得物件は超過確率75%(P75)または超過確率85%(P85)を使用し、それを超える部分はその半分が実績連動賃料となる。

- ただし、業績予想はP50を基に算出しているため、P50とP75、P85の差分だけ業績の下方リスクは残る

- 減価償却費の30%を目処に利益超過分配の方針

いちごグリーンインフラ投資法人(9282)

- スポンサー:いちご

- 投資対象:太陽光発電施設

- 基本賃料(最低保証賃料)と実績連動賃料の組み合わせとなっており、実質的な賃借人であるいちごグループが最低保証を行う。最低保証賃料を超えた部分は追加実績運営管理費用を控除した残りは全て投資法人の収入となる

- 最低保証を決定する際の発電予測値は超過確率85%(P85)を使用

- ただし、業績予想はP50を基に算出しているため、P50とP85の差分だけ業績の下方リスクは残る

- 目標は明示されていないが継続的に利益超過分配を行う方針

- 太陽光発電は季節により日照量に変化が生じることから、収益の変動を極力排除するため年1回決算としている(タカラレーベンインフラと日本再生可能エネルギーインフラは年2回決算)

日本再生可能エネルギーインフラ投資法人(9283)【2022年上場廃止】

- スポンサー:リニューアブル・ジャパン

- 投資対象:太陽光発電施設

- 基本賃料と変動賃料の組み合わせ。基本賃料は超過確率50%(P50)を使用。P50の110%を超える部分はその50%が変動賃料となる。

- 賃料等の積立スキームにより、理論上、P99の発電量が24ヶ月連続しても基本賃料の支払いが可能であるため、分配金のダウンサイドリスクは低い。

- 基本賃料がP50を使用しているため業績の下方リスクはない

- 減価償却費の35%までを目処に利益超過分配の方針

- 東急不動産との提携により外部成長が見込まれる

カナディアン・ソーラー・インフラ投資法人(9284)

- スポンサー:カナディアン・ソーラー・プロジェクト(親会社のカナディアン・ソーラー・インクはナスダック上場)

- 投資対象:太陽光発電施設

- 基本賃料と変動賃料の組み合わせ。

- 基本賃料を決定する際の発電予測値は超過確率50%(P50)を使用。P50の70%が基本賃料となる。

- P50の70%を上回った場合には変動賃料が発生する仕組みとなっている。

- よって、発電量が想定を下回るリスクは最大30%残る

- 目標は明示されていないが継続的に利益超過分配を行う方針

- インフラファンドでは唯一、太陽光発電施設のデベロッパーがスポンサーになっており、パネルの製造から一気通貫に全てのマネジメントを行うモデル(ちなみに欧米では垂直統合モデルは一般的であるが、日本はそうでないことが太陽光発電のコストが高い理由と言われている)

- パネルの出力保証は25年(通常は20年が多い)

- デベロッパーがスポンサーであるためパイプラインは豊富であり、運営会社は自社のバランスシートで保有しないビジネスモデルであることから外部成長は積極的に行われる見通し

東京インフラ・エネルギー投資法人(9285)

- スポンサー:アドバンテックグループ

- 投資対象:太陽光発電施設

- 最低保証賃料と実績連動賃料の組み合わせとなっており、スポンサーの1社であるあいおいニッセイ同和損害保険のサポートにより保険スキームで最低保証を行う。P90の予測発電収入額を超えた場合には実績連動賃料が発生する仕組みとなっている。

- 保険スキームを活用している為、クレジットリスクは発生しない。

- 最低保障を決定する際の発電予測値は超過確率90%(P90)を使用

- 業績予想はP50を基に算出しているため、P50とP90の差分だけ業績の下方リスクは残る

- 減価償却費の30%までを目処に利益超過分配の方針

エネクス・インフラ投資法人(9286)

- スポンサー:伊藤忠エネクス、三井住友信託銀行、マーキュリアインベストメント、マイオーラ・アセットマネジメント

- 投資対象:太陽光発電施設

- 基本賃料と変動賃料の組み合わせ。基本賃料はP50を使用。

- 発電予測値(P50)の想定売電収入の10%相当額を準備金としてプール・補填するスキームを採用し、賃料減少リスクを軽減している。

- P50の110%を上回る場合、その50%は実績連動賃料となりアップサイドが見込める

- 減価償却費の50%を目途として利益超過分配を行う方針

ジャパン・インフラファンド投資法人(9287)

- スポンサー:丸紅、みずほFG

- 投資対象:太陽光発電施設

- 基本賃料と変動賃料の組み合わせ

- 基本賃料を決定する際の発電予測値は超過確率50%(P50)を使用、P50の70%を基本賃料とする

- P50の70%を上回った場合には変動賃料が発生、P50の100%を上回る部分については50%が変動賃料となる

- 発電量が想定を下回るリスクは最大30%残る

- 天候不順その他の理由により売電収入が基本賃料を下回った場合も、直ちに本投資法人に対する賃料の支払いが滞ることのないよう、基本賃料1ヶ月分相当額をSPC口座に積み立て

- 目標は明示されていないが継続的に利益超過分配を行う方針

- 丸紅が本投資法人に3%のセイムボード出資を行う

インフラファンドのポイント(メリット)

こちらではインフラファンド(インフラ投資法人)のポイント(メリット)について箇条書きで掲載します。

太陽光発電施設の収益(キャッシュフロー)は安定性が高い

- 国が定めた20年間の固定価格買取制度(FIT)の裏付けがある

- 固定価格買取制度(FIT)があっても日照量が不足すると発電量が減り、投資法人の収益も減る可能性がある。しかし、統計上、太陽光発電所は平年並の日射量から20年に1回程度の悪い日射量でも平年並みの日射量に対して-5%程度のブレであり、長期的にみても非常に安定している。

- よって、インフラファンド(インフラ投資法人)ごとに基本賃料(最低保証賃料)を設定する際の発電予測値の超過確率(P50、P75など)は異なるが、いずれも日照不足による下方修正リスクは低いと考えられる

- また、日照量が上振れると実績賃料により、投資法人の収益が増加し分配金も増加する。ただし、日照不足による下方修正リスクが低いことの裏返しで大きく上振れる可能性も低い。結局、安定性が高い点がポイントとなる。

- インフラファンドの期待リターンについてはこちらも参考にしてください:インフラ投資法人(太陽光発電施設)のリターンの考え方 / ポイントは減価償却

- FIT制度が終了してFIPとなった後も、インフラファンドに組み入れられる物件は「個別企業と長期買取契約した太陽光発電施設」が中心となることが予想される。そのため、キャッシュフローの安定性は大きく変化しないと思われる。

利益超過分配は実態としてタコ配ではない

- 太陽光発電施設は土地代が安い場所に建設されることから物件価格に占める建物部分の価格が大きくなり、減価償却費の割合が大きくなる

- それにより手元に残る資金がおおきくなることから、利益超過分配を行っており、分配金利回りは高くなる傾向にある

- 一般的にインフラファンドは20年前後(17年〜25年程度)の耐用年数を採用して減価償却を行なっている

- 太陽光発電施設は土地の価格が低く、「土地:建物」比率は「10:90」のような割合である。これを20年で償却するということは物件価格の4.5%を毎年償却していることとなり、過大な償却費といえる。

- 利益超過分配はタコ配などと悪く言われることもある。ただし、これは20年経過後も80%以上の発電能力があるにも関わらず、20年前後で償却しているため償却自体が大きすぎると考えられる。(その為、実態としてはタコ配とは言えない)

- 利益超過分配金の課税についてはこちらを参照:利益超過分配金の税務を分かりやすく解説

様々な自然災害リスクは保険でカバー(地震はPML値で管理)

- 多くの災害による損失は保険でカバーされている

- 保険でカバーされないのは一般的に「津波」と「地震」

- 「津波」に関してはそのようなリスクがないところに建設することでリスク回避が可能

- 「地震」についてはJ-REITと同様にPML値で管理。インフラファンドのポートフォリオ全体のPML値は1%未満で、J-REITの3%~5%前後を大きく下回る。

- PML値は475年に1度起こる可能性がある大地震が発生した際、被災前の状態に回復させる修繕を行うのに掛かる費用が建物の再調達価格(新築価格)の何%かを表す指標である

- 台風のニュースで破壊された太陽光発電施設が報道されることがあるが、それは個人が保有するレベルの物件。インフラファンドが保有するような物件は基礎工事・造成をしっかり行っているのでそのようなことは起こりにくい。

- PML値についての詳細はこちらを参照:インフラファンドの地震リスクはPML値で確認(保有物件のPML値も掲載)

インフラファンドのリスク(デメリット)

外部成長が難しい可能性

- 固定価格買取制度(FIT)の買取価格は制度がスタートした2012年の40円から年々低下しているため、今後新たな太陽光発電施設の組入れが難しくなる可能性がある(ただし、パネルコストをはじめとする諸々のコストは低下傾向であるためFIT価格が低下してもある程度相殺できるケースも多い。下段の「インフラファンドの外部成長について/買取価格は低下しているが開発コストも低下」を参照)

- 外部成長が進まないと時価総額も小さいままとなり、機関投資家など大口投資家の参入が遅れる可能性

制度が未熟(不安定)

- 分配金が経費として認められ法人税等が課税されない導管性についてはJ-REITでは永続的に認められているがインフラ投資法人では20年間に限定されている(ただし、延長される可能性は高いと考えられる)

インフレ

- 借り入れについては固定金利も活用しているため大きな影響はないと考えられるが、収入の増加は日照量の増加からしか期待できないため、国内景気が回復しインフレ率が上昇しても収入は増えない

- よって、インフレにより相対的な利回りの魅力度が低下することになる(これがインフラファンド最大のリスクと考えられる)

インフラファンドのTOBによる銘柄減少はメリットもデメリットもあり

2022年に日本再生可能エネルギーインフラ投資法人とタカラレーベンインフラインフラ投資法人がスポンサーによるTOBで上場廃止となりました。

TOB価格は直近株価より高い水準でしたので、既存の投資家には悪い話ではありません。

ただし、もともとインフラファンドは7銘柄しかなく、各銘柄の時価総額も大きくないため、低い流動性が1つの問題点となっています。

銘柄が減少することでマーケット全体の時価総額が減少し、流動性がさらに低下することはインフラファンド市場にとってマイナスとなります。

しかし、スポンサーがTOBをするということは、インフラファンドが割安であるということの裏返しです。投資家に持ってもらうより、自分で持つか、バラして売却する方が儲かるという判断です。

その為、TOBによる上場廃止は必ずしもネガティブではありあせん。

FIT買取価格は低下しているが開発コストも低下(インフラファンドの外部成長は可能)

固定価格買取制度(FIT)の買取価格が低下していることからインフラファンド(インフラ投資法人)の外部成長は難しいと考える人もいるようです。

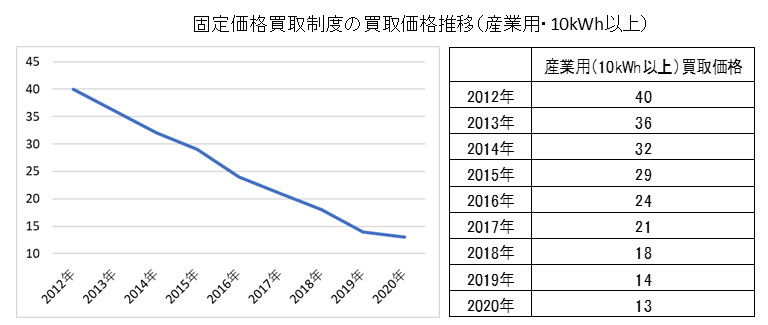

固定価格買取制度(FIT)の買取制度の推移です。

確かに年々低下しています。

ただし、買取価格が低い案件でもパネル等のコスト低下や大規模案件の開発によるコスト低下の余地も大いにあると考えられるので全く外部成長が全く無理なわけではありません。

実際、どのインフラ投資法人も積極的な外部成長を目指しています。

もともと買取価格は1kWh=40円から始まりましたが、2020年時点でインフラファンドには買取価格が1kWh=21円の物件も組み入れられています。

つまり、収入は約5割減少しても、太陽光発電施設の価格もそれ以上に安くなっているため、利回り目線が合うということになります。(太陽光発電施設の場合は土地の値段が極めて安いことから、物件の価格低下余地は大きいと考えられます)

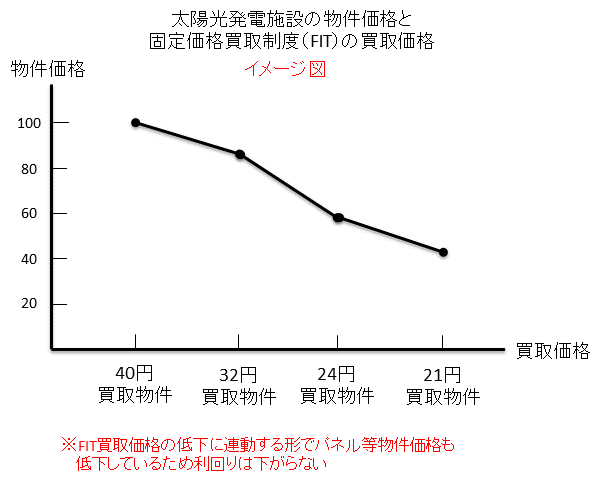

下記は固定価格買取制度(FIT)買取価格と太陽光発電施設の物件価格推移のイメージ図です。実際の価格もこのようになっています。

固定価格買取制度(FIT)により太陽光発電が普及したことでパネル・モジュール費用が大幅に低下しています。また、パネルの性能も著しく向上しています。

そして、インフラファンド(インフラ投資法人)の立場から見た場合、買取価格が低くなっても期待利回りに見合う価格で物件を購入できれば良いだけであり、利回りに見合わなければ無理に購入する必要はありません。

よって、買取価格が低くなっても外部成長ができるか否はデベロッパーが利回りに見合う価格で開発できるかどうかにかかっていると言えます。

更に、買取価格が高い時代は開発利益がとんでもなく高かったと考えられることから、デベロッパーの開発利益を低くすることも外部成長の可能性を増やす要因となります。

これらの観点からカナディアン・ソーラー・インフラ投資法人などは低コスト開発のノウハウをグローバルで有しており、大型のインフラファンド(インフラ投資法人)になる可能性があると考えられます。

また、日本のエネルギーミックスを考えた場合、「原子力」を以前のように増加させにくい中、「石炭」「石油」など火力発電も環境的な要因で制限されていくことが予想されます。

その為、当面は太陽光の比率を大きく上昇させる必要があります。

- 日本のエネルギーミックスの推移はこちらを参照:日本の発電割合の推移と主要国の発電割合(日本は太陽光の比率が上昇)

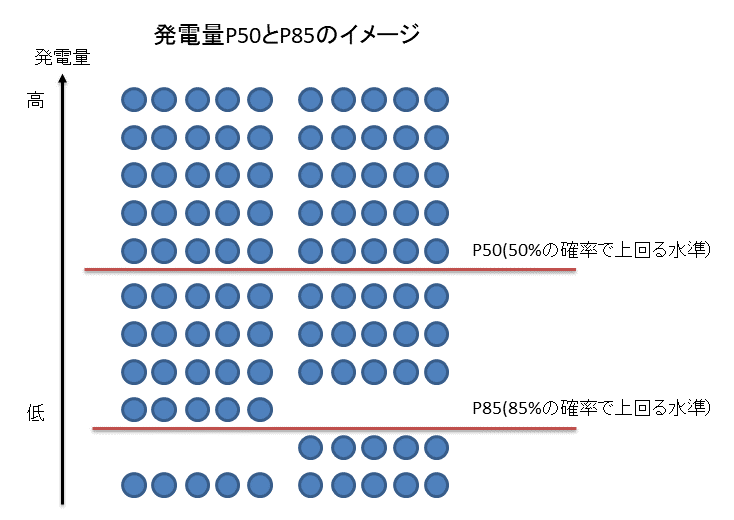

発電量予測値P50とは(P50・P85ではどちらの最低保証賃料が高くなるか)

各投資法人が設定している基本賃料(最低保証賃料)を決定する際の発電量予測値はP50・P75・P85・P90等、それぞれ異なっています。

P(パーセンタイル)の数値が小さいほど最低保証水準は高くなります。

発電量予測値の超過確率50%(P50)と超過確率85%(P85)ではP50の方が高い基本賃料(最低保証賃料)となります。(下図はいちごグリーンインフラ投資法人の資料を抜粋)

P50とP85の定義は下記の通りです。

- P50:20年間の発電量の分布から得られる、50%の確率で上回ると想定される発電量(平年並みの日照量を意味する)

- P85:20年間の発電量の分布から得られる、85%の確率で上回ると想定される発電量

下記のイメージ図をご覧いただくと理解しやすいと思います。

ちなみにP99では240ヶ月(20年)のうち最も日照量の少ない2ヶ月(1%は2.4ヶ月)を上回る発電量ということになります。

通常、P50とP99の発電量の差は10%~15%、P50とP85の発電量の差は10%弱と想定されます。

よって、P85の最低保証水準はP50の約90%ということになります。

そのため、「P85を基本賃料(最低保証賃料)」としているケース(いちごグリーンインフラなど)と「P50の70%を基本賃料(最低保証賃料)」としているケース(カナディアンソーラー、ジャパンインフラなど)を比較すると、P85の方が保証水準が高いことになります。