こちらのページでは、入社1年目~3年目程度の若手社員が優先的に習得すべき最重要コンテンツのみを掲載しました。

「債券(10コンテンツ)」「為替(5コンテンツ)」「株式・REIT・投信(7コンテンツ)」「税金(5コンテンツ)」で合計27コンテンツとなっています。

どのような業種でも新人は業務を覚えながら知識も高める必要がありますので非常に大変です。

銀行・証券など金融機関では入社後3年間くらいは研修などで学ぶ機会も多く、幅広い内容のインプットが求められます。

しかし、多くの知識をインプットし、それをアウトプットできるようになるまでにはかなりの時間が掛かります。

そして、研修で学ぶ内容が必ずしも実戦で活用できるものではないという問題点もあります。

下記のコンテンツはいずれも実務に役立つ内容ばかりですので、自分のものになるまで繰り返しご覧になることをお勧めします。

もちろん、ベテランの方も知らない内容があれば必ず役に立ちますので習得されることをお勧めします。

それではまず、債券関連のコンテンツからです。

債券関連の重要コンテンツ10(若手社員向け)

若手社員向けですので、実際に顧客に商品提案する上で最低限おさえておくべき債券の関連知識を挙げておきます。

社債のスプレッドとデュレーションについて分かりやすく解説

-

債券のスプレッドについて分かりやすく解説

続きを見る

-

債券のデュレーションについて分かりやすく解説

続きを見る

社債の基本的な仕組みから分かりやすく解説しています。

ソフトバンク社債の発行事例を使ったスプレッドとベース金利の変化をご覧いただくことで「スプレッド」「ベース金利」「利回り」の関係をよく理解できます。

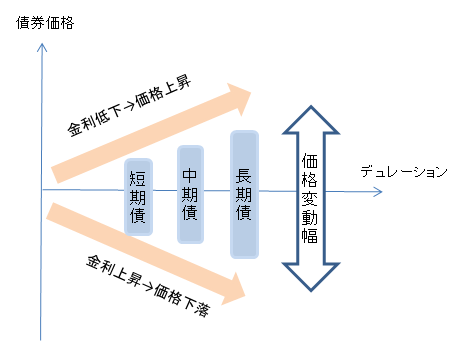

デュレーションは債券の金利上昇リスクをみるうえで極めて重要です。

デュレーションには2種類ありますが、違いをよく理解していない方が多いと感じます。

イールドカーブについての分かりやすくて詳しい解説

-

イールドカーブについての分かりやすくて詳しい説明

続きを見る

「順イールドカーブ」「フラットイールドカーブ」「逆イールドカーブ」について変わりやすく解説しています。

特に「逆イールド」については米国の2000年3月・2006年8月・2019年8月、日本の1989年12月など景気後退・株価下落の前に発生していることが多く、重要なシグナルとなります。

CMBSの仕組みとポイントを分かりやすく解説

-

CMBSの仕組みとポイントを分かりやすく説明

続きを見る

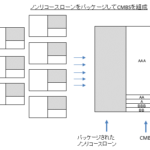

「ABS(Asset Backed Securities)」の一種である「MBS(Mortgage Backed Securities)」には「CMBS」と「RMBS」があります。

こちらの記事は優先劣後構造を活用した債券を理解する上でも役に立ちます。

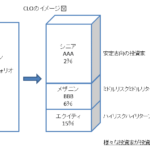

CLO(ローン担保証券)の仕組みとポイントを分かりやすく解説

-

CLO(ローン担保証券)の仕組みとポイントを分かりやすく解説

続きを見る

リーマンショック後に毀損したCLOが続出したことで、あまり良くないイメージをお持ちの方も多いようですが、現在のCLOはかなり保守的なストラクチャーとなっています。

バンクローン(担保資産)を証券化しCLOにすることで、直接はバンクローン(担保資産)を購入できない投資家も、間接的にアクセスが可能となります。

AT1債(CoCo債)を分かりやすく解説

-

CoCo債のポイント【ニッセイ世界ハイブリッド証券戦略ファンドを例に解説】

続きを見る

主に欧州の大手金融機関が発行する米ドル建てのCoCo債は日本の投資家にも人気です。

マーケット環境によっては非常に競争力のある債券となりますので仕組み等をしっかり習得してください。

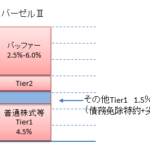

邦銀のAT1債・B3T2債を分かりやすく解説

-

邦銀劣後債(実質破綻時免除特約=Tier2、債務免除特約+永久債=AT1)

続きを見る

主に日本のメガバンクが発行する新型劣後債についての解説です。

ポイントをまとめると下記の通りです。

- Tier2債券(B3T2債:期限付劣後債):実質破綻時免除特約+劣後特約

- その他Tier1債券(AT1債:永久劣後債):債務免除特約+劣後特約+劣永久債

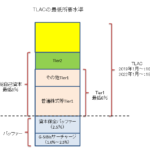

TLAC債を分かりやすく解説

-

TLAC債についての分かりやすくて詳しい説明

続きを見る

TLAC債のポイントは大手金融機関の破綻時の処理に使われます。

金融機関の破綻を防止するために発行される劣後債・優先証券とは役割が異なります。

銀行本体でなく、万が一の時に銀行本体より回収が劣後する持株会社が発行体となります。

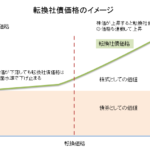

転換社債(CB)の仕組み・特徴・ポイントを分かりやすく解説

-

転換社債(CB)の仕組み・ポイント・発行事例を分かりやすく解説

続きを見る

転換社債はリスク限定・リターン無限大であり、投資家にとって魅力的な債券です。

テスラやソフトバンク(現ソフトバンクG)の発行事例も掲載していますので参考にしてください。

米国ハイイールド債を分かりやすく解説

-

米国ハイイールド債のポイント【フィデリティUSハイイールドファンドを例に解説】

続きを見る

米国ハイイールド債は米ドル運用を行う上で中心的な存在です。

BB格以下の非投資適格銘柄ですが、S&PとムーディーズのBB格はそれほど信用力が低いわけではありません。

投資信託やETFを活用することで更にリスクを軽減することができます。

バンクローン・オープン/バンクローンを分かりやすく解説

-

バンクローンのポイント【バンクローン・オープンを例に解説】

続きを見る

バンクローンは一言で言うと「担保付で変動金利のハイイールド債」です。

担保付であるためデフォルト時の回収率は高く、変動金利なので金利上昇に強いという特徴があります。

為替関連の重要コンテンツ5(若手社員向け)

為替の足元の環境や見通しを整理して説明する際に役立つコンテンツです。

外貨建て商品の提案の際は最低限おさえておく内容です。

為替レートの予想・分析は実質金利差・購買力平価を活用

-

為替レートの予想・分析は実質金利差・購買力平価を活用

続きを見る

実質金利と購買力平価は為替レートを予想・分析する上で最もベーシックな内容となります。

理論だけに留まらず実際の為替レートの予想にも活用できますので是非、参考にしてください

短中期は実質金利、長期は購買力平価が参考になります。

日銀はなぜ2%のインフレを目標とするのか?理由は円高トレンド是正と財政再建

-

日銀はなぜ2%のインフレを目標とするのか?理由は「円高トレンド是正」「財政再建」

続きを見る

日銀が設定しているインフレ目標2%には明確な理由があります。

2%のインフレが実現できれば、円高トレンドの是正と財政再建に寄与します。

円高抵抗力でリスクを軽減/米ドル10年債「5%・120円」と「2.5%・100円」はどちらが有利?

-

【円高抵抗力がポイント】米ドル10年「5%・120円」と「2.5%・100円」はどちらが有利?

続きを見る

外債投資の検討を行う際は「金利水準」と「為替水準」のバランスが重要です。

これは満期時の損益分岐点レートを計算することで解決します。

ヘッジコストは金利差とベーシス(ドル需要)で決まる

-

ヘッジコストは金利差とベーシス(ドル需要)で決まる

続きを見る

ヘッジ外債のファンドに限らず、ファンドラップなどでもポートフォリオの一部が円ヘッジ付きの外債投資になっているケースが多いと思います。

その場合、ヘッジコストは極めて重要な要素となります。

上記リンク先をご覧いただくことで、為替ヘッジの仕組みや為替ヘッジコストの推移を確認することができます。

ドル円レート長期推移1971~(チャート・変動要因)

-

ドル円レート長期推移1971年~(チャートと変動要因の解説で歴史を確認)

続きを見る

ドル円為替レートの全歴史を確認することができます。

各時代のドル円レートの推移やその背景を学ぶことで、将来のドル円レートの予想にも活用することができます。

ユーロ・豪ドル・ブラジルレアル・トルコリラなど他の通貨も同様のコンテンツがありますので参考にしてください。

株式・REIT・投信関連の重要コンテンツ7(若手社員向け)

株式・REIT・投信を進める上で最低限押さえておきたいコンテンツです。

特に新人はミクロよりマクロ、大きな観点で株式市場を見れるようになるべきです。

時価総額がGDPに対してどれくらいの水準となっているかや、過去の米国株式市場の歴史などはコメントできるようにしておきましょう。

また、利回り商品として魅力的なREITの仕組みや投信の基本となるポイントも押さえておく必要があります。

全世界の株式時価総額と名目GDPの比較チャート

-

全世界の株式時価総額と名目GDPの比較チャート【株価水準の分析で超重要】

続きを見る

「世界の株式時価総額/世界の名目GDP」比率はグローバル株の水準感を分析する際の最もベーシックなデータです。

100%を超えてくると割高感があり、70%を下回っているときは割安感があります。

定期的に確認することでマーケットの水準感を確認することができます。

米国株(S&P500)長期推移(チャート・変動要因) 【30%以上の暴落は過去8回】

-

米国株(S&P500)超長期チャート【30%以上の暴落は100年で8回】

続きを見る

1920年代からの長期チャートをマーケット背景の解説を掲載しています。

ご覧いただくことで、米国株の全歴史を確認することができます。

特に30%以上の大暴落となった局面は確認しておいてください。

それにしても、世界恐慌時の-86%はものすごい下落率です。

J-REITを分かりやすく解説

-

J-REITのポイント【J-REIT・リサーチ・オープンを例に解説】

続きを見る

J-REITのポイントを幅広く解説しています。

J-REITの基本的な仕組みから、用途ごとのポイント、銀行がJ-REITを好んで購入する理由なども掲載しています。

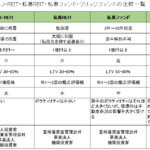

J-REIT・私募REIT・私募ファンド・ブリッジファンドの違い

-

J-REIT・私募REIT・私募ファンド・ブリッジファンドの違い

続きを見る

大口顧客向け商品である私募リート・私募ファンド・ブリッジファンドについて詳しく解説しています。

不動産証券化商品の全てを網羅していますので是非、参考にしてください。

米国リートを分かりやすく解説

-

米国リートのポイント【新光US-REITオープン(ゼウス)を例に解説】

続きを見る

投資信託で人気の米国リートについて解説しています。

世界経済の中心である米国の不動産はグローバル・アセットアロケーションを行う上で、非常に重要です。

日本のJ-REITと比較しても幅広い銘柄・用途が存在します。

現在、日本から個別の米国リートは購入できませんが、投資やETFを活用することで投資が可能です。

投信の一般的なメリットと隠れたメリット

-

投信の一般的なメリットと隠れたメリット

続きを見る

「小口・分散・プロが運用」といった一般的な投信のメリットだけでなく、隠れたメリットも紹介しています

これを理解しないと本質的に投信を理解しているとは言えません。

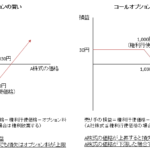

オプション取引についての分かりやすくて詳しい説明

-

オプション取引についての分かりやすくて詳しい説明

続きを見る

オプションについて、できるだけ多くの図を用いてわかりやすく解説しています。

一般的なコール・プットに加え、ストラドル・ストラングルまでは完璧に習得しておきましょう。

税金関連の重要コンテンツ5(若手社員向け)

富裕層・法人の税金関連で出てくる頻度が高いものを掲載します。

プレゼンできるレベルまでいかなくても、最低限、内容は分かるようにしておくと差別化できます。

一見、難しそうに見えるかもしれませんが、下記の内容はイメージよりも簡単だと思います。

税金関連の入口として頑張りましょう。

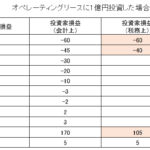

オペレーティングリース(JOL)を活用した節税【多くの法人が契約】

-

オペレーティングリース(JOL)を活用した節税【多くの法人が契約】

続きを見る

オペレーティングリース(JOL)は法人の利益の繰り延べで活用されるスキームです。

理解しやすいように、損益とキャッシュフローの比較表も掲載していますので、参考にしてください。

意外と好きな法人が多くあります。

株特はずしを行う際に投資信託は活用できるか?

-

株特はずしを行う際に投資信託は活用できるか?

続きを見る

株特はずしは企業オーナー向けの相続対策で最もベーシックな内容です。

それほど難しい内容ではないので必ず覚えておきましよう。

超大口の取引につながりやすい内容です。

なぜ不動産(アパート・マンション等)購入で相続税対策ができるのか仕組みを分かりやすく説明

-

なぜ不動産購入で相続税対策ができるのか?(仕組みを分かりやすく説明)

続きを見る

賃貸用不動産を使った評価減は幅広く活用される相続税対策スキームです。

なぜそのようなことができるのかを理解していただけるように、分かりやすく解説していますので参考にしてください。

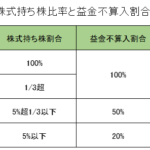

受取配当等の益金不算入制度(概要・変更点)

-

受取配当金の益金不算入制度を分かりやすく解説(概要・変更点)

続きを見る

法人が受け取る日本株配当金についての内容です。

企業オーナー・法人向けの証券ビジネスを行う方は必須事項です。

原理原則を理解していただけるよう心掛けて解説しています。

遺言信託と遺産整理業務【事前に遺言信託を利用すべき】

-

遺言信託と遺産整理業務【事前に遺言信託を利用すべき】

続きを見る

遺言信託と遺産整理業務は相続対策の基本です。

特に企業オーナー・子供がいない方・離婚経験がある方については遺言信託は必須です。

お客様の為にも提案してあげましょう。

その他テーマごとのまとめコンテンツ

上記を全てマスターした後は、テーマごとにまとめたコンテンツもご覧ください。