こちらのページでは政府系の住宅ローン担保証券(RMBS)である「ジニーメイ」「ファニーメイ」「フレディマック」について、仕組みやポイントを詳しく掲載しています。

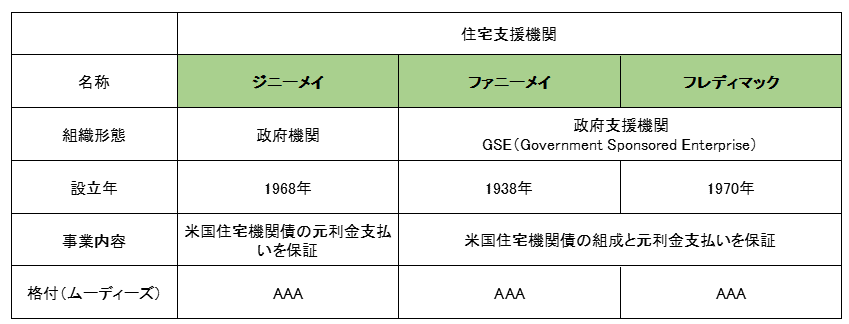

「ジニーメイ」「ファニーメイ」「フレディマック」のそれぞれの正式名称や英語表記は下記の通りです。

- ジニーメイ:政府抵当金庫(GNMA)

- ファニーメイ:連邦抵当金庫(FNMA)

- フレディマック:連邦住宅金融抵当公社(FHLMC)

「ジニーメイ」「ファニーメイ」「フレディマック」は格付・流動性は米国債並みで、利回りは米国債を若干上回る水準です。

米国債より利回りが高い理由は「期限前償還」の仕組みがあるからです。

詳細は下記をご覧ください。

ジニーメイ・ファニーメイ・フレディマックはいずれも政府系住宅ローン担保証券(RMBS)

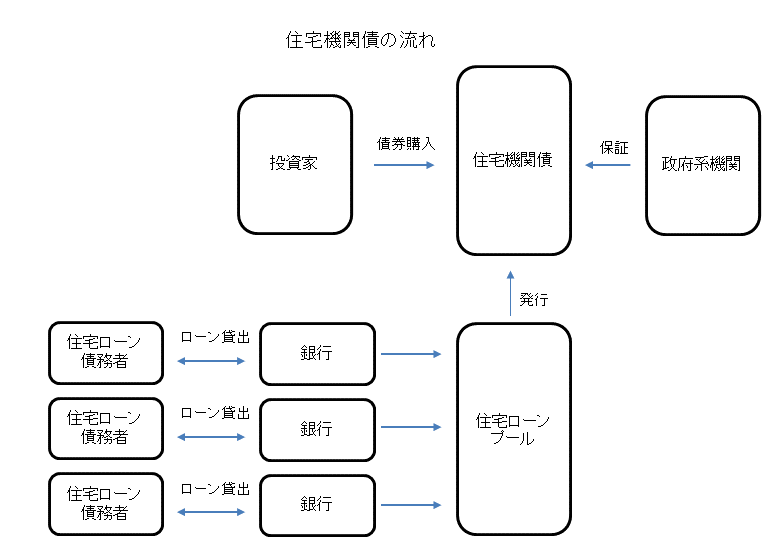

米国の住宅ローンは70%~80%が証券化され住宅ローン担保証券(RMBS)として販売されます。

そして住宅ローン担保証券(RMBS)は政府系の住宅ローン担保証券(RMBS)と非政府系の住宅ローン担保証券(RMBS)に大別できます。

「ジニーメイ」「ファニーメイ」「フレディマック」は政府系の住宅ローン担保証券(RMBS)に分類されます。

下記は「ジニーメイ」「ファニーメイ」「フレディマック」のポイントのまとめです。

ジニーメイ、フアニーメイ、フレディマックは設立された背景や制度上の仕組みは若干の違いがありますが、住宅取得促進(住宅ローンに安定的に資金が供給されるようにする)を目的としており、これらが発行・保証する住宅ローン担保証券(RMBS)は経済的にほとんど同じと考えて差し支えありません。

いずれも格付けはS&P、ムーディーズ共にAAA〜AA+で発行残高も多いことから米国債に次ぐ流動性があります。

ちなみに格付けは各社、米国債とイコールとしています。

S&Pが2011年8月に米国債を格下げしてAA+にした際は「ジニーメイ」「ファニーメイ」「フレディマック」もAA+に変更しています。

ムーディーズは米国債と共に「ジニーメイ」「ファニーメイ」「フレディマック」もAAAとなっています。

利回りは各年限の米国債に0.3%~1%未満のスプレッドが上乗せされた水準となります。

細かい部分ですが事業の仕組みはジニーメイが単純な保証業務だけを行っているのに対して「ファニーメイ」と「フレディマック」は実際に住宅ローンを集めて住宅ローン担保証券(RMBS)を自ら組成しています。

そして組織形態は「ジニーメイ」が政府機関、「ファニーメイ」と「フレディマック」が政府支援機関(GSE:Government SponsoredEnterprise)となっています。

「ファニーメイ」と「フレディマック」は一応、民間企業であり半官半民のような組織となっています。

「ジニーメイ」は政府保証が明示されており、「ファニーメイ」と「フレディマック」は明示的な政府保証はありませんが、暗黙の政府保証といわれ実質的には政府保証と同等レベルと考えられています。

実際、リーマンショック時に「ファニーメイ」と「フレディマック」が経営危機に陥った際は公的管理下に置いて救済しました。

ジニーメイ・ファニーメイ・フレディマックの国債に対する上乗せ金利の源泉は期限前償還にあり

上記から「ジニーメイ」「ファニーメイ」「フレディマック」の利回りがAAA〜AA+にもかかわらず米国債よりも若干高いのは、信用リスクが上乗せされているわけではないということは分かります。

「ジニーメイ」「ファニーメイ」「フレディマック」が米国債よりも高い理由はMBSには期限前償還があり、想定よりも早く償還されるという不確実性があるからと考えられます。

もう少し詳しく説明すると「ジニーメイ」「ファニーメイ」「フレディマック」はいわゆるコーラブル債であり、マーケット金利が低下すると住宅ローンを借り換える人が増えて償還が早くなり、逆にマーケット金利が上昇すると借り換えが減り償還までの期間が長くなります。

金利が低下すると早く償還され、金利が上昇すると相対的に低い金利で継続されます。

そのため国債より利回りがアップする形となります。

- コーラブル債の仕組みについてはこちらを参照:コーラブル債

ジニーメイ・ファニーメイ・フレディマックのデュレーションは複雑な仕組み

元々、政府系MBS(ジニーメイ・ファニーメイ・フレディマック)のデュレーションは一定の期限前返済率をもとに計算されており、実際の残存期間と比べるとかなり短めとなっています。

ただし、想定した期限前返済率と実際の期限前返済率が大きく異なる場合も想定され、実際のデュレーションは事後的にしか分からないため、一般の固定利付債のデュレーションと同等に扱うことは注意が必要となります。

更に金利低下局面では期限前償還が進むことから想定よりも短いデュレーションとなり、金利上昇局面では期限前償還が進みにくいことからデュレーションは想定より長くなります。

よって、金利低下局面では債券価格の上昇が一般債券より小さくなり、金利上昇局面では一般債券よりも債券価格下落が大きくなります。

つまり金利変動に対してデュレーションが投資家に不利な方向に変化することになります。(ネガティブコンベクシティ)

その為、投資家は米国債より高い利回りを享受することができます。

MBS(ジニーメイ・ファニーメイ・フレディマック)に投資する商品例

iシェアーズ米国MBS ETF(ティツカー:MBB)

- 「ジニーメイ」「ファニーメイ」「フレディマック」に投資

- 信託報酬0.29%

※日本国内の証券会社で「フレディマック」や「ファニーメイ」の米ドル建て債券を販売しているケースがありますが、これは住宅ローン担保証券ではなく、純粋に「フレディマック」や「ファニーメイ」が資金調達の為に発行する普通社債(エージェンシー債)ですので間違えないようにしてください。