最初に質問です。下記の状況で資金は豪ドルにシフトするでしょうか?

- 米ドル名目金利:3%、米国のインフレ率:1%

- 豪ドル名目金利:4%、豪州のインフレ率:5%

名目金利だけをみれば豪ドルの方が高金利です。

しかし、このケースでは豪ドルのインフレ率が高く、豪ドルを保有していると購買力は減り、実質的に目減りすることになります。

- 米国の実質金利:3%−1%=2%

- 豪州の実質金利:4%−5%=−1%

米ドルの実質金利は+2%、豪ドルの「実質金利」は−1%ですので、豪ドルへの資金シフトは起こりにくいと考えられます。

こちらのページでは「ドル/豪ドルレート」と「豪ドルと米ドルの実質金利差(豪-米)」の長期チャートを掲載しています。

- 名目金利は政策金利、インフレ率はCPI対前年比を使用しています

- 「実質金利=名目金利一インフレ率」ですので、ここでは「実質金利=政策金利一CPI対前年比」となります

為替レートの見通しを分析する際に、よく2ヶ国間の「金利差」が使われます。

一般的に取り上げられるのはいわゆる「名目金利差」が多いようですが、本来、為替レートの分析で有効なのは「名目金利差」ではなく「実質金利差」です。

ちなみに、実質金利とはインフレ率を考慮した金利のことで、「名目金利ーインフレ率」で表されます。

- 実質金利差=名目金利−インフレ率

「ドル/豪ドルレート」と「豪ドルと米ドルの実質金利差(豪-米)」は高い相関性があるため、豪ドル相場を予想する上で実質金利差を確認することは非常に有益です。

- 「ドル/豪ドルレート」と「豪ドルと米ドルの実質金利差(豪-米)」の高い相関性についての詳しい解説は「豪ドルの予想で重要なのは金利差ではなく実質金利差」もご覧ください。

ちなみに円/ドルも日米の実質金利差でかなりの部分が説明可能です。

- 円・ドルの実質金利差と円/ドルレートの推移についてはこちらを参照:為替レートの予想・分析は実質金利差・購買力平価を活用

「ドル/豪ドルレート」と「豪ドル・米ドルの実質金利差(豪-米)」の長期チャート

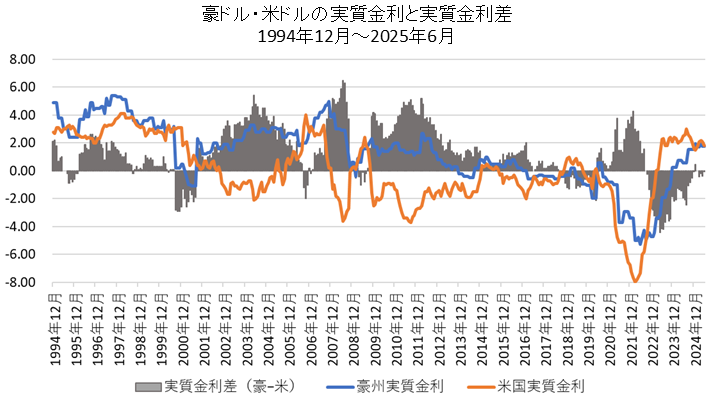

まず、「豪ドルの実質金利」「米ドルの実質金利」「実質金利差(豪-米)」のチャートを掲載します。

※実質金利=政策金利-CPI対前年比

多くの期間で豪ドル実質金利が米ドル実質金利より高くなっています。

シルバーの棒グラフは豪ドルと米ドルの「実質金利差(豪一米)」を表しています。

2000年前後のように棒グラフが下向きに出ている時は豪ドルの実質金利が米ドルの実質金利より低くなっていることを表します。

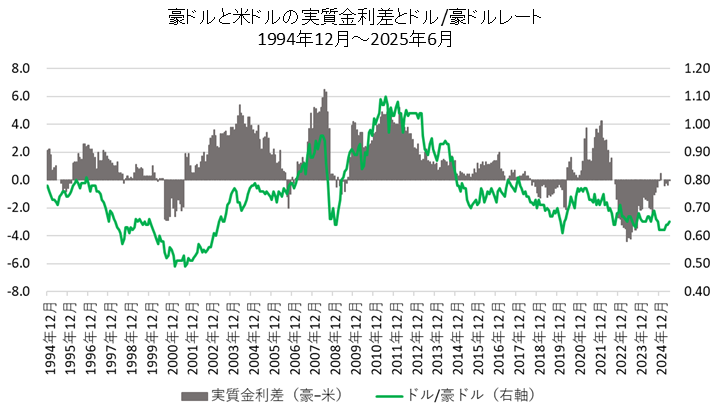

次に「実質金利差(豪一米)」と「ドル/豪ドルレート」のチャートです。

手っ取り早く「実質金利差(豪-米)」と「ドル/豪ドルレート」を確認したい場合はこのチャートだけ確認すればOKです。

かなり高い相関性が確認できます。

1豪ドル=0.5ドル前後まで豪ドルが下落した2000年~2001年頃は「実質金利差(豪一米)」が-3%前後まで低下しています。

ちなみに2000年~2001年頃の政策金利の差である「名目金利差(豪-米)」は最低でも-0.5%前後でした。

2018年~2019年も米国と豪州の政策金利が逆転し、「名目金利差(豪-米)」は最低で-1.25%と2000年~2001年頃よりマイナス幅が拡大していますが、実質金利差では当時ほどの大きなマイナスにはなりませんでした。

その為、2018年~2019年の豪ドルは2000年~2001年の頃ほどの大きな下落とはなりませんでした。

2000年と2019年のデータを比較します。

2000年10月30日:1豪ドル=0.52ドルまで豪ドル安が進行、実質金利差は-2.9%(名目金利差は-0.2%)

- 豪州政策金利:6.3%、CPI対前年比:6.1%、実質金利:0.2%

- 米国政策金利:6.5%、CPI対前年比:3.4%、実質金利:3.1%

2019年6月30日:1豪ドル=0.70ドル前後の豪ドル安にとどまる、実質金利差は-1.25%(名目金利差は-1.25%)

- 豪州政策金利:1.25%、CPI対前年比:1.6%、実質金利:-0.35%

- 米国政策金利:2.5%、CPI対前年比:1.6%、実質金利:0.9%

実質金利差が以前より縮小したことが、2018年~2019年のドル/豪ドルレートの水準が2000年~2001年頃の水準まで下落していない理由と言えます。

ちなみに2000年~2001年頃の豪ドル安はインフレ率と比較して相対的に金利が低かったことが要因と考えられます。

2000年頃は資源価格の上昇もあり、世界的にインフレ率が高まっていました。

その中でオーストラリアはシドニーオリンピック(2000年9月)特需の反動を恐れて利上げのペースがインフレ率の上昇に対して少し足りなかったと考えられます。

逆に米国はインフレ率に対して金利を高めに誘導したことも豪ドル安が進んだ要因となりました。

次に2020年に入ってから「実質金利差(豪一米)」が-2%前後まで低下すると共に、ドル/豪ドルが1豪ドル=0.6ドル前後まで低下しています。

これは新型コロナウイルスの影響により米国のインフレ率が大幅に低下したことで、米国の実質金利が上昇したことが要因です。

このように「実質金利差(豪一米)」と「ドル/豪ドルレート」は高い相関性が認められます。

最後に参考として「ドル/豪ドルレート」と「名目金利差」の比較チャートを掲載します。

これを見ていただくことで「ドル/豪ドルレート」の分析には「名目金利差」より「実質金利差」の方が有効だということが、よりお分かりいただけると思います。

【参考】「ドル/豪ドルレート」と「豪ドル・米ドルの名目金利差(豪-米)」

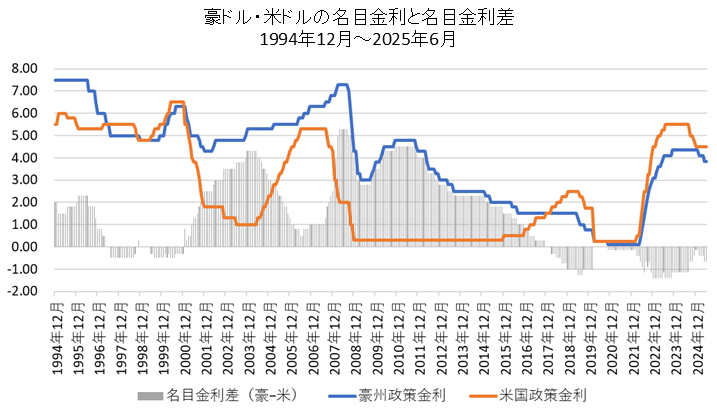

まず、豪ドルの名目金利、米ドルの名目金利、名目金利差(豪一米)のチャートです。

豪ドルが大きく下落した2000年~2001年をみると名目金利差ではそれ程大きなマイナスとはなっていません。

名目金利差では2018年の方がマイナスが大きくなっています。(これだけを見るともっと大きく豪ドル安が進んでもよさそうな感じがしてしまいますが、それは違います)

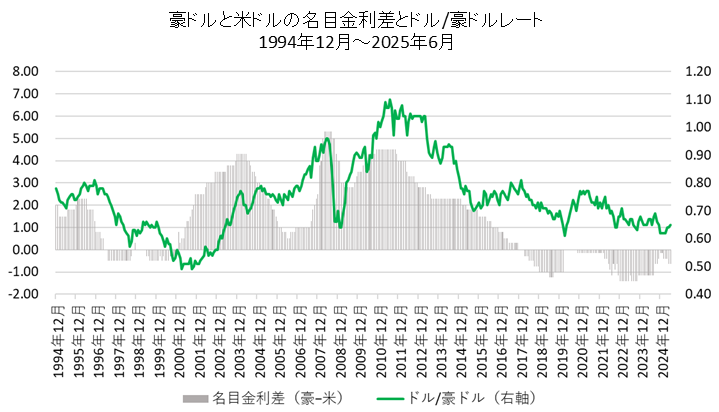

次に名目金利差(豪一米)とドル/豪ドルレートのチャートです。

上記の実質金利差と比較すると、名目金利差とドル/豪ドルレートはやや乖離があります。

例えば、名目金利差では2000年~2001年より2018年~2019年の方がマイナスが大きくなっていますが、ドル/豪ドルレートでみると2018年~2019年は2000年~2001年ほど下落していません。

そして、実質金利差みると2000年~2001年の方が2018年よりマイナスが大きくなっています。(上記参照)

ここがポイントです。

このように名目金利だけを見ていては本質が見えないようです。

やはり、ドル/豪ドルレートの分析は実質金利差を確認することが重要です。

- 豪ドルの長期チャートと要因解説はこちらを参照:豪ドル為替レート(円/豪ドル,ドル/豪ドル)長期推移(チャート・変動要因)

- 豪ドル投資のポイントはこちらを参照:ハイグレード・オセアニア・ボンド・オープン(杏の実)