金融機関が発行する債券は一般的な事業会社が発行する債券と比較して多くの種類が存在します。

- シニア債

- TLAC債

- B3T2債

- AT1債

破綻した際の回収における優先・劣後は、上記の順番通りで一番下のAT1債が最も劣後し、シニア債が最も優先されます。

これは大半の方が理解しているはずですが、それぞれの債券がどのようなケースで損失が発生するのかを正確に説明できる方はそれほど多くないと思います。

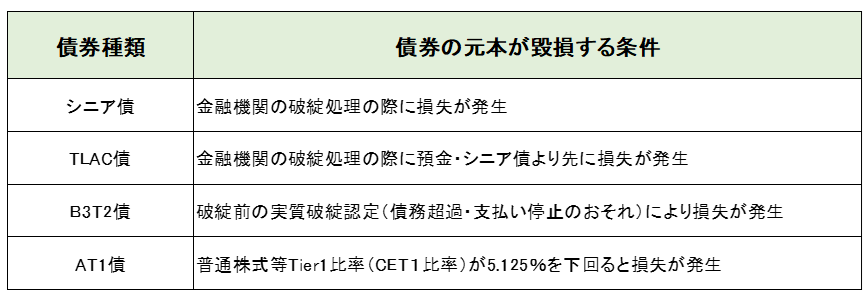

下記では日本の金融機関が発行する「シニア債」「TLAC債」「B3T2債」「AT1債」がどのような場合に元本の毀損が発生するのかを分かりやすく掲載します。

シニア債・TLAC債・B3T2債・AT1の元本が毀損する条件一覧

シニア債・TLAC債・B3T2債・AT1(CoCo債)の元本割れが発生する事由を一覧で掲載します。

「シニア債」「TLAC債」は金融機関が破綻した場合に元本毀損の可能性が発生します。

そして、「B3T2債」は実質破綻認定(債務超過・支払い停止のおそれ)、「AT1債(CoCo債)」は普通株式等Tier1比率(CET1比率)が5.125%を下回ると元本が毀損する可能性が発生します。

ただし、日本の場合は預金保険法に基づく「予防的資本注入」が法制化されているため、少なくともメガバンクが実質破綻となったり、CET1比率が5.125%を下回る状況になる可能性は極めて低いと考えられています。【※ここがポイントです】

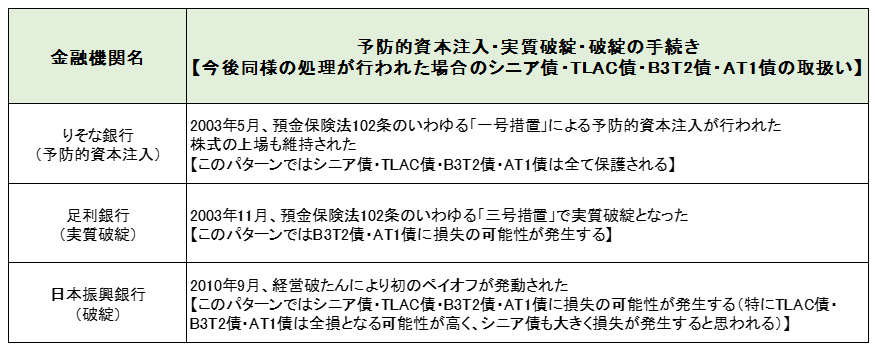

予防的資本注入(りそな銀行)・実質破綻(足利銀行)・破綻(日本振興銀行)と各債券の取り扱い

日本の金融機関の破綻処理制度は、1990年代に日本長期信用銀行・日本債券信用銀行・北海道拓殖銀行など大手銀行の破綻を経験した後、2000年に預金保険法が改正され、現在の基礎(預金保険法102条)が確立されました。

その後、2013年に預金保険法126条の2が追加され、現在の破綻処理制度が確立されています。

2000年以降に発生した代表的な3つの破綻処理はこちらです。

- 予防的資本注入(2003年5月:りそな銀行)

- 実質破綻(2003年11月:足利銀行)

- 破綻(2010年9月:日本振興銀行)

今後、同じケースが発生した時にシニア債・TLAC債・B3T2債・AT1債がどのような取扱いになるのかを掲載します。

今後、メガバンクが経営危機に陥った場合、原則的にりそな銀行のパターン【予防的資本注入】になると考えられています。

足利銀行のパターン【実質破綻】になると、新規の融資が規制されたりして取引先に与える影響が大きく、国全体の経済に混乱を与えてしまいます。

実際、足利銀行の破綻処理時は地元企業への融資が制限され、周辺地域の経済に大きく影響を与えてしまいました。

また、足利銀行の場合は株式も上場廃止となり、マーケットへも影響を与えました。

その教訓から少なくともメガバンクに実質破綻認定を行う可能性は極めて低いと考えられています。

そういう意味では日本の大手金融機関が発行する債券はB3T2債はもちろん、AT1債も比較的安全性が高いと考えられます。

金融機関が発行する債券に関連するコンテンツ一覧

邦銀が発行するAT1債とB3T2債の比較はこちらを参照!(預金保険法102条・126条の2についての一覧も掲載)

AT1債・B3T2債の詳細はこちらを参照!

AT1債(CoCo債)の仕組みについてはこちらを参照!

ファーストコールをスキップしたAT1債(CoCo債)についてはこちらを参照!

AT1債(CoCo債)で重要な普通株式等Tier1比率(CET1比率)についてはこちらを参照!