実際のデータでアノマリーを検証

2001年~2020年の20年間の実データで検証したところ、下記のような季節性(アノマリー)が確認されました。

上記で紹介したアノマリーと異なる部分もあります。

- 日本株は4月・11月・12月のパフォーマンスが良く、1月・8月のパフォーマンスが良くない

- 米国株は4月・11月のパフォーマンスが良く、パフォーマンスが極端に悪い月はない

- 日本株・米国株ともにセルインメイ(5月に売って9月に買う)は有効

詳細データはこちらをご覧ください。

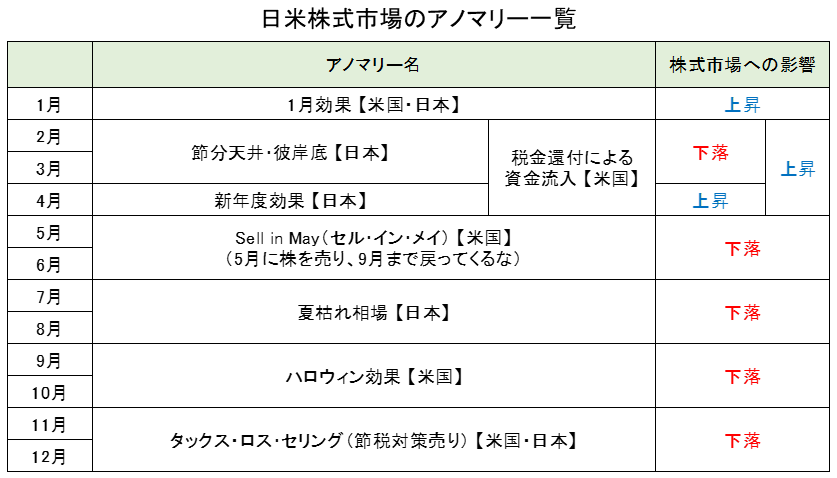

こちらのページでは日米株式市場のアノマリーについて紹介しています。

1月~4月は株価上昇のアノマリーが多く、5月~12月は株価下落のアノマリーが多くなっています。

詳細は下記をご覧ください。

アノマリーとは

アノマリー(Anomaly)とは投資理論では説明できないが、過去の経験則から観測された規則性のことです。

投資の世界には様々なアノマリーが存在します。

こちらのページでは日米株式市場に関連するアノマリーの中で主要なものを1月~12月まで月別に掲載してきます。

時系列で掲載しているのでアノマリーにおける1年の流れを把握することができます。

まずはアノマリーの一覧をご覧ください。(各月の詳細は下段を参照)

1年の前半に「上昇」アノマリーが多く、5月以降は「下落」アノマリーばかりとなっています。

これを見るとアノマリー的には年後半の安いところで買って、1月〜4月で高いところがあれば売りがベストということになります。

ちなみに当サイトで発見?したアノマリーも紹介しておきます

下記では上記一覧に掲載のアノマリーについて詳しく解説します。

米国株・日本株の月別アノマリー

1月のアノマリー:1月効果【米国・日本】

年末は損失確定の売りが出やすく、加えてクリスマス休暇や正月で投資家の様子見ムードが強くなることで株式市場は低調になりやすくなります。(12月のアノマリー参照)

その反動で1月は売却資金による買戻しなどが入りやすく、株価が高くなりやすいという日米のアノマリーがあります。

2月・3月のアノマリー:節分天井・彼岸底【日本】

- 節分:2月3日

- 彼岸:3月20日頃

2月上旬にピークを打ち、3月下旬に底入れするという日本株のアノマリーです。

上記の1月効果で1月に株価が上昇することで2月上旬にピークを向かえる形となります。

その後、3月下旬に向けて株式は軟調に推移する形となります。

2月~4月のアノマリー:税金還付による資金流入(2月~4月)【米国】

日本と異なり米国では基本的に全ての人が確定申告を行います。

通常、源泉徴収税を納め過ぎているパターンが一般的ですので、確定申告を行うことで納め過ぎた税金が還付されます。

還付金の支払いは2月~4月(一部5月まで)で、この時期は個人消費や投資が活発化することでマーケットのプラス要因となります。

米国人の所得税に関しては11月~12月が損失確定の売りによりマイナス、2月~4月が還付金による資金流入でプラスということになります

4月のアノマリー:新年度効果【日本】

日本の新年度入りにより機関投資家に新たな資金が配分され、投資を行うことから株価が上昇しやすいという日本株のアノマリーです。

上記2月〜3月のアノマリー「節分天井・彼岸底」では3月下旬に日本株が底を打つとされ、新年度効果による上昇につながります。

5月・6月のアノマリー:Sell in May(セル・イン・メイ)【米国】

米国株のアノマリーです。

日本では「5月は株が下がる」という意味で紹介されるケースが多いですが正確には少し違います。

「セル・イン・メイ」には続きがあり、正確には「Sell in May and go away, don' t come back until St Leger day」です。

「セル・イン・メイ」を正確に解説すると「5月に株を売り、セントーレジャー・デイ(9月第2土曜日)まで戻ってくるな」という意味になります。

つまり言いかえると6月から9月上旬までは株価が軟調に推移するという内容になります。

よって、ここでは5・6月のアノマリーとしていますが正確には5月~9月のアノマリーとも言えます。

7月・8月のアノマリー:夏枯れ相場【日本】

特に8月は海外投資家の夏季休暇に日本のお盆休みが重なり、市場参加者が減少することで株式市場が軟調に推移するという日本株のアノマリーです。

米国株のアノマリーである「Sell in May(セル・イン・メイ)」も6月~9月上旬までは株式が軟調に推移するという意味であり、時期的に共通する部分があります。

9月・10月のアノマリー:ハロウィン効果【米国】

9月・10月は大きく下落することが多く、10月末にかけて株式が安くなるという米国のアノマリーです。

ヘッジファンドの決算に絡んで安くなるという説等、諸説ありますが有力な根拠はありません。(理論的根拠がないのがアノマリーですので仕方ありませんが)

ただし、実際に9月・10月は歴史的な下落が多く発生しています。

そのようなイメージが植えつけられ、それを警戒した売りが出る為、マーケットが下落しやすくなっている可能性もあります。(アノマリーは大抵このような人間の心理的変化から生まれるものとも言えます)

- 世界大恐慌(1929年10月下旬にマーケットが大きく下落)

- ブラックマンデー(1987年10月19日発生)

- ロシア危機の影響でヘッジファンドLTCM破綻(1998年10月)

- NY同時多発テロ(2001年9月11日)

- リーマンショック(2008年9月リーマンブラザーズ破綻)

- 欧州債務危機(2011年9月・10月にマーケットが大きく混乱)

- チャイナショック(2015年9月にマーケットが混乱)

上記5月〜6月のアノマリー「Sell in May(セル・イン・メイ)」では6月〜9月上旬まで株価が軟調とされていますが、そのままハロウィン効果が続くと10月まで下がり続ける事になってしまいます。さらに下記の「タックス・ロス・セリング(節税対策売り)」まで含めると、12月まで売りのアノマリーが続くことになります。

11月・12月のアノマリー:タックス・ロス・セリング(節税対策売り)【米国・日本】

含み損が発生している株式の損失を確定する動きが増えることで株価に下落圧力がかかるというアノマリーです。

米国の所得税は給与・投資・不動産等の所得を全て通算する総合課税方式を採用してます。

含み損がある株式を売却することで損失を確定させ、その年の税金を減らすことができます。

当該株式を引き続き保有したい場合は翌日以降に買戻すことも可能ですので含み損がある場合は一旦、損を確定するインセンティブが働きます。(米国人の所得税に関する部分では11月~12月が損出しによりマイナス、2月~4月が還付金てプラスということになります)

ちなみに日本では給与と金融所得の通算はできませんが、金融所得内では通算可能です。

よって、その年の金融所得がプラスの場合、年末に含み損がある株式の損失確定売りを行うインセンティブは日本でもあるということになります。

- 米国株の長期推移はこちらを参照:米国株(S&P500)長期推移(チャート・変動要因) / 30%以上の暴落は過去8回

- 日本株の長期推移はこちらを参照:日経平均株価の長期推移(チャート・変動要因)/ドル円レートとの比較チャート

実際のデータでアノマリーを検証

2001年~2020年の20年間の実データで検証したところ、下記のような季節性(アノマリー)が確認されました。

上記で紹介したアノマリーと異なる部分もあります。

- 日本株は4月・11月・12月のパフォーマンスが良く、1月・8月のパフォーマンスが良くない

- 米国株は4月・11月のパフォーマンスが良く、パフォーマンスが極端に悪い月はない

- 日本株・米国株ともにセルインメイ(5月に売って9月に買う)は有効

詳細データはこちらをご覧ください。