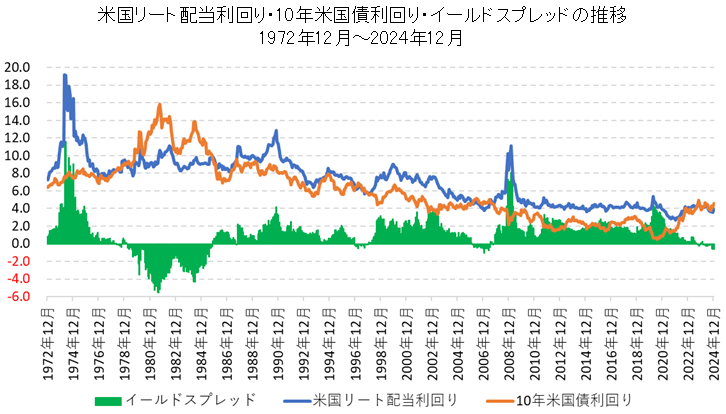

こちらのページでは「米国リート配当利回り」「10年米国債利回り」「イールドスプレッド」の比較チャートを掲載しています。

イールドスプレッド」は「米国リート配当利回り-10年国債利回り」で、市場金利対比の米国リートの水準を確認できます。

下段では年代ごとに分割したチャートを掲載し、ポイントの詳細な解説も掲載しておりますので参考にしてください。

まず、「米国リート配当利回り」「10年米国債利回り」「イールドスプレッド」の長期推移を掲載します。

『米国リート配当利回り』『10年米国債利回り』『イールドスプレッド』の超長期推移【1972年~現在】

最初にこちらで大まかな流れを把握してください。

※米国リート配当利回りはNAREIT指数配当利回りを使用

※イールドスプレッド=米国リート配当利回り-10年国債利回り

- 多くの期間で米国リート配当利回りが10年米国債利回りを上回っている。つまり、イールドスプレッドはプラスになっている。例外を除き、基本的には米国リートの配当利回りは10年米国債利回りを上回っている。

- 米国リート配当利回りが10年米国債利回りを下回った(イールドスプレッドがマイナスになった)のは「1979年~1985年」「1996年~1997年」「2006年~2007年」「2023年の4回である。

- 「1979年~1985年」「2023年~2024年」は長期金利上昇が主な要因で、「1996年~1997年」「2006年~2007年」は米国リート上昇(利回り低下)がイールドスプレッドがマイナスとなった主な要因である

- イールドスプレッドがマイナス(長期金利>米国リート配当利回り)ということは利回り面ではリートより債券の方が有利になる。リスク資産のリートが債券利回りより低くなるまで買われているという事は、このような局面ではリートが値上がりする前提で取引されていることになる。

- イールドスプレッドがマイナスとなった場合は、米国リートが買われすぎている可能性があるので注意すべき【下段の「1996年~1997年」「2006年~2007年」を参照】

- 一方、米国リート配当利回りが極端に高くなっている局面も3回(1974年・1990年・2008年)ある。

- 1974年は第一次オイルショック、1990年は湾岸戦争、2008年はリーマンショック(サブプライムショック)の影響で共に株式市場やREIT市場が大きく下落した局面である。

- 米国リートの長期推移についてはこちらを参照:米国リート/ケースシラー住宅価格指数/10年国債利回り長期推移(チャート・変動要因)

下記では見やすくするために年代ごとチャートを分割して掲載します。

『米国リート配当利回り』の歴史を詳細に解説【分割チャート】

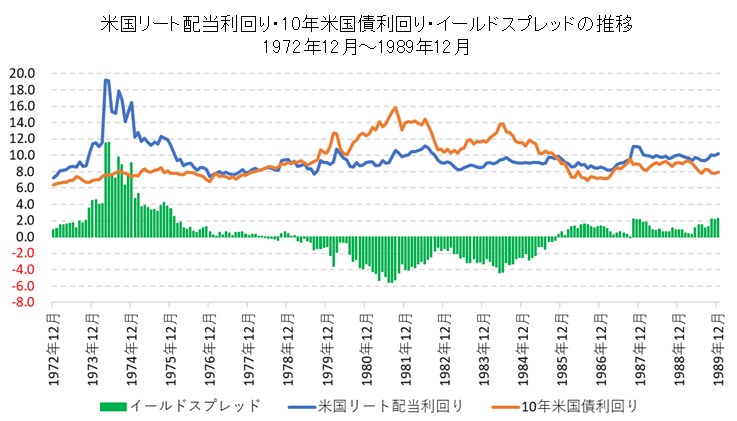

『米国リート配当利回り』『10年米国債利回り』『イールドスプレッド』の推移【1970年代・1980年代】

1970年代と1980年代の「米国リート配当利回り」「10年米国債利回り」「イールドスプレッド」の比較チャートです。

- 1979年~1985年は10年米国債利回りが米国リート配当利回りを大きく上回っている。また、この逆転現象が発生していた期間も長期に渡った。

- 1970年代から1980年代前半はオイルショックの影響もあり米国はインフレに悩まされていた

- 1979年8月にボルカーがFRB議長に就任するとインフレを抑える為に高金利政策を導入したことで米国債の金利も大きく上昇した(歴史上、米国長期金利が最も高かった時代である)

- 上記のチャートを見ると分かる通り、この間の米国リート配当利回りは8%~10%前後で安定していたが、10年国債利回りが10%を超える水準まで大きく上昇したことで利回りの逆転現象が発生したといえる(米国リートが買われたことによる逆転ではなく、債券が売られ利回りが上昇したことによる逆転現象)

- その後、インフレの沈静化により、1984年11月からFRBが利下げを開始したことで10年国債利回りも低下し、逆転現象は解消した

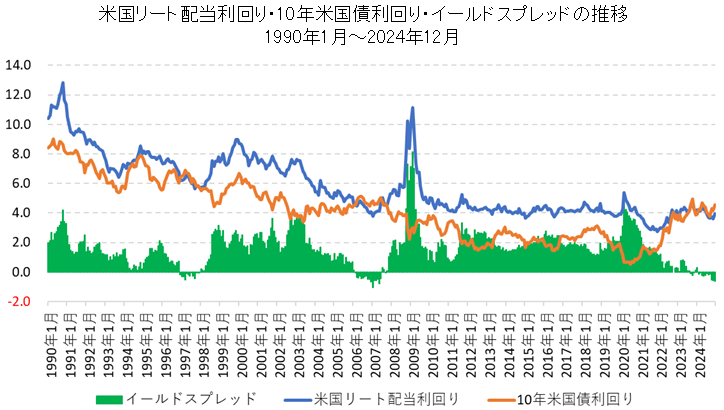

『米国リート配当利回り』『10年米国債利回り』『イールドスプレッド』の推移【1990年代~2020年代】

1990年代以降の「米国リート配当利回り」「10年米国債利回り」「イールドスプレッド」の比較チャートです。

- 1996年〜1997年の一時期も、10年国債利回りが米国リート配当利回りを若干上回った。この時は米国リートが一時的に大きく上昇(利回りは低下)した事が逆転の要因である。(長期金利の上昇が主な要因であった1979年~1985年の逆転とは異なる要因)

- その後、米国リートは下落した。

- 2006年~2007年も10年米国債利回りが米国リート配当利回りを上回った。

- この時も1979年~1985年とは異なり、米国債利回りの上昇が要因ではなく、米国リートの価格が上昇したことによる米国リート配当利回りの低下が要因である。米国リートはそれまでも長期的には右肩上がりで上昇してきたが、2003年1月~2007年1月までは特に上昇率が高く、4年間で約2.5倍の上昇となり、その結果として配当利回りが低下した。

- その後、米国リートは下落した。

- これをみると米国リート配当利回りが10年国債利回りを下回る現象(イールドスプレッドがマイナス)が発生した場合は、米国リートが買われすぎている可能性があるので注意すべき

- リーマンショック時はリスクオフとなり、債券が買われ10年国債利回りは大幅に低下、米国リートは売られ配当利回りは大幅に上昇した。リーマンショック時は流動性の問題でリートは株式より大きな下落率となった。(日本も日本株よりJ-REITの方が大きな下落率となった)【リーマンショック時の株式・REITの最大下落率はこちらを参照:各資産の最大下落率(リーマンショック)】

- 2010年~2020年は米国リートの配当利回りが一貫して4%前後で安定した。この間、米国リートは大きく上昇しているが、配当金も同じ割合で上昇したことで利回りが一定で推移した。

- また、米国10年国債利回りは長期低下トレンドとなっていたが、米国リート配当利回りは4%前後が下限となっていた

- 2020年2月以降、新型コロナウイルスの影響によりマーケットがリスクオフとなる中、米国リートが下落したことで配当利回りは上昇。一方、債券は買われ、米国10年債利回りは一時、0.3%前後まで低下した。

- その後、マーケットの落ち着きと共に米国リートは上昇、配当利回りは再び4%前後まで低下した。ただし、サイモンプロパティなど商業施設関連のリートの反発は鈍く、電波塔やデータセンター関連リートが指数全体を牽引した。

- 2021年に入り、米国リート市場が大きく上昇したことで配当利回りは大幅に低下。2021年12月末には米国リートの配当利回りが過去最低の2.72%まで低下した。

- 2022年に入り、米国の金利上昇の影響により米国リートは下落。米国リートの配当利回りも上昇した。

- 2023年9月~11月、2024年2月~12月は10年国債利回りが米国リート配当利回りを上回った

米国リートに関する役立つ情報

米国リートの長期推移(チャート・変動要因)についてはこちらを参照してください!

利上げと米国リートの関係はこちらを参照してください!

米国リートの見通しやポイントはこちらを参照してください!

J-REITの分配金利回り推移はこちらを参照してください!