こちらのページでは米国における「家計・企業・金融セクター・連邦政府・地方政府」の名目GDPに対する債務残高比率を掲載します。

名目GDP対比の債務比率をチェックすることで、米国内のレバレッジがどれくらいの水準にあるかを確認することが可能です。

バブルを前もって発見することは非常に難しいことですが、レバレッジの水準感を把握しておけば、投資の意思決定を行う際にも役立ちますので、ぜひ参考にしてください。

下記では「民間部門(家計・企業・金融セクター)」と「政府部門(連邦政府・地方政府)」に分けて過去の推移を掲載します。

ちなみに、2023年時点では民間部門はリーマンショック前のような信用バブルと呼ばれる環境にはなっていないようです。

ただし、政府部門の連邦政府の債務はやや注意が必要です。

詳細は下記をご覧ください。

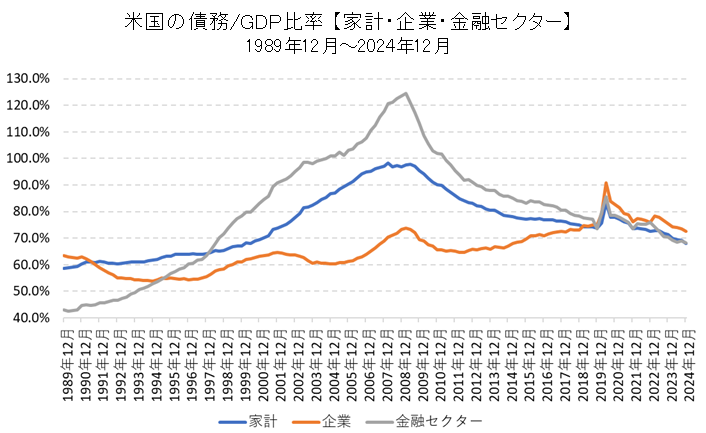

米国民間部門(家計・企業・金融セクター)の債務/GDP比率の推移

- データ:季節調整済み、連邦準備銀行データをbloombergより取得

「家計・企業・金融セクター」はいずれもリーマンショックが発生した2008年まで債務を大きく増加させていました。

特に「家計」と「金融セクター」の債務拡大が顕著でした。

「金融セクター」は1990年代から増加の一途をたどりました。

「家計」は2000年代に入ってから、債務の増加ペースが加速しました。

大手金融機関がバランスシートを拡大させてリスクテイクすると同時に本来は貸出対象にならないサブプライムにも積極的に融資を行った結果、「金融セクター」と「家計」の債務が大幅に増加しました。

まさに信用バブルといえる状況でした。(当時、このデータを確認できていればもっと有効な投資行動を取れたと反省してしまいます)

リーマンショック(サブプライムショック)によりバブルが崩壊し、信用収縮が起こり、「家計」と「金融セクター」の債務は減少しました。

- 家計債務の内訳はこちらを参照:米国学生ローンの残高が増えすぎ / マーケットのリスク要因となるか?

一方、「企業」の債務は「家計・金融セクター」と同様にリーマンショック(サププライムショック)後、一旦は減少しましたが、2011年頃から増加に転じ、2019年には2008年の水準を超えています。

この点についてマーケットでは、レバレッジドローン(バンクローン)やそれをリパッケージしたCLOでバブルが発生しているのではないかといった声も聞かれます。

ただし、「企業」の債務はリーマンショック前の「家計」や「金融セクター」ほど水準自体が高くないことを認識する必要があります。

企業債務/GDP比率は2024年末時点で80%以下とリーマンショック前の「家計・金融セクター」と比較して、まだかなり低い水準であることからバブルとまでは言えない状況です。

さらに、サブプライムローンの借り手とレバレッジドローン(バンクローン)の借り手では信用力が違いすぎます。

サブプライムローンはローンやクレジットカードで延滞履歴がある信用力の低い人や所得水準が低い人向けの住宅ローンです。

レバレッジドローン(バンクローン)は非投資適格級(BB格以下)の企業向け融資です。非投資適格といっても、S&PやムーディーズのBB格はそれなりの信用力があります。日本企業ではソフトバンクGなどがS&PやムーディーズでBB格以下となっています。(延滞履歴がある個人とソフトバンクGでは信用力が全く異なるのはお分かり頂けると思います)

よって、サブプライムローンとレバレッジドローン(バンクローン)はかなり中身が違うと考えるべきです。

- レバレッジドローン(バンクローン)についての詳細はこちら:バンクローン・オープン/バンクローンの投資環境

- CLOについての詳細はこちら:CLO(ローン担保証券)の仕組みとポイントを分かりやすく解説

米国政府部門(連邦政府・地方政府)の債務/GDP比率の推移

- データ:季節調整済み、連邦準備銀行データをbloombergより取得

政府債務を「連邦政府」と「地方政府」に分けて掲載しています。

地方政府の債務/GDP比率は長期間に渡り大きな変動はありません。

「連邦政府」の債務/GDP比率は1990年代後半に低下した後、リーマンショック後の2009年以降大きく上昇しています。

米国の財政収支は1998年~2001年の4年間は黒字化したことと、1995年~1997年は財政収支の赤字幅が名目GDPの増加を下回る水準であったことから、債務対GDP比率は低下しました。

2000年ごろは債務問題に悩む日本は米国を参考するべきといった話も聞かれました。

リーマンショック後は減税や財政政策を積極化させたことにより、「連邦政府」の債務は大幅に拡大しています。

2009年は財政赤字の対GDP比率が10%を超える水準まで拡大しました。

その後、財政赤字の割合は縮小していますが、名目GDP成長率を超える赤字が継続していることから「連邦政府」の債務対GDP比率は上昇が続いています。

「連邦政府」の債務水準はやや注意が必要なところまで来ていると言えます。

また、「連邦政府」と「地方政府」を合計した政府債務合計では2010年代に入り対GDP比で100%を超えています。(これは少し注意が必要です)

民間の債務と比べて直接的に金融マーケットにインパクトを与える可能性は低いですが、財政政策の余地が限定されることや、ドル安誘導が行われる可能性には注意が必要です。

2018年~2019年頃、世間でレバレッジドローン(バンクローン)及びCLOが問題視されていましたが、個人的には政府債務の方が気になっています。

- 主要国の政府債務(GDP比)の推移はこちらを参照してください:世界の政府債務残高(対GDP比)/世界の政府純債務残高(対GDP比)推移