ユーロ圏各国は政策金利は同一ですが、財政は別になっている為、長期金利はそれぞれ異なるという特殊な形態となっています。

ユーロ圏主要国(ドイツ・フランス・イタリア・スペイン・ギリシヤ)はいずれも主にユーロ建ての国債を発行していますが、同じ通貨で、全て国債にも関わらず、信用力によって利回りが異なる形となっています。

最も信用力の高いドイツ国債がベース金利となり、他の国はドイツ国債の利回りに信用力に応じたスプレッドが上乗せされた形となっています。

下記ではユーロ圏主要国(ドイツ・フランス・イタリア・スペイン・ギリシヤ)の長期金利(10年国債利回り)の比較チャートも掲載していますので参考にしてくだい。

また、イタリア・スペインの利回りが急上昇した局面は投資のチャンスです。その際、ドル建てや円建てで投資したい場合はクレジットリンク債を活用することができます。

詳細は下記を参照してください。

ユーロ圏は政策金利は共通だが長期金利は異なる

通貨ユーロの特徴として、導入している国々の通貨は共通であるが財政は別々となっている点があげられます。

- ユーロについての詳細はこちらをご覧ください:ユーロヘの投資について考える

金融政策はECB(欧州中央銀行)が行いますので政策金利はECB(欧州中央銀行)がコントロールします。

よって、ユーロ圏の政策金利は共通です。

一方、財政政策は各国が個別に行います。

よって、各国はユーロ建て国債を発行していますが、通貨は同じでも財政状況(信用力)が異なりますので利回り(スプレッド)が異なります。

つまり、長期金利は各国で異なります。

- 通貨が共通=政策金利が共通

- 財政が別々=長期金利が異なる

一般的にユーロ圏の長期金利の基準となるのは最も信用力の高いドイツ国債の利回りです。

ユーロ建て長期金利のリスクフリーレート(基準金利)といえば、ドイツ国債の利回りと考えて問題ありません。

ちなみにユーロ圈の名目GDPランキングは1位ドイツ、2位フランス、3位イタリア、4位スペインとなっています。

名目GDP同様に、国債の信用力がドイツに次いで高いのがフランス国債です。

イタリアやスペインは少し信用力が劣ります。

そして、ギリシャ国債はユーロ圈で最も信用力が低い国債の1つとなっています。

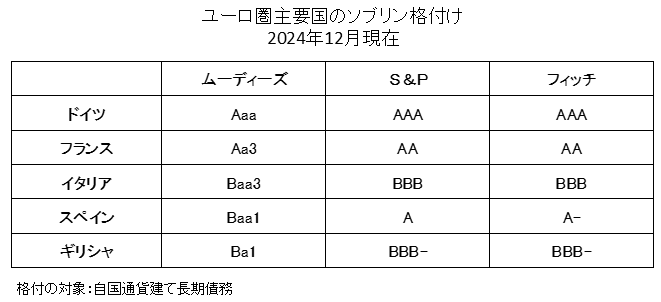

ユーロ圏主要国の自国通貨建てソブリン格付は下記の通りです。

このように同じユーロ建て国債でも信用力が異なりますので当然利回りも異なります。

- 世界各国の国債格付け一覧はこちらを参照してください:世界の国債格付け(ソブリン格付け)一覧

- 格付に影響を与える政府債務の水準はこちらを参照してください:世界の政府債務残高(対GDP比)/世界の政府純債務残高(対GDP比)推移

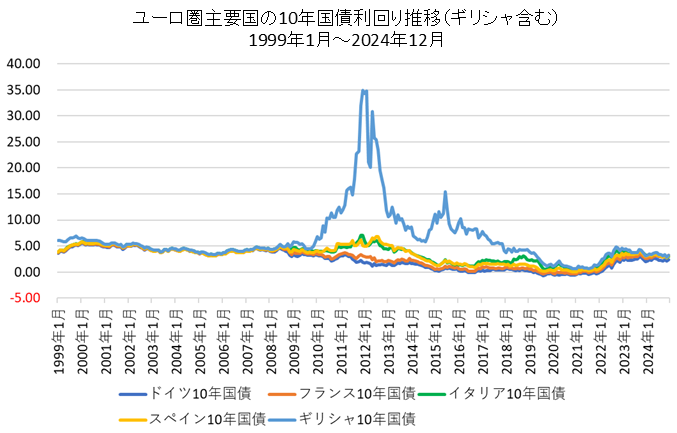

下記にドイツ・フランス・イタリア・スペイン・ギリシヤの10年国債(ユーロ建て)の利回り推移を掲載します。

ユーロ圏主要国の長期金利推移

ユーロ圏主要国(ドイツ・フランス・イタリア・スペイン・ギリシャ)10年国債利回り比較チャート

【こちらのチャートではギリシャの利回りの動きが大きく、それ以外の国の利回りが見づらいため、下段の方にギリシャを除いた他国の利回り推移を別途掲載してます】

2009年後半からギリシャ国債の利回りが急上昇していますが、いわゆる「ギリシャショック」の影響です。

2009年10月の政権交代によりギリシャ財政の粉飾が発覚し、これが欧州全体の債務問題となり、金融市場が大きく混乱しました。

2015年にも再度、国債の償還ができないのではないかとの懸念が生じ、利回りが上昇しました。

その後は混乱も落ち着き、ギリシャ国債の利回りも低下(スプレッドは縮小)しました。

- 欧州債務危機についてはこちらを参照:金融マーケットイベント(出来事)忘備録

- 欧州債務危機時の各資産クラスの下落率はこちらを参照:各資産の最大下落率(欧州債務危機)

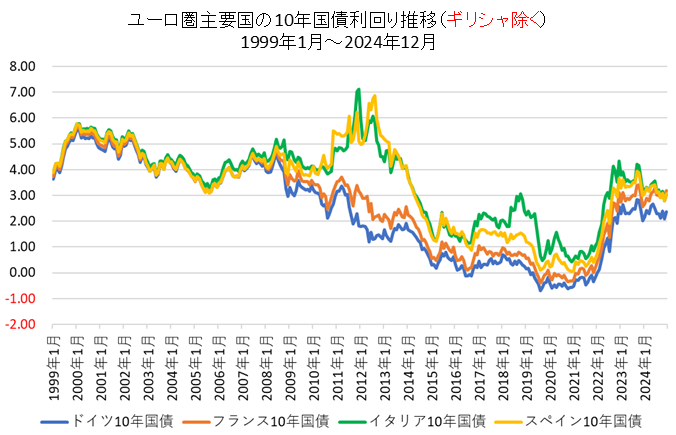

次にギリシャを除く4か国の利回り推移です。

ギリシャを除くユーロ圏主要国(ドイツ・フランス・イタリア・スペイン)10年国債利回りチャート

ギリシャ国債ほどではありませんが、2011年~2012年にかけてイタリア国債とスペイン国債の利回りが上昇(債券価格は下落)し、ドイツ国債との利回り差(スプレッド)が5%を超える水準まで上昇しました。

また、2018年5月にはイタリアの政局混乱によりイタリア国債の利回りが上昇しています。

ただし、上記に掲載した通り、イタリア・スペインは経済規模も大きいことから国債がデフォルトとなる可能性は低いと考えられます。

よって、スプレッドが大きく拡大した際は、投資を検討してみても良いかもしれません。(もちろん、スプレッドだけではなく、ベース金利の金利動向も確認しながらですが)

クレジットリンク債への投資であればタイミングを問わず、円建て・ドル建ての投資も可能に

上記に掲載した通り、ギリシャは高リスクですが、イタリアやスペインは経済規模が比較的大きいことから何らかの事象で利回り差(スプレッド)が拡大した場合は投資のチャンスとなることがあります。

この時、上記に掲載したイタリア国債やスペイン国債を購入する方法とは別にクレジットリンク債に投資する方法もあります。

クレジットリンク債は金融機関などが発行する社債にCDS(クレジット・デフォルト・スワップ)を組み合わせたものです。

例をあげるとこのような形になります。

- 発行体:三菱UFJモルガンスタンレー証券

- CDS参照先:イタリア

- 期間:5年

- 通貨:円・ドル・ユーロなど

利回りは三菱UFJモルガンスタンレー証券社債にイタリアの信用スプレッドを乗せたものになります。

イタリア国債の場合、円建てやドル建てのものはほとんど流通していませんが、クレジットリンク債であれば発行可能です。

クレジットリンク債の期間は一般的に5年が多くなります。

ただし、国債と異なり売却ができません。(仮に途中償還させる場合はかなり条件が悪くなるので、大きく元本が毀損する可能性もあります)

クレジットリンク債のポイントをまとめるとプラスになる点は下記の通りです。

- 社債(上記では三菱UFJモルガンスタンレー証券)とイタリアのスプレッドを同時に享受できる

- 円建てやドル建てなど好きな通貨で発行できる

- 債券が発行されない場合でも好きなタイミングで組成できる

次にクレジットリンク債のマイナスになる点です。

- 流動性が低い

イタリアやスペインのスプレッドが拡大した際は、国債に加えてクレジットリンク債も検討することをおすすめします。

- クレジットリンク債の詳しい内容はこちらを参照してください:クレジットリンク債

- 主要国のCDSの推移はこちらを参照してください:主要国のCDS推移(チャートと解説)