こちらのページは「iシェアーズ 優先株式 & インカム証券 ETF(PFF)」を例に「米国優先株式(優先証券)」のポイントやリスクを掲載しています。

米国の金融機関が発行する「米国優先株式(優先証券)」は欧州の「CoCo債」と同じく、自己資本の「その他Tier1(AT1)」にカウントされる証券となります。

- CoCo債についてはこちら:ニッセイ世界ハイブリッド証券戦略ファンド(アドバンスド・インカム)/ CoCo債の分かりやすい説明

ただし、CoCo債はある程度、商品性が統一されているのに対して「米国優先株式(優先証券)」は銘柄ごとに様々な性格の証券が存在しており、理解が難しくなっています。

米国優先株式(優先証券)のポイントをまとめると下記の通りです。

- 金融機関のバーゼルⅢに対応するAT1(普通株式等Teir1)について、欧州・日本はCoCo債、米国は優先株式(優先証券)を採用

- 債券と株式の中間の性格で高利回り

- 優先株式(優先証券)は様々なパターンの商品性が存在する

- 金利上昇リスク・信用リスクに注意

- ETFの分配金利回りは直接利回りに近く、最終利回りではないので注意

詳細は下記をご覧ください。

まず最初にiシェアーズ 優先株式 & インカム証券 ETF(PFF)の商品概要から紹介します。

iシェアーズ 優先株式 & インカム証券 ETF(PFF)の商品概要

運用会社

- ブラックロック

投資対象

- 米国優先株式・優先証券(ベンチマーク:ICE 上場優先株式 & ハイブリッド証券 インデックス)

信託報酬

- 0.47%

米国優先株式(優先証券)の良い点・メリット

優先株式(優先証券)の特徴

- 金融機関のAT1証券は欧州・日本はCoCo債を採用、米国は優先株・優先証券を採用している

- 米国優先株式(優先証券)の発行体は金融機関が多いが、一般の企業もかなり発行している

- 株式と債券の中間に位置

- 発行体が破綻した際の弁済順位は債券より劣後するが、その分利回りが高い

- 議決権を持たないが、その分普通株式より弁済順位が上位になる

- 償還までの期間が長期であることや、利息・配当の支払いが繰り延べられることなどから、格付会社からはより資本・株式に近いと認識(格付けの上昇要因と認識)されるため、社債より高い利回りでも発行するインセンティブがある

優先株式(優先証券)の銘柄例(ウェルズファーゴ、キンダーモルガン)

米国優先株式(優先証券)はいくつかのパターンが存在する。

下記で取り上げている2つの優先株式(優先証券)のパターンはこちら。

- ウェルズ・ファーゴ:時価総額が約100兆円(1ドル=110円換算)を超えないと買戻し・強制転換できない仕組み

- キンダー・モルガン:普通株が下落すると優先株式(優先証券)も下落する可能性がある仕組み

ウェルズ・ファーゴ優先株(優先証券)の概要

- 発行日:2008/4/14

- クーポン:7.5%

- 発行価格(額面):1.000ドル

- 期間:永久債(2013/3/15以降、発行体が額面での買戻しまたは強制転換できる。ただし株価がトリガー価格を上回っている必要がある。)

- 転換価格:156.7054ドル

- 転換株数:6.3814株

- トリガー価格:転換価格の130% (203.72ドル)

- 2017/10/17現在の株価:53.8ドル

- 2017/10/17現在の格付け:ムーディーズ Baa2、 S&P BBB

- 2017/10/17現在の優先株の時価:1310ドル

当該証券は発行体が買戻しまたは強制転換できるソフトコールが付与されているが、トリガー価格を上回るには株価が約4倍になる必要がある。

時価総額が100兆円(1ドル= 110円換算)以上となることが必要になるため現実的ではない。

つまり、よほどのことがない限り償還されない永久債ということになる。

キンダー・モルガン優先株(優先証券)の概要

- 発行日:2015/10/27

- クーポン:9.75%

- 発行価格(額面):50ドル

- 期間:2018/10/26償還

- 転換価格:32.3834ドル

- 転換株数:1.544

- 2017/10/17現在の株価:18.81ドル

- 2017/10/17現在の格付け:なし

- 2017/10/17現在の優先株の時価:39.92ドル

こちらは普通株の株価が変動すると優先株の価格も影響を受けるタイプ。

償還時に普通株が転換価格を下回っている場合は元本割れとなる。

(CBの様に株価が下がった場合に額面で償還されるわけではない)

逆に株価が上昇した場合は同様に上昇する。

よって、イメージとしては配当が高く固定されている分、価格は普通株よりマイルドな動きとなるが、概ね普通株に近いパフォーマンスとなる。

米国優先株式(優先証券)の悪い点(リスク)

金利上昇リスク

- 多くのケースで、発行体によるコール(早期償還)条項が付されているが、基本は永久債であり、かつ固定クーポンの優先株(優先証券)が多くを占めるため、金利上昇時には価格が下落する

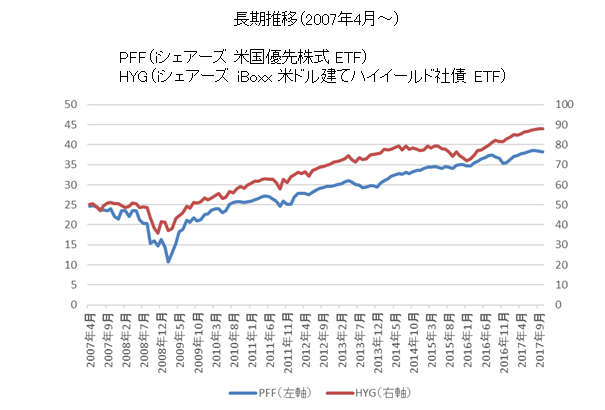

- 2013年のバーナンキショツクの際は米国10年債が1.6%から3.0%まで上昇した局面で、iシェアーズ米国優先株式ETF(PFF)は最大8.5%程度下落した

- 2016年のトランプ大統領就任前後で米国10年債が1.4%から2.6%まで上昇した局面(2016年7月~20116年11月)で、iシェアーズ米国優先株式ETF(PFF)は最大7%程度下落した

信用リスクが悪化した場合は下落率が大きくなる傾向

- 構成銘柄の多くが金融関連であるため、金融不安・金融危機が発生すると下落要因となる

- 2008年リーマンショックの際は最大65%近く下落した

- 2011年欧州債務危機の際は最大15%近く下落した

- 特にリーマンショック(サブプライムショック)は典型的な金融不安であったことから、金融機関の発行体が多い米国優先株式は米国ハイイールド債よりも大きな下落率となった

ETFの分配金利回りは最終利回りではないため注意が必要

- 分配金利回りは最終利回りでなく、直接利回りと同じイメージになるので注意が必要(厳密には最終利回りと直接利回りの中間といったイメージ)

- 上記のHSBCの条件を分かりやすく説明するとクーポン8%、額面100に対し債券価格が108なので直接利回りは7/126=約7.4%となる。

- ただし、いつ償還されるか分からないが、償還は額面100となる。

- 仮に2年後に償還されたとすると年率8%のクーポンは変わらないが、オーバーパーの8%がマイナス要因とな1年当たりのマイナスは4%で、最終利回りは約4.0%となる。

- また1年後に償還した場合はクーポン8%と債券価格のマイナス8%が同じとなり、プラスマイナスゼロとなる。

- このようにオーバーパーの債券に投資しているETFの利回りは注意が必要【詳細はこちらを参照:利回りの種類(直接利回りには注意、期待リターンは最終利回りで確認すべき)】

- ETFについての詳しい内容はこちら:ETFの知ってそうで意外と知らない仕組み・注意点を分かりやすく解説

投資対象が同じ投信・ETF(類似ファンド)

- PowerShares Preferred Portfolio (PGX):インベスコが運用するETF

- PowerShares Financial Preferred Portfolio(PGF):インベスコが運用するETF

- 優先株ETFファンド(毎月分配型・ヘッジあり):円ヘッジ付きの公募投信。投資対象は「iシェアーズ 優先株式&インカム証券 ETF(PFF)」をはじめとする優先株のETF。アセットマネジメントONEが運用。

関連ページ

iシェアーズ 優先株式&インカム証券 ETF(PFF)のレポート等はこちらを参照!

世界の大手金融機関の自己資本比率一覧はこちらを参照!

債券市場の全体像はこちらを参照!