こちらのページではJ-REITや不動産ファンドなどで活用されている「信託受益権」について仕組みとメリット・デメリットを分かりやすく掲載しています。

不動産を信託受益権にすることで「物件に対する信託銀行のお墨付き」や「コスト削減」の効果があります。

詳細は下記をご覧ください。

まず、最初に「信託受益権とは何か」について説明します。

信託受益権とは

「信託受益権」とは実物不動産を信託財産として信託銀行に信託し、そこから得られる経済的利益を受け取る権利のことを言います。

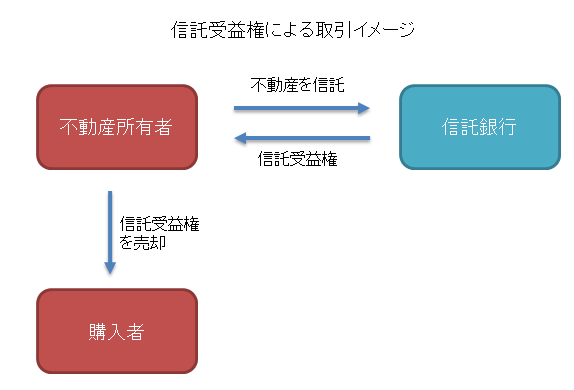

信託受益権の取引イメージです。

委託者(不動産所有者)が受託者(信託銀行)に不動産を信託します。

信託受益権化する際に当該物件を信託銀行が詳しくデューデリジェンスします。

委託者(不動産所有者)は信託受益権を取得し、受益者となります。その後の売買は信託受益権を売買することになります。

経済的には実物不動産を保有していることと何ら変わりありませんが、信託受益権にすることで取引主体が実物不動産から金融商品としての取り扱いとなります。

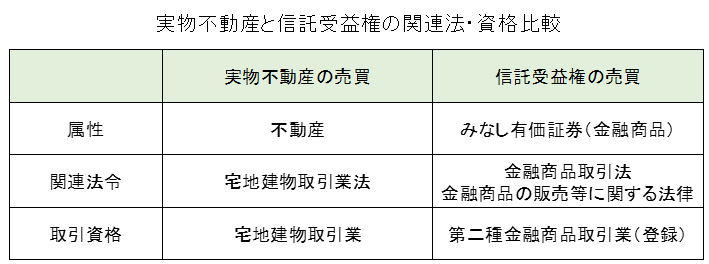

こちらは実物不動産と信託受益権の関連法と取引資格の一覧です。

実物不動産の売買より、買い手(購入者)保護の観点から信託受益権(金融商品)では不十分な点が出てくると言われることもありますが、信託受益権の取引主体は不動産ファンドやJ-REITなど適格機関投資家であり、かつ物件については信託銀行のデューデリジェンスにより信頼性が担保されるため、通常、問題になることはありません。

- 適格機関投資家についてはこちらを参照:2つのプロ投資家 / 適格機関投資家と特定投資家

そして、実物不動産を信託受益権にする理由としては「コスト低下」や「投資家間での売買が容易になる」からです。

下記でも触れていますが将来的に何度か売買を行う可能性がある場合に信託受益権化することになります。

実物不動産の場合、売買の都度、デューデリジェンスが必要になりますが、信託受益権の場合は信託銀行が継続的にチェックしていため、詳細なデューデリジェンスは必要なくなります。

また、コストも大幅に削減できます。(下記「信託受益権のメリット」参照)

このような理由から、不動産取引において信託受益権を活用するケースが多くなっています。

次に信託受益権のメリットです。

信託受益権のメリット

不動産ファンドやJ-REITがオフィスビル等の不動産を信託受益権にして取引するメリットは大きく分けて2つあります。

物件に対する信託銀行のお墨付きが得られる

メリットの1つ目は対象物件が瑕疵のない物件であるということを信託銀行から担保される点です。

信託受益権を設定する際は必ず信託銀行が当該物件のデューディジェンス(詳細な調査)を行います。

よって、信託受益権が設定されることで法令違反などの瑕疵がない物件であることが担保され、将来、物件を転売する際も買い手との取引がスムーズに進むことになります。

コスト削減(コスト増になるパターンもあるので注意)

メリットの2つ目はコスト削減です。

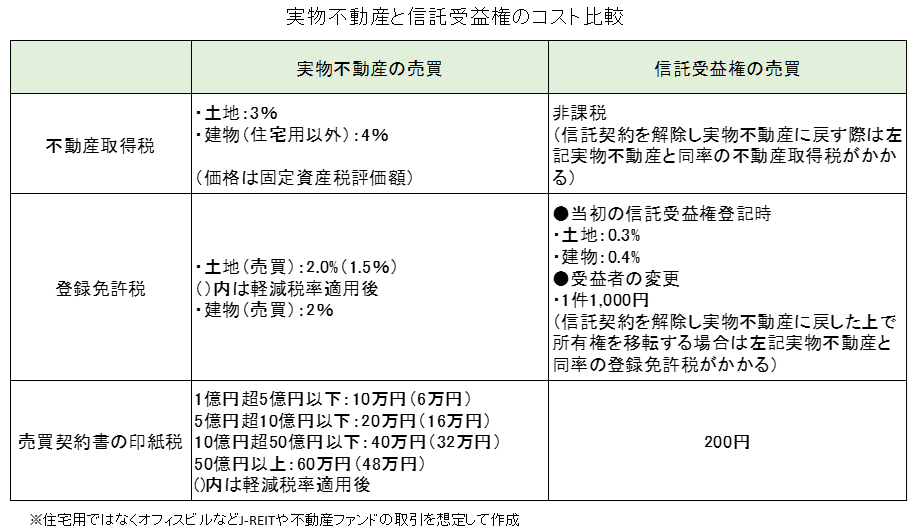

実物不動産を売買すると「不動産取得税」と「登録免許税」と「売買契約書の印紙税」がかかります。

実物不動産による売買と信託受益権による売買の際の「不動産取得税」「登録免許税」「売買契約書の印紙税」については下記の比較表にまとめました。

「不動産取得税」「登録免許税」「売買契約書の印紙税」のいずれも信託受益権による売買の方が低いコストで取引が可能となります。

ただし、注意しなければいけないのは信託契約を解除して実物不動産として転売する際には不動産取得税・登録免許税が同じ税率でかかってくるということです。

さらに当初の信託受益権登記時には土地に0.3%、建物に0.4%の登録免許税がかかることから、印紙代を考慮しても逆にコスト増となる場合もあります。

つまり、次に転売するときに信託契約を解除して実物不動産として売買する場合はコスト増となるので、全ての投資家が信託受益権にした方がコスト安になるわけではありません。

不動産ファンドやJ-REITは数年後に信託受益権のままで、他のファンドやJ-REITのスポンサーに売買することを前提としているので信託受益権の方がコスト安になります。

このように複数回に渡って売買される前提の場合は信託受益権の方が低コストになります。

- 不動産ファンドについてはこちらを参照:J-REIT・私募REIT・私募ファンド・ブリッジファンドの違い

次に信託受益権のデメリットです。

信託受益権のデメリット

信託受益権にすることのデメリットは基本的にはありませんが、強いて言うと信託受益権を設定すると信託銀行に支払う費用が発生するということです。

料率はケースバイケースで異なりますが実物不動産を保有する際と比較すると追加のコストになります。

また、上記でも触れましたが、信託受益権を設定して不動産を取得し、次に売却する際に信託契約を解除して実物不動産に戻して売買するケースの場合は、結果として登録免許税を多く払うことになりコスト増となります。

信託受益権のまとめ

個人の住宅のように不動産を30年・40年と持ち切るような形ではなく、不動産ファンドやJ-REITのように一定期間保有し、将来的に信託受益権のまま転売することが前提となっている主体であれば信託受益権化した方がコストが安く、取引もスムーズになることから、このような取引が行われています。

- 不動産やJ-REITに関する役立つ情報はこちらをご覧ください:「 J-REIT 」 一覧