金融業界でよく使われるセールストークで下記のようなものがあります。

- 「インフレになると預貯金では実質的に目減りしてしまうので運用をしましょう」

- 「金融・投資が発展している米国では多くの人がインフレ対策として株式やリートなどのファンドで運用しています」

多くの金融マンはこれについて深く分析せずに、なんとなく使っていると思いますが、本当に預貯金ではインフレ対策ができないのでしょうか?

こちらのページでは上記のセールストークについて検証していきます。

まず、インフレ率が高くなった場合、現金で保有していればもちろん価値が目減りします。

現金は金利を生み出しません。

しかし、預貯金・債券・MMFなどは現金と違って金利が付与されます。

そして当たり前ですが、インフレ率が高くなると中央銀行(日本で言えば日銀)が利上げをすることで金利水準は上昇します。

よって、インフレ率が上昇した場合は一定の割合で利息収入も増えるということになります。

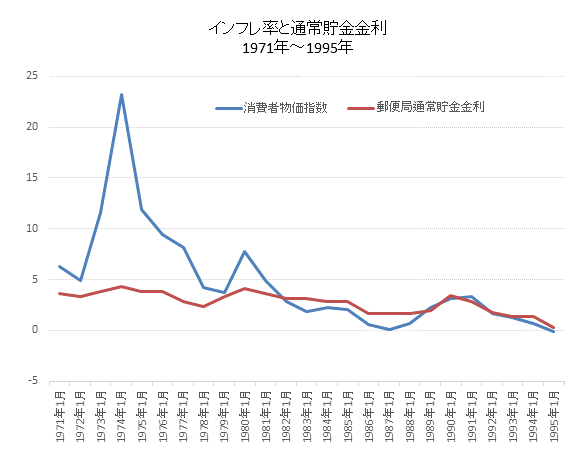

それでは過去の日本のインフレ率と預金金利がどのように推移していたかを確認します。

1995年以降はデフレになっており参考にならないので1971年~1995年までのデータで確認します。(デフレの場合は物価が上がらないので、そもそもインフレ対策は必要ありません)

データは消費者物価指数と郵便局の通常貯金(銀行の普通預金に相当)を使用します。

日本は2度のオイルショックがあった1970年代は確かにインフレ率が高く通常貯金で運用しても資産は目減りしましたが、2度目のオイルショックが収まった1982年以降はほぼすべての期間で通常貯金の金利がインフレ率を上回っています。

1970年代は日本の高度成長とオイルショックが重なったかなり特殊な環境です。

少なくとも今後、日本で当時のような経済成長が起こるとは考えにくい状況です。

また、仮に高成長が実現しても同時にオイルショックが発生する確率はほぼゼロに近いでしょう。

過去の日本のデータでも「高度経済成長+2度のオイルショック」という特殊な環境を除けば、概ね預貯金でインフレヘッジが可能ということになります。

細かい話をすると預貯金は20%の源泉分離課税がかかりますので上記のデータよりも実質的な利回りは低くなります。

ただし、上記の郵便局の通常貯金は銀行の普通預金に相当するものであり、最も金利が低いものになります。

1年定期などを使ってロールしていけば、より高い利回りとなります。

よって、よほど特殊な環境を除けば「インフレになると預貯金では実質的に目減りしてしまう」という事はないようです。

- 日本の政策金利や長期金利の推移はこちらを参照:日本の政策金利の歴史と長短金利の推移 / 利上げは株価に悪影響

次に米国のデータを確認します。

米国のインフレ率と政策金利(FFレート)の比較チャートはこちらを確認してください!

米国のデータでは1970年代のオイルショックの時期も含めてほぼ全ての期間で政策金利がインフレ率を上回っています。

例外はリーマンショック以降の量的金融緩和(QE)を行っている期間のみです。

政策金利がインフレ率を大きく下回る状態(実質金利がマイナスの状態)を続けて景気回復を後押ししました。

よって、米国でも一時的な特殊環境を除いては預貯金やMMFでインフレに対応できるということになります。

冒頭に掲載した「金融が進んでいる米国では多くの人がインフレ対策として株式やリートなどのファンドで運用しています」というトークは間違いということです。

米国人はお金を増やしたいから運用を行っています。

また、先進国以外の多くの国でも政策金利がインフレ率を上回る同様の結果となっており、預貯金(MMF)である程度のインフレヘッジは可能のようです。

資源国や新興国の政策金利の比較チャートはこちらを確認してください!

ただし、上記に掲載した話しは良いインフレ下での話しで、悪いインフレが発生した場合は別です。

日本でも悪いインフレが発生する可能性はゼロではありません。例えば、既に危機的とも言われる財政赤字が更に悪化して、格下げ・円安などが重なり、ハイパーインフレになる場合などが考えられます。

この時に想定されるインフレ率は5%や10%でなく、20%や30%といったイメージです。

ここまでの高インフレになると利上げによる対応にも限界があります。政策金利を20%〜30%にすると景気が恐ろしく悪化してしまいますので、簡単にはできません。

その場合はインフレにより実質的に資産が目減りする事になります。

このような場合でもインフレに対応するには株式・不動産(REIT)・外貨(外債)などを一定割合保有しておく必要があります。

上記で米国人はお金を増やしたいから運用をやっていると記載しましたが、日本人もそうすれば良いと思います。

長期で国際分散投資を行えば、損をする可能性はかなり低いと考えられます。

同時に悪いインフレ対策にもなります。

インフレ対策は預貯金で十分可能ですが、お金を増やすことはできません。

特に若い方などは、GPIFのポートフォリオなどを参考に少しずつ投資を行いましょう。

- GPIFなど世界の年金基金のポートフォリオはこちらを参照してください:GPIFの役割とポートフォリオの変化