こちらのページでは法人が投資信託への投資で利益が出た際の課税について解説しています。

法人は個人のような20%の金融一体課税の概念はなく、投資で得た利益も本業の利益と合算して全て法人課税されます。

ただし、金融商品で利益が発生した場合、利益の一部が源泉徴収されます。

そして、源泉徴収税の税率は金融商品によって異なります。

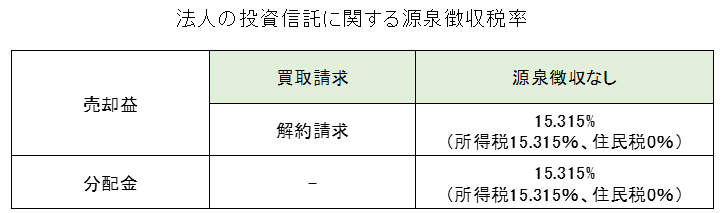

投資信託の場合は解約請求をすると源泉徴収税率は15.315%となり、買取請求の場合は源泉徴収されません。

詳細は下記をご覧ください。

法人は個人のような金融商品課税はなく全て法人課税

個人とは異なり、法人の場合は本業以外の運用等で利益が上がった場合でも、最終的には決算時に合計して処理されるため、本業の利益と同様の法人課税となります。

個人のように20%分離課税のような概念はなく、全て法人課税となり税率は企業によって若干の違いはあるものの実効税率は概ね30%前後となっています。

そのため、個人のように商品ごとに20%の申告分離課税になったり、総合課税(所得に応じて最大55%)になったりすることはありません。(個人は投資事業組合や一部の私募投信などに投資した場合、総合課税となります)

よって、法人が株式投資信託を売却した場合の課税も通常の法人税がかかることになります。

これで結論は出てしまいましたが、下記ではもう少し細かい点を説明します。

法人の投資信託における源泉徴収税率

細かい話になりますが、法人が投資信託を売却する際に利益がある場合、通常の解約をすると15.315%が源泉徴収されます。

これを買取請求にすると源泉分離は行われません。もちろん源泉徴収されても最終的な法人の決算処理で源泉徴収された税金分は相殺されますので、結果的には同じになります。

しかし、細かい投資家ですと源泉徴収されなければその分を再投資できて、資金効率が高まるという人もいます。

投信を購入している銀行や証券会社がシステム的に対応していなくて応じられない場合は仕方ありませんが、可能であれば法人の場合は買取請求をした方がよいでしょう。

また、投資信託の分配金も15.315%の源泉徴収となります。

下記は法人が投資信託に投資した場合の源泉徴収税率のまとめです。(あくまで源泉徴収の率です。最終的に課税される税率ではありません。)

※0.315%は復興特別所得税で平成25年から平成49年まで上乗せされる分

ちなみに、あまり知られていませんが、各種金融商品の利金・配当金や売却益から差し引かれる源泉徴収税率は商品ごとに異なります。

- 金融商品ごとの源泉徴収税率はこちらを参照してください:法人が金融商品を売却した場合の源泉徴収税率

しつこいようですが、ここで説明した源泉徴収はあくまで一旦、差し引かれるだけであって、最終的には法人の決算で本業を含む全ての損益を通算して精算されます。

- 法人が投信を保有する際の、勘定科目や会計処理はこちらを参照してください:法人が購入した投資信託は貸借対照表(B/S)上、どの勘定科目に掲載するか

投資信託は「受取配当金の益金不算入」の対象外となった

以前は主に日本株に投資する投資信託を法人が保有している場合、分配金は「受取配当金の益金不算入制度」の対象となっていました。

しかし、2015年の改正で投資信託は対象外となりました。

日本株ETFは益金不算入の割合は低下しましたが、引き続き益金不算入の対象(20%)となっているため、現在では法人が日本株に投資する場合は投資信託ではなくETFを活用する方が合理的となっています。

- 受取配当金の益金不算入制度についてはこちらを参照してください:受取配当金の益金不算入制度を分かりやすく解説(概要・変更点)

関連ページ

法人の税金や節税についてはこちらを参照してください!

- 自社株TOBのメリット / みなし配当で益金不算入を活用できる

- オペレーティングリース(JOL)を活用した節税【多くの法人が契約】

- 株特はずしを行う際に投資信託は活用できるか?

- 法人の財務担当者に喜ばれる「外国籍投信」<分配金は全て利益計上できる>

法人が投資信託を保有する場合に関連する内容はこちらを参照してください!