こちらのページは「バンクローン・オープン(為替ヘッジあり、為替ヘッジなし)」を例にバンクローンのポイントやリスクを掲載しています。

大部分はバンクローン全般に共通する内容ですので、バンクローンの見通しを分析する上で活用いただけます。

バンクローンのポイントをまとめると下記の通りです。

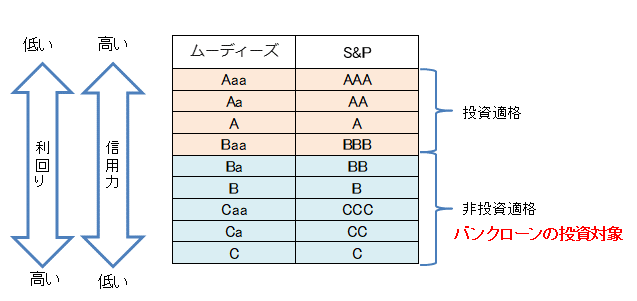

- バンクローンは「格付はBB格以下」「担保付」「変動金利」でありハイイールド債の担保付・変動金利版といえる【ハイイールド債についてはこちらを参照:米国ハイイールド債のポイント】

- デフォルト時の回収率はハイイールド債より高い水準

- 金利上昇リスクが低い

詳細は下記をご覧ください。データや内容は随時、更新しています。

まず最初にバンクローン・オープン(為替ヘッジあり、為替ヘッジなし)の商品概要から紹介します。

バンクローン・オープンの商品概要

実質的な運用会社

- クレディスイス・アセットマネジメント(委託会社:三井住友トラストアセット)

投資対象

- バンクローン

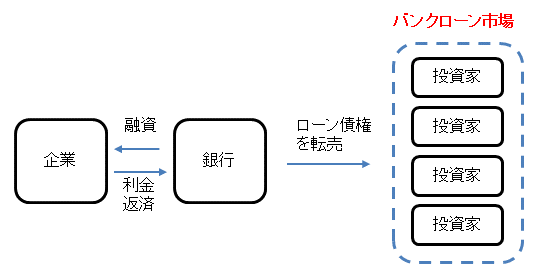

- 銀行が保有する企業向け融資を市場に転売することでバンクローン市場が形成されている

- 最新のポートフォリオ利回りは月次レポートを参照:三井住友トラスト・アセット・マネジメント / バンクローン・オープンサイト

商品組成上の特徴

- 為替ヘッジありと為替ヘッジなしの2コース

信託報酬

- 1.695%

バンクローンのポイント・メリット

バンクローン市場についての解説

- 日本では銀行融資は銀行がそのまま満期までローン債権を保有するが、米国ではかなりの部分がマーケットに転売され取引される。よって、債券(bond)と同じようなイメージとなる。

- バンクローン

- 間接金融(銀行経由)

- 変動金利

- 債券(bond)

- 直接金融(証券会社経由)

- 固定金利

- バンクローン

- バンクローンの市場規模は2020年時点で約120兆円(ハイイールド債市場は約150兆円)

- 米国の銀行融資の内、BBB以上の貸出に対しては日本と同様に銀行がそのまま保有。BB以下の短期貸出(日本での当座貸越)も銀行が保有。BB以下の長期貸出(日本での証書貸付)についてはバンクローン市場に転売するケースが多い。

- バンクローンを転売する理由は銀行の期間収益を高めるためである。融資したローンをすぐに転売すれば、資本を使わず手数料のみを得られることになる。銀行にとってはリスクアセットを使わずに利益を追求できることになる。

- BBB以上の貸出とBB以下の短期貸出を転売しないのは、手数料が取りにくいためである。BBB以上のローンはスプレッドが薄く、短期のローンは元々得られる金利収入が少ないので手数料を徴収すると転売したローンから得られる収益は限定されてしまう。

- よって、BB以下の長期貸出のみがバンクローン市場に転売されることとなる。バンクローンの貸出先はイメージよりも大企業が中心である。1ショット当たりのローン金額は10億円~1000億円以上であり、中小企業向けのものではない。さらに、ローンはある程度規格化されており、日本でいうところのシンジケートローンのようなイメージである。

- もう少し小口の中小・中堅企業向け融資はBDC(ビジネス・デベロプメント・カンパニー)の対象となる【BDCについての詳しい説明はミューズニッチ米国BDCファンドを参照してください】

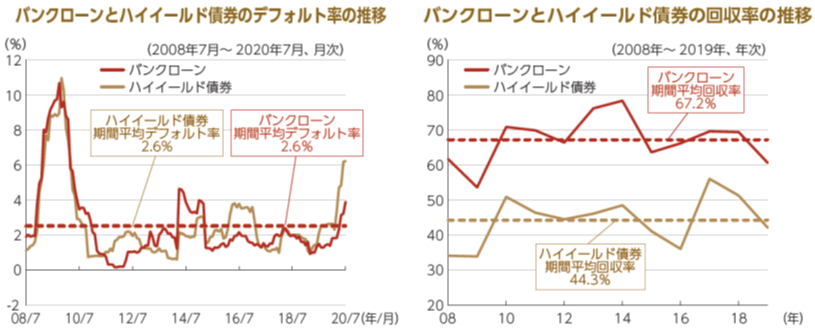

バンクローンのデフォルト率と回収率の推移(バンクローンは担保付のため元本毀損率は極めて低い)

- バンクローンの借り手企業は格付けではBB以下とハイイールド債と同じ信用リスクの企業となる(企業によってはハイイールド債とバンクローンの両方で資金調達をしている)。

- ただし、バンクローンは一般的に担保付である為デフォルトした場合でも回収率が高い(株式はもちろん社債よりも弁済が優先される)。

- 一般的にバンクローンは長期平均でデフォルト率:3%、デフォルト時の回収率:70%となっている。3%のデフォルト率で70%の回収(30%のロス)ということは元本100に対して毀損する割合は0.9%となる。これに対しベース金利(LIBOR)に対するスプレッドは長期平均で4~5%ある為、理論的に利益が出る資産クラスといえる。

- そもそもバンクローンが理論的に利益が出ないようでは銀行業はもうからないということになる。

- 下記はバンクローンとハイイールド債のデフォルト率と回収率の推移

(出所:三菱UFJ信託銀行、USストリーム販売用資料)

バンクローンのデフォルト時の回収率【実例】

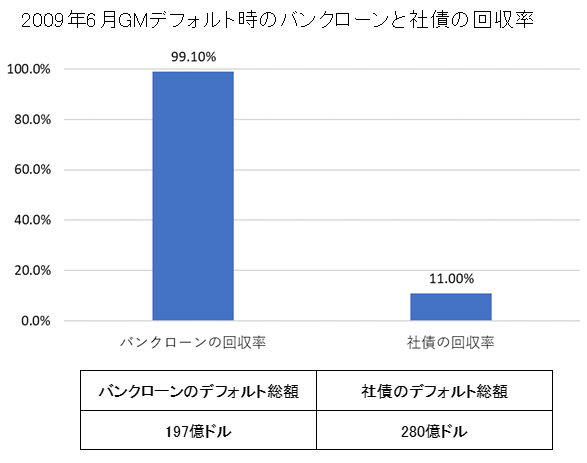

GM(ゼネラルモーターズ)のデフォルト事例【バンクローンと社債の回収率比較】

- <会社概要>

米国を代表する自動車メーカー - <再建への流れ>

2009年6月米国連邦破産法11条(チャプター11)の適用を申請。新GMに自動車事業を譲渡し、米国財務省から融資を受けることで債務整理を行う。新GMには削減された債務が譲渡。新GMは2010年11月に米国株式市場に再上場。 - デフォルトしたローンと債券のデータ

- 2009年のデフォルト時、社債は11%の回収率しかないがバンクローンは99%以上の回収率となっており、クーポン収入を含めると破たん時でもプラスのリターンとなった

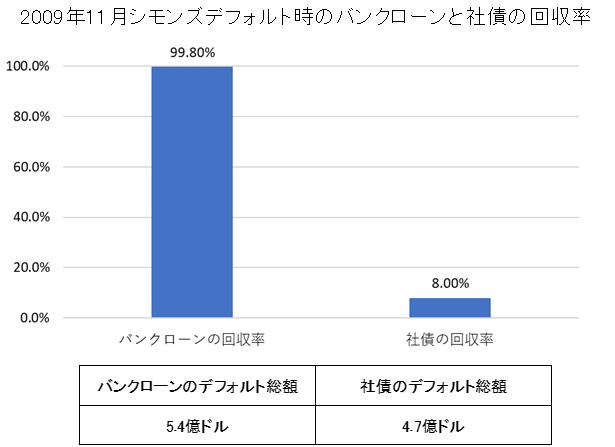

シモンズ のデフォルト事例【バンクローンと社債の回収率比較】

- <会社概要>

米国のベッド用マットレス大手 - <再建への流れ>

2009年11月米国連邦破産法11条(チャプター11)の適用を申請。米投資ファンド及びカナダの年金基金が率いる投資家連合に買収され再建を行い、大幅な債務削減をはたした。 - デフォルトしたシモンズのバンクローンと社債の回収率比較データ

- 2009年のデフォルト時、バンクローンはほぼ100%近い回収率となった。一方、社債の回収率は8%しかなく破たん時のリスクの差が大きく出た事例となった

バンクローンは変動金利

- 変動金利であり、金利上昇リスクが低い。

- 逆に金利上昇時はベース金利の上昇により金利収入が拡大する。

- バンクローンを一言でいうと「変動金利かつ担保付のハイイールド債」といえる。

バンクローンの借り手企業例(イメージより大手が多い)

- ドール・フード・カンパニー:フルーツや野菜の生産・加工・販売

- デルタ航空:世界最大規模のグローバルな航空会社

- フォーシーズンズ・ホテル:世界30か国以上で90を超えるホテルを展開している高級ホテルチェーン

- ヒルトンホテル:世界90か国にホテルを展開

- クライスラー:米国の3大自動車メーカー

バンクローンのLIBORフロアー

- 2010年~2015年頃に発行されたバンクローンは多くの場合、LIBORフロアーと呼ばれる最低金利がついており、平均1%のフロアーとなっていた。

- これはLIBORが1%未満の時でもバンクローンのベース金利は1%を適用するというものである。

- よって、LIBORが1%を下回っている時のバンクローンの金利は「1%+スプレッド」となっていた。

- 今後も低金利局面で発行されるバンクローンに関してはフロアーが設定される可能性がある。

バンクローンのリスク・デメリット

米国の景気に影響される

- 米国の景気後退等、信用リスクが拡大するとローン価格が下落する

原油価格が大きく下落するとバンクローンも低迷する可能性

- 2014年~2016年の前半にかけてバンクローン市場は下落した

- これは1バレル=110ドル前後だった原油価格が2016年2月には1バレル=25ドル台まで下落。これによりエネルギーセクターでバンクローンやハイイールド債のデフォルト率が上昇するのではないかとの懸念が広がった

- 実際に極端なデフォルト率の上昇は見られなかったが、マーケットからの資金流出によりバンクローン価格やハイイールド債の価格は下落した

- 原油価格の下落はハイイールド債と同様にバンクローンにとってもマイナスの影響となる

投資対象が同じ投信・ETF(類似ファンド)

- 米国バンクローン・オープン<為替ヘッジあり・為替ヘッジなし>(毎月決算型)(三菱UFJ国際投信)

- SPDR ブラックストーン / GSOシニア・ローンETF(SRLN)

関連資料

マーケット混乱時の各資産クラスの最大下落率はこちらを参照!

債券市場の全体像はこちらを参照!

バンクローン投資のまとめ

上記にも記載しましたが、バンクローンは「ハイイールド債の変動金利版」ということができます。

よって、金利が上昇する局面ではバンクローン、金利が低下しそうな局面ではハイイールド債といった整理ができます。

また、共にクレジットリスクをとる商品であることから、原油価格下落の影響などでスプレッドがある程度拡大した局面で投資すべきです。

バンクローンとハイイールド債をはじめとするクレジット関連全般に言えることですが、長期的に保有すればトータルリターンでマイナスになる可能性は低いといえます。

よって、スプレッドが拡大したタイミングで購入し、長期投資をすると良いと思われます。

ベース金利が今後上昇するか低下するか予想が難しい場合は、バンクローンとハイイールド債を半分ずつ分散すると良いでしょう。