こちらのページではゴールドマン・サックスよるユニバーサル・スタジオ・ジャパン(USJ)の買収案件を中心にPEファンド(バイアウトファンド)への投資について忘備録として掲載しています。

PEファンドは投資商品として非常に魅力的な投資対象です。

特にPEファンドの中でもバイアウトファンドは相対的にリターンが安定しており、キャッシュリッチで時間を味方につけられる投資家であれば検討する価値はあります。

- プライベートエクイティファンドについての詳しい説明はこちらを参照:プライベートエクイティファンド(PEファンド)について

それではまず最初に、ユニバーサル・スタジオ・ジャパン(USJ)とマクロミルの再上場について掲載されている日経新聞の記事を紹介します。

詳細は下記をご覧ください。

日経新聞の参考記事【2016/9/24:USJ・マクロミルが再上場】

ユニバーサル・スタジオ・ジャパン(USJ)とインターネット調査会社のマクロミルは近く東京証券取引所に再上場を申請する。時価総額はUSJが数千億円規模、マクロミルも1000億円近くの大型案件となりそう。ファンド傘下で進めてきた経営強化が十分に進んだと判断した。

テーマパークのUSJを運営するユー・エス・ジェイ(大阪市)とマクロミルは今秋に再上場を申請する見通し。審査が順調なら、今年度内にも上場できそうだ。

USJは業績を立て直す狙いで投資ファンドのMBKパートナーズ、ゴールドマン・サックス証券系のファンドの傘下に入り、2009年に上場廃止した。上場にあわせ、両ファンドは保有する株式を売り出す。

マクロミルは14年に米ファンド、ベインキャピタルが買収し上場を廃止した。ベインも保有株の一部を売り出すとみられる。英投資ファンド・ペルミラ傘下の回転ずし大手、あきんどスシロー(大阪府吹田市)も今冬メドに再上場を申請する計画。ファンド傘下企業の案件では、よりよい条件なら他の企業などに売却する可能性も残る。

投資ファンドは買収した企業を非公開化し、株主などから短期的な業績動向への圧力を受けないようにしたうえで、大規模な経営改革に取り組むことが多い。マクロミルはベインのネットワークを生かしてオランダの同業を買収。売上高はベイン傘下入り前の約2倍に急拡大している。

世界的な低金利で運用難が強まり、投資マネーはファンドに集まりやすくなっている。豊富な資金力を支えに投資ファンドは日本でも企業の新陳代謝の担い手として存在感を高めている。

※2025年追記:USJはその後、上場計画が見直しとなり、2025年時点で上場していません。

USJ(ユニバーサル・スタジオ・ジャパン)の買収は超成功案件【パフォーマンスを掲載】

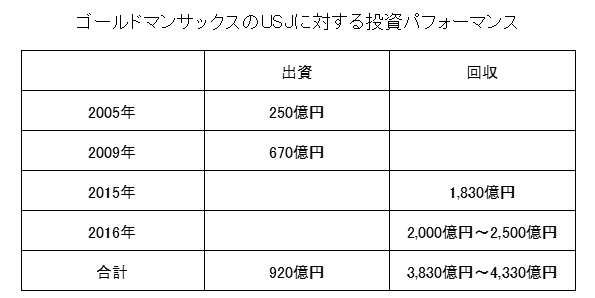

ゴールドマン・サックス証券系列のファンドは2005年に250億円で40%取得、2009年にTOBで残りの60%を約670億円(1,112億円の60%)で取得していますので、合計の投資金額は920億円ということになります。

2015年に51%を1,830億円で米メディア大手のコムキャストに売却しています。

51%で1,830億円ですので、2015年の時点で株式の時価総額は3,600億円と評価されたことになります。

この時点で既に約4倍の投資パフォーマンスとなっています。

さらに、上場となると株式評価のバリュエーションも高くなるでしょうからさらに高い価格で評価されることになります。

もともと2015年のコムキャストヘの売却前にも上場申請しており、この時は時価総額7,000億円との観測も出ていました。

2016年になって株式市場の環境が悪化しましたが、この時点でも4,000億円~5000億円位の評価にはなります。

残りの持ち分49%で約2,000億円~2,500億円の評価となります。

当初出資(250億円)から11年、追加出資(670億円)から7年で、920億円が3,830億円~4,330億円です。

マルチプル(倍率)では4.1倍~4.7倍のパフォーマンスです。

少し専門的に「IRR(内部収益率)」で表すと123%~132%となります。

この案件でゴールドマンと組んでいるのはMBKパートナースという投資会社です。

2005年設立で大きな会社ではありませんが、カーライル出身者を中心にゴールドマン、メリルリンチ、マッキンゼー等から人材を集めた精鋭集団です。

これまでの投資実績としては弥生、田崎真珠、インボイス、コメダ珈琲、アコーディアゴルフ、ゴディバなどの買収があります。

実績のある投資会社であればPE投資は効果的【PEファンドのパフォーマンスは再現性が高い】

上記の記事ではUSJの案件以外にも、イギリスの投資会社ペルミラが投資しているあきんどスシロー、アメリカの大手投資会社ベインキャピタルが投資しているマクロミルも上場予定となっています。

マクロミルはベインのネットワークを生かした買収で売上高が2倍になったとのことで買収→非上場化→企業価値向上→再上場の典型例です。

上場していると短期的な利益も求められるので、本来ならやるべきでもできない投資や改革がたくさんあります。

非上場化して専門家のノウハウを注入し会社を大きく成長させることは金融業界だけでなく、社会的意義も大きいと思います。

もちろん上手くいかない案件も多くあると思いますが、実績・ノウハウがある投資会社であれば、上手くマネジメントして高いパフォーマンスを上げる可能性が高いと思われます。

欧米の機関投資家の中にはカルパースのようにヘッジファンドからは撤退するが、PEファンドへの投資は増加させるといった動きも多いようです。

PEファンド(特にバイアウトファンド)のパフォーマンスは比較的再現性が高いと考えられる為、良いPEファンド(バイアウトファンド)に投資できる案件があれば前向きに取組む価値はあると思います。