こちらのページでは原油ETをはじめとするコモディティETFのスポット価格との「乖離」の問題について掲載します。

「乖離」の理由は先物のロールコストです。

「原油価格が上がっているのに、何故か自分が買った原油ETFは上がらない」

このような場合、原因はほぼ間違いなく先物のロールコストが要因です。

これを知らないと大きく損をすることになります。

一方、同じコモディティでも「金・銀・プラチナ」などのETFは通常、現物に投資するのでこの問題は発生しません。

注意が必要なのは「原油・天然ガス」など『先物』に投資するETFです。

詳細は下記をご覧ください。

先物に投資する「原油ETF」はロールコストでパフォーマンスが下方乖離する

原油ETFをはじめとするコモディティETFの乖離には注意が必要です。

これはETFの問題ではなくコモディティ投資の問題点です。

コモディティに投資する場合は通常「先物」に投資します。(現物に投資する金ETFなどは問題ありません)

先物には限月という期限があり、期限が来ると先(将来)の限月の先物に乗り換える必要があります。(ロールオーバー)

このとき保有している先物と新たに購入する先物の間に価格差がある為、パフォーマンスの乖離が発生します。

これが「先物のロールコスト」です。

例えばWTI原油先物を例に説明します。

WTI原油先物は第1限月(1か月後に清算)と第2限月(2か月後に清算)の間には価格差があります。

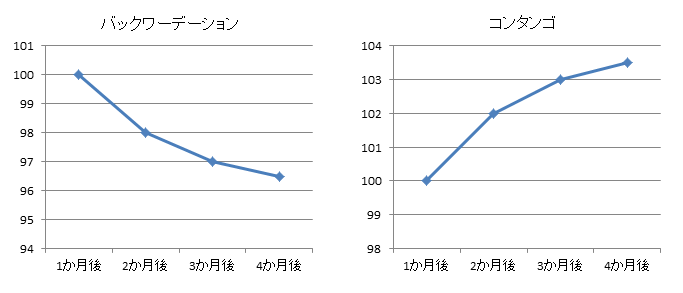

市場の見通しによって、将来に行くほど価格が高い状態(コンタンゴ)と将来に行くほど価格が低い状態(バックワーデーション)があります。

原油の保有コスト等の理由で通常はコンタンゴの状態が多くなります。

コンタンゴの状態で先物の乗り換え(ロールオーバー)を行うと、安い先物を売却して、高い先物を購入することになりますので、投資しているETFや投資信託のパフォーマンスは実際のWTI先物の動きに比べて悪くなります。

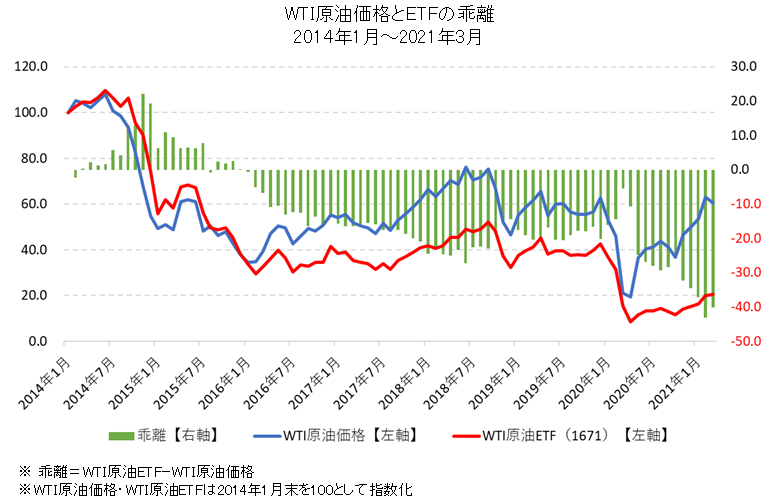

具体例としてWTI原油価格とWTI原油ETF(1671)の比較チャートをご覧ください。

特に原油価格が上昇している時にWTI原油価格とETFの乖離が大きくなっているのが分かります。

原油価格に先高観がある場合、先物はコンタンゴになりやすくなります。

そのため、原油価格の上昇時には原油価格と原油ETFの乖離が大きくなります。

通常、投資家は先高観がある時に投資をしますので、原油ETFは仕組みとして機能しないということになります。

超短期であれば問題ないかもしれませんが、基本的に原油ETFへの投資はお勧めできません。

ETFの先物ロールコストについての詳細は下記の記事も参考にしてください。(コロナショックでWTI原油先物価格が一時マイナスになった2020年4月~5月のデータが掲載されています。大きく下落してその後急回復した4/13~5/8の期間ではWTI原油先物の+7.1%に対して、原油ETFは−47.2%となっています)

- 原油ETFの先物ロールコスト:WTI原油先物とETFのパフォーマンスが乖離する理由【先物は+7.1%・ETFは−47.2%】

WTI原油先物以外でもコモディティ関連のETFや投資信託で実際の指数と比べてパフォーマンスに乖離がある場合は、大半が限月交代による先物の乗り換え(ロールオーバー)が原因とみてよいと思います。

一方、同じコモディティでも「金・銀・プラチナ」などのETFは通常、現物に投資するのが一般的なので上記問題は発生しません。

「金・銀・プラチナ」への投資はコスト面や利便性の観点から現物よりETFがおススメです。

逆に天然ガスETFは原油と同様かそれ以上の問題が発生するので注意が必要です。

「コモディティインデックス」はロールタイミングが公表されているので更に下方乖離する

コモディティインデックスの場合には上記のWTI原油先物と同様「限月交代時の乗り換えによるパフォーマンスの乖離」の問題に加え、もう1つ大きな問題があります。

それは、先物の乗り換え(ロール)タイミングが公表されていることです。

その為、「限月交代時の乗り換えによるパフォーマンスの乖離(ロールコスト)」がより大きくなる傾向があります。

<代表的なコモディティインデックスのロールタイミング>

- ブルームバーグ商品指数(旧DJ-UBSコモディティインデックス)

- 毎月月初第5営業日から第9営業日に20%ずつロールしていく

- S&P GSCIコモディティインデックス

- 毎月月初第5営業日から第9営業日に20%ずつロールしていく

- ロイター/ジェフリーズCRB指数

- 毎月月初第1営業日から第4営業日にロールしていく

これらのインデックスは流動性が高い直近限月の先物を保有し、上記のタイミングで1つ先の先物に乗り換えていきます。

このように先物を売却・購入するタイミングが分っているので、ヘッジファンド等のサヤとりに使われることで、ロールオーバー時のロスが大きくなります。

先物をロールするタイミングを公表している理由は、インデックスというものは誰かに使われることで存在意義が発生するものであり、ロールタイミングを公表しておかないと、インデックスファンドやETFで使えないからです。

これは先物でしか投資できないコモディティインデックスの構造的な問題といえます。

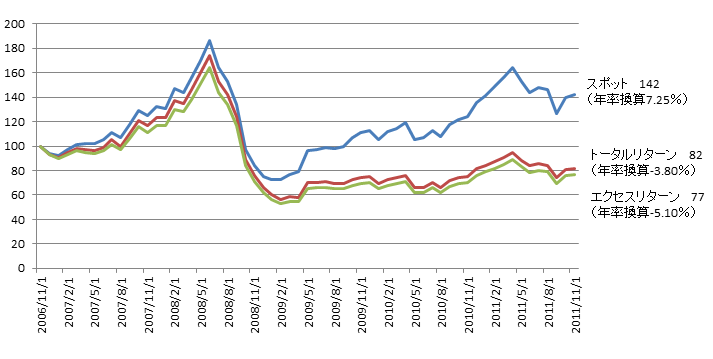

下記はS&P GSCIコモディティインデックスの「スポット」「トータルリターン」「エクセスリターン」の比較チャートです。

- S&P GSCI スポット:ロール時に発生する価格差(乖離)を考慮していない単純な価格の推移。実際にこれと同じ運用を行うことはできません。

- S&P GSCI エクセスリターン:ロール時の価格差(乖離)を調整した指数。実際の先物の投資はこのパフォーマンスとなる。

- S&P GSCI トータルリターン:エクセスリターンに現金部分の短期金利での運用パフォーマンスを加えたもの。実際の投信やETFはこのパフォーマンスになる(S&P GSCIエクセスリターン+米ドル3ヶ月LIBOR)

スポットでは+42%になっていますが、実際に投資すると-18%(トータルリターン)という結果です。

ものすごい乖離です。

スポットとエクセスリターンの差が、先物をロールする際のロスであり、時期によっては上記のように大きなかい離となります。

GSCIは70%以上がエネルギー関連である為、原油も上がっているから相当儲かっていると思ったら、上記のようにマイナスだったということも起こります。

コモディティインデックス参考情報

コモディティ・インデックスのアロケーション決定方法

S&P GSCIコモディティインデックス

- 世界のコモディティ生産量の加重平均で決定されるため、原油などエネルギーの比率が高くなる

DJ-UBS

- 先物の流動性2/3、生産量1/3

- さらに下記の制限がある為、ある程度分散が効く形になっている

- 単一セクターの構成比率33%以内

- 単一関連商品の上限25%以内

- 単一商品の上限15%以内

- 単一商品の下限2%以上

関連ページ

ETFに関連したコンテンツはこちらをご覧ください!

- 日本から買えるETFは国内ETFと金融庁登録された海外ETF

- ETFの知ってそうで意外と知らない仕組み・注意点を分かりやすく解説

- 【ドル建て日経平均】ドル建て日本株ETF / ドルヘッジ付きがおすすめ

- 日本から買える代表的ETF / ETFで国際分散投資

原油価格の長期推移はこちらをご覧ください!

原油価格の見通しはこちらを参考にしてください!