こちらのページではJ-REITに投資するアクティブファンドのパフォーマンスを分析しています。

当初、2016年8月に5つのアクティブファンドの分析をし、その後、2019年12月と2020年12月に追加で検証しています。

J-REITアクティブファンドが超過リターン(α:アルファ)をあげることがいかに難しいかが分かります。

運用残高が小さいファンドの中にはインデックスをアウトパフォームするもの存在しますが、資金が集まりファンドが大型化するとパフォーマンスは悪化するようです。

詳細は下記をご覧ください。

J-REITアクティブファンドのパフォーマンス比較

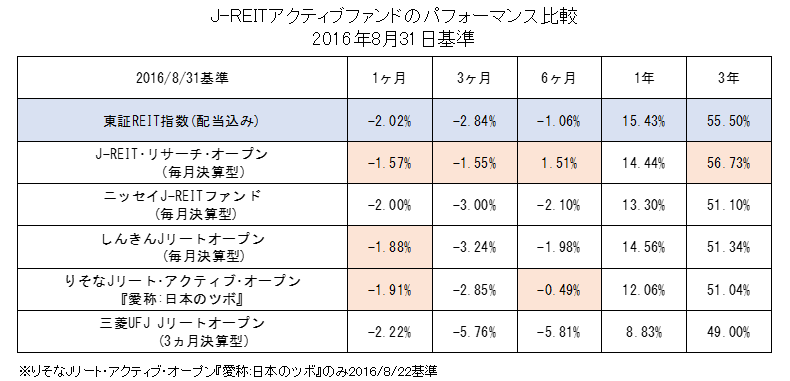

まず最初に、2016年8月31日基準のデータです。

下記の表にある5つの投信はJ-REIT投信の中でアクティブ運用を行う商品の純資産残高トップ5です。

大手5ファンドのパフォーマンス比較(2016年8月基準)

いずれも2016年8月31日時点で純資産残高が1,000億円以上のファンドです。

色づけしてあるのは東証REIT指数(配当込み)のパフォーマンスを上回っている部分になります。

つまり、アクティブ運用の超過リターン(α:アルファ)が出ている部分になります。

この中では唯一「J-REIT・リサーチ・オープン」が多くの期間でインデックス(指数)をアウトパフォームしています。

ただし、3年間保有した場合でも1.23%の超過リターンですので、販売手数料をそれ以上払っている場合はマイナスになります。

それ以外の投信はほとんどの期間でインデックスを下回るリターンとなっています。

J-REITの大型ファンドで超過リターン(α:アルファ)をだすのは難しい

通常、アクティブファンドはインデックスファンドに比べて手数料(信託報酬)は高くなりますが、ファンドマネージャーの力量でインデックスを上回るリターンを目指します。

しかし、J-REITのファンドを見ているとインデックスを上回る運用を行うことはなかなか難しいようです。

その最も大きな理由はJ-REITの市場規模が小さいことがあげられます。

上記の投信は純資産残高が1,000億円~3,500億円の規模です。(2016年8月時点)

これに対しJ-REITの市場規模は12兆円程度です。(2016年8月時点)

それぞれのファンドが市場の1%~3%の資金を運用している計算です。

日本株式の市場で例えると5兆円~15兆円の投信がいくつもあるのと同じことになります。

これでは個別銘柄を機動的に売買を行い、プラスアルファのリターンを上げることは非常に難しくなります。

残高が少なく高パフォーマンスのファンドも残高増加で低調に

実際、過去1年・3年で東証REIT指数(配当込み)を上回るパフォーマンスの投信を調べると、純資産残高が200億円未満のものがほとんどです。

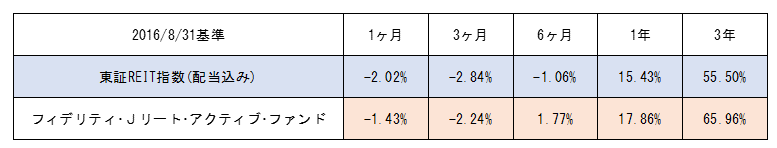

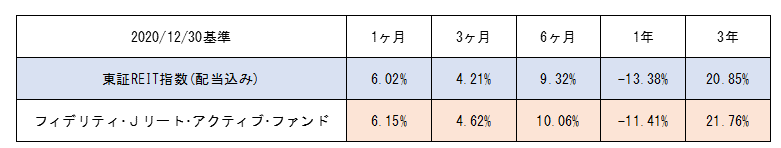

例えば、「フィデリティ・Jリート・アクティブ・ファンド」のようにすべての期間でインデックスを上回る投信もあります。

しかし、パフォーマンスが良いとお金が集まり、ファンド規模が大きくなります。

そうすると上記で紹介したファンドのようにインデックスを上回ることが難しくなるのが一般的です。

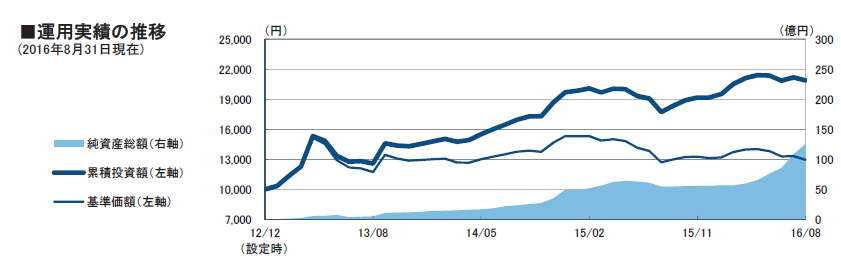

実際、「フィデリティ・Jリート・アクティブ・ファンド」も2016年に入ってから資金流入が加速しました。

2014年頃までは最大でも50億円程度の純資産残高が続いていましたが、2016年8月現在で125億円まで増加しています。

その後も「フィデリティ・Jリート・アクティブ・ファンド」は残高を増やし、2019年12月末時点で約440億円となりました。

そこで、純資産残高が増加した後も、運用が好調なのか確認してみます。

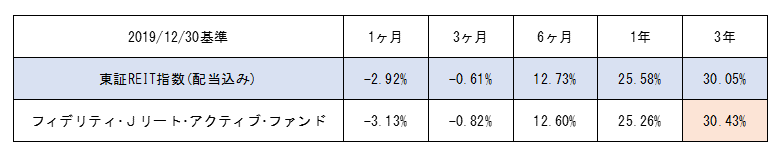

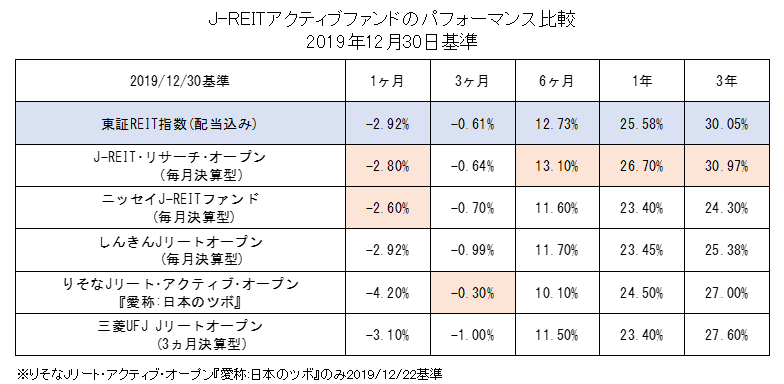

2019年12月30日基準のパフォーマンス比較データです。

過去3年のみ若干アウトパフォームしていますが、1年以内のデータは全てインデックスを下回っています。

440億円ですので、そこまで極端な大型ファンドではありませんが、パフォーマンスは以前のような輝きを失っています。

やはり、これを見ても分かる通り、J-REITのアクティブファンドは残高がある程度増えるとインデックスを上回ることは難しいようです。

名誉のために「フィデリティ・Jリート・アクティブ・ファンド」の2020年12月のデータも掲載しておきます。

2020年12月時点の運用資産残高は約370億円です。

残高は若干減少し、以前のような資金流入は止まっています。

再び、全ての期間でベンチマークを上回っています。

これを見ると、やはり大きな資金流入があると高いパフォーマンスを上げることは難しくなり、資金流入が落ち着けばパフォーマンスが改善するようです。(もちろん、運用力が高いという前提ですが)

個人的にはもう少し極端なアクティブリスクをとるファンドが表れても良いと思っています。

例えば、20銘柄以下に絞り込むファンドや時価総額が小さい割安な銘柄に積極的に投資するようなファンドです。

インデックス+αを狙うようなアクティブファンドは上記の通り機能しないので、それであればこのようなファンドがあっても良いのではないでしょうか。

次に上記で比較した大型5ファンドが2019年12月末にどのようなパフォーマンスになっているか確認します。

J-REITアクティブファンドのパフォーマンス比較【追加検証】

大手5ファンドのパフォーマンス比較(2019年12月基準)

若干、残高を減らしたファンドもありますが、2019年12月末時点でも2016年と同様に上記5ファンドがJ-REITアクティブファンドの中では残高トップ5となっています。

そして、結果は2016年8月とほぼ同じで、「J-REIT・リサーチ・オープン」のみが健闘していて、他はパッとしません。

唯一健闘している「J-REIT・リサーチ・オープン」も超過リターンはほんの僅かです。

はやり、大型のJ-REITアクティブファンドはなかなか難しいようです。

2019年12月時点でも残高が100億円未満のファンドの中にはパフォーマンスが良いものも散見されます。

ただし、これもパフォーマンスが注目されて残高が増えると上記の「フィデリティ・Jリート・アクティブ・ファンド」と同じパターンになると考えられます。

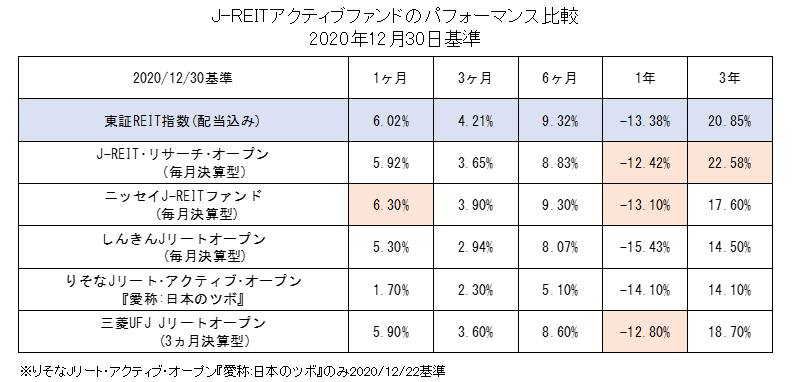

次に大型5ファンドの2020年12月末のパフォーマンスです。

大手5ファンドのパフォーマンス比較(2020年12月基準)

2020年12月基準では「J-REIT・リサーチ・オープン」のパフォーマンスも悪化しています。

これではあえてアクティブファンドを購入する理由が見つかりません。

よって、J-REIT市場に投資する場合は、個別銘柄のパッケージか、ETFやインデックスファンドがおすすめです。(インデックスファンドにもかかわらず販売手数料が2%~3%もかかるものもあるので、そこは注意してください)

関連ページ

J-REITのETFについてはこちらを参照!

J-REITの長期チャートと変動要因の解説はこちらを参照!

J-REITの分析のポイントはこちらを参照!

私募リートやブリッジファンドについてはこちらを参照!

アクティブファンドについての分析はこちらを参照!