こちらのページでは「ボラティリティ」について初心者でも理解できるように分かりやすく解説しています。

「日本株のボラは8%」「日本株のリスクは8%」「日本株の標準偏差は8%」はどれも同じ意味になります。

「ボラティリティ」が変化するとオプションのプレミアムが変化するので仕組債の条件にも影響があります。

また、「ボラティリティ」を活用したリスクコントロール型のファンドはやや注意が必要です。

下記では「ボラティリティ」を様々な観点から解説していますので参考にしてください。

まずはボラティリティとは何かを分かりやすく説明します。

「ボラティリティ」は「リスク」「標準偏差(1標準偏差)」と同義語

ボラティリティ(volatility)は「変動率(価格の振れ幅)」を意味します。

よく、投資の世界でリスクとは「危険」という意味ではなく、「不確実性」や「価格の振れ幅」のことを指すという話を聞いたことがあると思います。

リスクが高いということは「不確実性が高い」または「価格の振れ幅が大きい」ということになります。

つまり、リスクはボラティリティ(volatility)の大きさを表します。

投資の世界では、ボラティリティ(volatility)が大きいものをリスクが高いと表現しています。

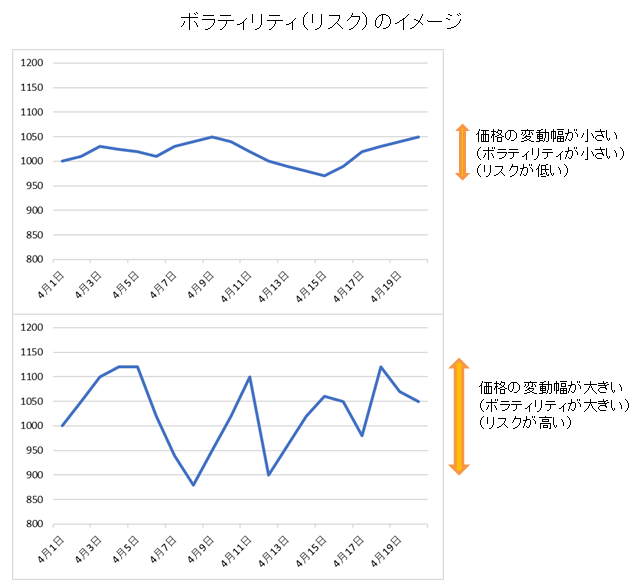

こちらがイメージ図です。

そして、一般的にボラティリティを数値化した指標として「標準偏差」が使われます。

「ボラティリティ=リスク=標準偏差」と理解してください。

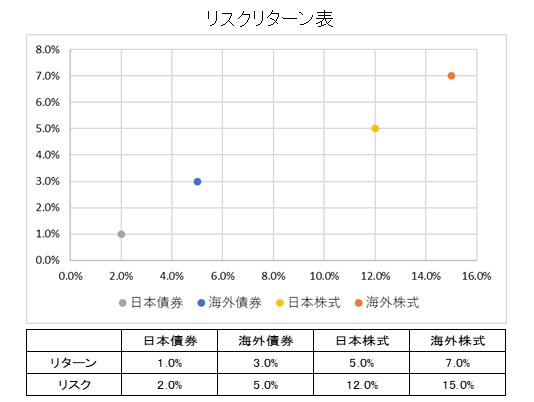

下記はリスク・リターン表の例です。

ここで用いられる「リスク」のデータは一般的に「1標準偏差(1σ:1シグマ)」の数値となります。

少し難しい話になりますが、「1標準偏差」は正規分布において約68%の部分が収まる範囲です。(余談ですが、2標準偏差は約95%の範囲でテクニカル分析のボリンジャーバンドで活用されています)

- 標準偏差(リスク:ボラティリティ)の分かりやすい説明やEXCELを使った計算方法はこちらをご覧ください:リスク(標準偏差)や相関係数の資料をエクセルで作成/リスクリターンの意味を具体的に説明

例えば「海外債券のリスクは5%」と表現する際のリスクは通常「1標準偏差」のデータを表しています。

上記の図で海外債券のリスクリターンは「リターン:3%、リスク:5%」となっていますが、これは言いかえると「3%±5%(−2%~+8%)の範囲に約68%の確率で収まる」ということになります。

また、機関投資家の世界などでは「去年の日本株のボラティリティは何%?」といった表現が出てくることがあります。

この場合のボラティリティも「1標準偏差」を表しています。

よって、運用の世界では「ボラティリティ」=「リスク」=「1標準偏差」ということができます。

- 「日本株のボラは8%」

- 「日本株のリスクは8%」

- 「日本株の標準偏差は8%」

全て同じ意味です。

次にボラティリティの大小がクーポンに影響を与える仕組債について解説します。

ボラティリティが大きいと仕組債(オプションの売り)の条件が良くなる理由は?

一般的な仕組債(例えばEB債・日経リンク債・ノックインデュアルカレンシー債など)はオプションを売却することでオプション料を受け取り、そのオプション料を原資に高い利回りを実現しています。(厳密にはオプションの売りだけを行うとリスクが無限大になるので、異なる行使価格のオプションの買いも組み合わせて組成しています)

- 様々な仕組債の一覧はこちらを参照してください:仕組債の全種類一覧(国内で販売されている仕組債は4分類12種類)

オプション料はボラティリティの大きさによって大きく変化します。

例えば上記の「ボラティリティのイメージ図」の2つのチャートを見ると、2つのチャートは共に1,000円でスタートし、最後の価格(一番右側の価格)は共に1,050円となっています。

この時に期間6ヶ月、行使価格1,000円のコールオプションのオプション料(オプションプレミアム)はどちらのケースが高くなるでしょう?

考え方としてはコールオプションの買い手から見た場合を想定すると分かりやすいと思います。

コールオプションの買い手は原資産が上昇すればするほど利益が拡大します。

一方、原資産が権利行使価格(例では1,000円)より下落した場合は、オプションを行使せず権利放棄すればオプション料分だけのロスで済みます。(プットオプションの場合も同様で、原資産が上昇した場合はオプションを放棄すればよく、原資産が下落すれば利益が得られます)

つまり、(コール・プット共に)オプションの買い手から見た場合、ボラティリティが大きい程、利益を得られる可能性が高まるので、高いオプション料を払うインセンティブが発生します。

仕組債は一般的にオプションを売却することで得られるオプション料をクーポンの原資としています。

よって、ボラティリティが大きいとオプション料が高くなり、仕組債の条件(利回り等)が良くなります。

- オプションについての詳しい説明はこちらをご覧ください:オプションについて分かりやすく説明

ボラティリティを活用した投資(運用)について

下記ではボラティリティを活用した投資・運用について紹介します。

ボラティリティ・インデックス(VI)

ボラティリティ・インデックスは株式指数や債券指数のオプションのボラティリティを基に算出されるインデックスです。

S&P500を対象としたVIX指数(通称:恐怖指数)が有名ですが、日経平均や日本国債を対象としたボラティリティ・インデックスも存在します。

- ボラティリティ・インデックスについての詳細な説明はこちらを参照してください:VIX指数の長期チャートと投資への活用法

通常、ボラティリティ・インデックスはマーケットの上昇局面では低下し、マーケットの急落時に大きく上昇します。

そのため、株式ポートフォリオの下落に備えて、ボラティリティ・インデックスのETFを保険として保有する投資家もいます。

リスクコントロール型ファンド(ボラティリティコントロール型ファンド)

マーケットのボラティリティが上昇すると(リスクが上昇すると)キャッシュ化や債券にシフトすることでポートフォリオのリスクを下げるファンドです。

一般的にマーケットが下落する時にボラティリティが大きくなります。

そのままの状態ではポートフォリオのリスクが上昇したままになるので、安定資産を増やす事でポートフォリオのボラティリティ(リスク)を一定に保つ手法です。

ただし、このような運用の場合、マーケットが下がった時にリスク資産を売却し、マーケットが上昇する局面でリスク資産を買い付けていくことになるので、なかなか良いパフォーマンスになりにくいのが現状です。

銀行が資金証券部門で運用を行う際にリスク管理手法として使われる「Var(バリュー・アット・リスク)」も同じようなコンセプトです。

- Var(バリュー・アット・リスク)についての説明はこちらをご覧ください:投資・運用関連の少しマニアックな用語集

Varで管理してもなかなか思うような運用になりません。

【参考】ボラティリティは2種類ある(HVとIV)

こちらは参考程度にご覧いただければと思います。

ボラティリティには「ヒストリカル・ボラティリティ」と「インプライド・ボラティリティ」の2種類あります。

ヒストリカル・ボラティリティ(Historical Volatility)とは

「ヒストリカル・ボラティリティ(Historical Volatility)」は名前の通り過去のマーケットのボラティリティから算出されます。

具体的には、上記で解説した「標準偏差」がこれに該当します。

一定期間のボラティリティを年率換算したものになります。

インプライド・ボラティリティ(Implied Volatility)とは

「インプライド・ボラティリティ(Implied Volatility)」はオプション市場で取引されているオプションの価格から計算されます。

上記の「ヒストリカル・ボラティリティ」が過去のデータから算出されるのに対し、「インプライド・ボラティリティ」は現在取引されているオプション市場のデータから算出されます。

また、現在取引されているオプション市場は市場参加者の将来の見通しが反映されたものとなります。

よって、「インプライド・ボラティリティ」はオプション市場の市場参加者の将来の見通しが反映されたものとなります。

実際の計算にはブラック・ショールズモデルなどが使われ、オプション価格から逆算して「インプライド・ボラティリティ」を計算します。