こちらのページでは「東証REIT指数」の長期チャートと変動要因を掲載しています。

J-REITの歴史を全て確認することができます。

まず最初に東証REIT指数についてのポイントを掲載します。

東証REIT指数とは

東証REIT指数の概要

「REIT」は「Real Estate Investment Trust」の頭文字をとったものです。

日本の「J-REIT市場」は2001年9月10日の日本ビルファンド(8951)、ジャパン・リアル・エステイト(8952)の上場によりスタートしました。(翌日に米同時多発テロが発生しました)

J-REITのポイント(メリット)は下記の通りです。

- 実物不動産から得られる賃料等を原資に高い利回りを享受できる

- 小口から投資が可能

- 市場で売買できる高い流動性

- オフィス・商業施設・レジデンシャル・物流施設等幅広いジャンルの不動産に投資が可能

J-REITのおかげで一般の個人投資家でも丸の内のオフィスビルや数百億円する物流施設にも投資が可能となりました。

そして、東証REIT指数の算出開始は2003年3月31日からです。

「東証REIT指数(東証リート指数)」は東証に上場しているJ-REIT全銘柄を対象とした「浮動株ベースの時価総額加重型」指数です。

- J-REIT全銘柄はこちら:J-REITのスポンサー一覧と保有物件の用途一覧

2003年3月31日の終値の時価総額を1,000として計算しています。

当初は下記に掲載している6銘柄からスタートしました。当時、6銘柄の時価総額合計は約6,500億円でした。

東証REIT指数が算出開始された2003/3/31時点の上場銘柄(6銘柄)

- 日本ビルファンド(8951)

- 2001年9月10日上場

- スポンサー:三井不動産

- オフィス特化型

- ジャパン・リアル・エステイト(8952)

- 2001年9月10日上場

- スポンサー:三菱地所

- オフィス特化型

- 日本リテールファンド(8953)

- 2002年3月12日上場

- スポンサー:三菱商事・UBS

- 商業施設特化型

- オリックス不動産(8954)

- 2002年6月12日上場

- スポンサー:オリックス

- 総合型

- 日本プライムリアルティ(8955)

- 2002年6月14日上場

- スポンサー:東京建物・安田不動産

- オフィス・商業施設混合型

- プレミア(8956)

- 2002年9月10日上場

- スポンサー:当初はケンコーポレーション、2010年からNTT都市開発

- オフィス・レジデンシャル混合型

それでは次に東証REIT指数の長期チャートです。ポイントについては箇条書きで掲載しています。

(下段の方では10年ごとに区切ったチャートを掲載し、変動要因を細かく掲載しています)

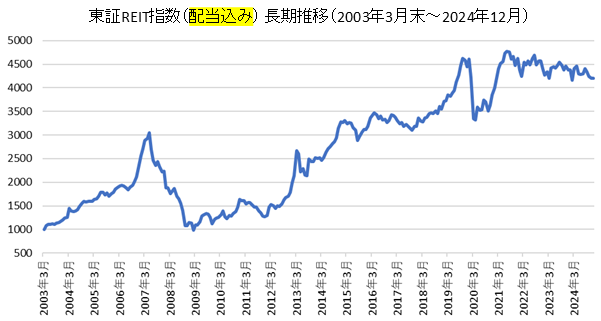

J-REIT(東証REIT指数・東証REIT指数配当込み)の超長期チャート【2003年~現在】

こちらの長期チャートは「東証REIT指数」に加えて「東証REIT指数(配当込み)」も掲載しています。

- 東証REIT指数は2007年5月に最高値を付けた後、新高値を更新するには至っていないが、配当込みの東証REIT指数では2015年に2007年の高値を更新している(これはJ-REITの分配金の威力を表すデータである)

- 東証REIT指数の終値ベースの過去最高値:2007年5月31日の2,612.98ポイント(日中ザラ場ベースの過去最高値は2007年6月1日の2,614.91ポイント)

- 東証REIT指数の終値ベースの過去最安値:2008年10月28日の704.46ポイント(日中ザラ場ベースの過去最安値は2008年11月20日の683.38ポイント)

- 東証REIT指数の分配金利回りとNAV倍率の推移についてはこちらを参照:J-REIT分配金利回り・NAV倍率 長期推移(チャート・変動要因)

- J-REITの分配金の威力はこちらを参照:J-REITの分配金は長期保有でとんでもない威力となる

J-REITの歴史を詳細に解説【10年分割チャート】

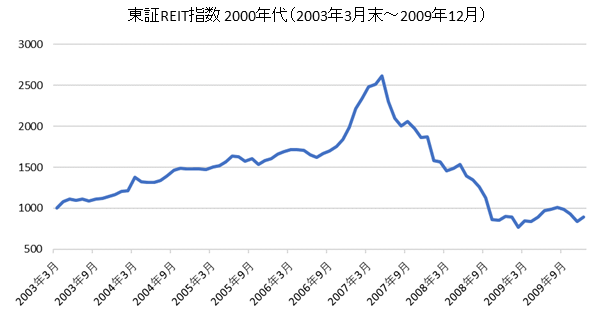

東証REIT指数のチャートと変動要因【2000年代】

次に2000年代の東証REIT指数のチャートと変動要因の解説です。

- 2001年9月10日、日本ビルファンド(8951)、ジャパン・リアル・エステイト(8952)の上場でJ-REIT市場がスタート

- 上場翌日の2001年9月11日に米国同時多発テロが発生

- 時価総額は日本ビルファンドが1,754億円、ジャパン・リアル・エステイトが858億円の合計約2,600億円でスタート

- 東証REIT指数は2003年3月31日から算出開始(上場銘柄数は6銘柄で時価総額は合計約6,500億円であった)

- 2003年から2007年5月にかけてJ-REITは大幅に上昇した。

- 2003年に東京都心のオフィスビル供給が大幅に増加することから「オフィスビルの2003年問題」として警戒されていたが、それほど大きな影響はなかった。逆に丸ビルや六本木ヒルズなど象徴的な物件ができたことで周辺地域の活性化につながりプラスの効果となった。【都心主要5区のオフィスビル空室率や賃料等の推移はこちらを参照:東京都心5区オフィスビルの空室率・平均賃料・延床面積・ビル数の長期データ】

- 東証REIT指数は2003年3月31日の1000から2007年5月には2600台まで上昇した

- 特に2006年9月から2007年5月は上昇が加速し、2006年7月の1600前後から2007年5月の2600まで10ヶ月で60%以上上昇した。

- 2007年5月には日本ビルファンド投資法人の分配金利回りが1.9%台まで低下し、10年国債と同レベルとなった。(一瞬逆転した)

- この間は、地方銀行をはじめとする金融機関が積極的にJ-REIT投資を開始したことで上昇速度がアップしたと考えられる

- これは銀行決算においてJ-REITから得られる収益が業務純益にカウントされることが購入のインセンティブとなっている【詳細については「J-REIT・リサーチ・オープン/J-REITの投資環境」を参照】

- また、2003年7月にファンド・オブ・ファンズ(つまりJ-REITを組み入れた投資信託)が解禁されたことも投資家拡大に繋がった(逆にそれまで認められていなかったことがおかしいのだが)

- 2007年5月以降、J-REITは大幅に下落した(2007年5月の2612から2008年11月の683まで下落)

- 2007年頃から米国サブプライムローンについての懸念が広まり、リーマンショックが発生する前の2008年8月時点で既に東証REIT指数は1200前後まで下落していた。

- 2008年9月15日のリーマンブラザーズ破たん後、金融市場の混乱から日本国内でも不動産関連で資金繰りに苦しむ会社やファンドが出てきたことでJ-REIT市場は更に下げ幅を広げた

- 2008年10月9日、ニューシティーレジデンスがJ-REITとして初の民事再生法の適用を申請

【J-REITの破たんについての詳しい内容は「J-REITの破綻(ニューシティ・レジデンス)、J-REITの実質破綻(日本レジデンシャル)」を参照】 - 2008年11月20日に過去最安値の683まで下落した(日中ザラ場ベースの最安値)

- J-REITは70%を超える大きな下落率となったが、これは株式市場と比較して時価総額が小さい事と、金融機関の保有比率が高かった事が要因と言える。金融機関はリスク量でポートを管理(Var管理)しているところが多く、マーケットの下落でボラティリティが上昇するとポジションを落とす必要がある。【Varについての解説はこちらを参照:投資・運用関連の少しマニアックな用語集】

- 2008年10月~2011年にかけてスポンサーの破たんによるスポンサー変更やJ-REITの合併が多数発生し、J-REIT市場は大きく再編された

- J-REITの上場銘柄数は2008年9月時点の42銘柄から2012年1月には34銘柄まで減少した【J-REITの淘汰についてはこちらを参照:J-REIT各銘柄の歴史(合併、スポンサー変更、名称変更など)】

東証REIT指数のチャートと変動要因【2010年代・2020年代】

次に2010年以降の東証REIT指数のチャートと変動要因の解説です。

- 2008年11月の底値から徐々に回復していたJ-REIT市場は2010年に入っても上昇基調となっていた

- しかし、2011年3月11日の東日本大震災後から再び下落基調となり2011年1月の1162から2011年11月の805まで下落した

- ただし、東日本大震災においてJ-REITの保有物件が大きく毀損した事例は発生しなかった【J-REITの地震リスクについてはこちらを参照:REITの地震リスクはPML値で確認(ポートフォリオPML値や物件のPML値も掲載)】

- 2012年に入り、日銀の追加金融緩和や平均で6%以上となっていたJ-REITの利回りの高さに注目した新規資金が入り始め、上昇傾向となった

- 2012年の第2次安倍内閣誕生(アベノミクス)、2013年3月の黒田東彦氏日銀総裁就任で量的金融緩和を開始したことで上昇が加速し、2015年1月には東証REIT指数が一時2000ポイントを回復した(上記チャートは月次データのため2000ポイントに達していないが日時では到達した)

- 2013年4月~6月にかけて東証REIT指数は1700前後から1200前後まで短期的に大きく下落した。これは日銀による追加金融緩和期待で0.4%まで利回りが低下していた10年国債利回りが一時的に0.9%まで上昇したことが要因である。その後、10年国債利回りは低下を続け2016年には一時、マイナスとなった。それに伴い、東証REIT指数も反発した。

- 2013年4月以降、量的金融緩和の一環として日銀によるJ-REITの買入れがスタート(2013年4月~:年間上限300億円、2014年10月~:年間上限900億、2020年3月~:上限1,800億円)

- 2015年は1月につけた2000ポイントから9月に一時1500ポイントまで下落した(上記チャートは月次データのためそれほど下落していないように見えるが日次では2000から1500まで下落した)

- 中国の景気後退懸念から世界的に株式市場が下落したことに加えJ-REIT市場において公募増資が増加し需給が悪化したことが下落要因と考えられる

- 2017年後半から上昇トレンドとなり、2019年7月には2000ポイントを突破した。

- 2012年以降IPOが再開し、マーケットも堅調に推移したため、34銘柄まで減少した上場銘柄数も2019年時点で64銘柄まで増加した

- 2012年以降は時代の流れを反映し、物流施設やホテルを組み入れる銘柄が増加した

- J-REITの場合、マーケットが堅調な間は外部成長(公募増資を行い物件を取得)を繰り返すため、2010年代は多くの銘柄が規模を拡大した。それに伴い、J-REITの時価総額も大きく拡大した。(J-REITの時価総額拡大は投資口の価格上昇に加えて増資による影響も大きい事は注意が必要)

- 2020年2月、新型コロナウイルスの影響によりマーケットがリスクオフとなる中、J-REITも大きく下落。東証REIT指数は2020円3月19日に1,145ポイントまで急落した。2020年2月20日の2,250ポイントから約1ヶ月で49%の大幅下落となった。(上記チャートは月次データであるため1,600ポイント前後までの下落に見えるが、日次データでは1,145ポイントまで下落した)

- その後のリバウンド局面では物流施設やレジデンシャル関連のリートは大きく上昇し、新型コロナウイルス発生前の高値を更新する銘柄も多く発生した一方、ホテルやオフィス関連の回復は限定的となった。

- 2022年~2024年は日銀の金融引き締め政策の影響でJ-REIT市場は下落基調となった

- 2022年12月、イールドカーブコントロールによる10年債利回りの上限を0.25から0.5%に変更

- 2024年3月、イールドカーブコントロールを廃止、マイナス金利も解除した

- 2024年7月、政策金利を0.25%に利上げ

- 2025年1月、政策金利を0.5%に利上げ

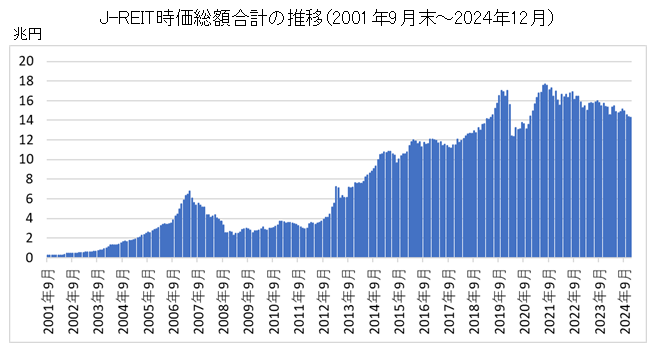

J-REIT時価総額合計の推移(銘柄増と外部成長によって大きく拡大)

参考までにJ-REIT全銘柄の時価総額合計の推移を掲載しておきます。

時価総額が増加するのはJ-REITの上昇だけでなく、上場銘柄の増加と公募増資による影響も含まれます。

そのため、東証REIT指数はリーマンショック前の高値を下回る水準ですが、時価総額の合計は当時より大幅に増加しています。

東証REIT指数が最高値(2,612ポイント)を付けた2007月5月末の時価総額は約6.8兆円でしたが、2021年3月時点では東証REIT指数が2,013ポイントに対し、時価総額合計は16.35兆円まで増加しています。

リーマンショック後は一時的にJ-REITの上場銘柄数が減少しましたが、2012年以降はJ-REITの上場銘柄数が大きく増加しています。

また、マーケット環境が良好で公募増資による物件取得(いわゆる外部成長)も大幅に増加したことが要因となっています。

- J-REITの上場銘柄数の推移についてはこちらを参照:J-REIT各銘柄の歴史(合併、スポンサー変更、名称変更など)

特に外部成長に関しては、J-REITの場合、内部留保がほとんどない為、一定規模以上の物件取得の際は公募増資をすることが一般的となっています。

J-REITが上昇している間は定期的に公募増資による物件取得が行われるため、時価総額の拡大ペースがアップします。

J-REIT全体の時価総額が拡大したことで流動性が高まり、何かショックがあった時のボラティリティも以前より小さくなることが予想され、マーケットにとってはプラスとなっています。

J-REIT(東証REIT指数など)への投資は「ETF」または「個別銘柄パッケージ」

J-REITのETFは数多く設定されています。下記は投資対象としているインデックス(指数)の例です。

- 東証REIT指数

- 東証REIT Core指数

- 東証REIT物流フォーカス指数

同じインデックス(指数)で流動性に問題がなければ、コストが安いものを選べは問題ありません。

- 東証上場のREIT関連ETFの一覧はこちら:東証ETF銘柄一覧【不動産(REIT)】

また、J-REITは株式とは異なり価格変動における個別銘柄要因は相対的に小さくなります。

オフィス・商業施設・レジデンシャル・物流施設・ホテルなど用途ごとの特徴はありますが、同じ用途であれば基本的には同じような動きとなります。

そのため、複数の用途の個別銘柄5~10銘柄のポートフォリオで投資しても、かなりの分散効果が得られます。

- 用途ごとのJ-REITの特徴はこちらを参照:J-REIT・リサーチ・オープン/J-REITの投資環境