こちらのページではREIT投資において金利上昇をどのように考えるべきかを解説しています。

米ドル金利上昇(利上げ)は米国リートにとってマイナス要因と言われることもありますが、過去のデータでは利上げ局面で米国リートは上昇しているケースも多いようです。

FRBの継続的な利上げ局面は景気も良いことから米国リートも上昇することが多いのでしょう。

一方、利上げ開始前に長期金利が先に上昇したタイミングでは米国リートが下落するケースがあります。この場合は米国リートを購入する良いタイミングと考えられます。

つまり、短期金利と長期金利を分けて考える必要があります。

詳細は下記をご覧ください。

過去の利上げ局面で米国リートは上昇していることも多い

金利上昇によるREITへの影響

金利上昇でREITが下落すると考えられる理由はいくつかあります。

- 金利上昇によるREITの借入コストの上昇懸念(固定金利の借入も多い為、実際には借入コストが直ちに上昇するものではありません)

- 債券との比較で利回りの魅力が相対的に低下

- 金利上昇で景気がスローダウンし、賃料に下落圧力

しかし、金利上昇がREITにとって本質的にマイナスであるかというと、必ずしもそうではありません。

短期的にはマイナスに作用することもありますが、中長期的にみると金利が上がるということは、景気が良いということの裏返しであり、景気が良いと賃料や不動産価格が上昇し、REITにとってプラスになります。

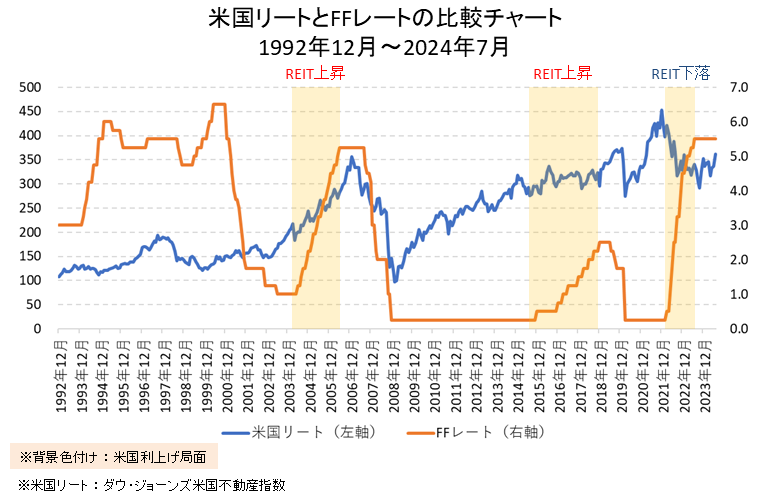

下記は米国リートと政策金利(FFレート)の比較チャートです。

米国リートと政策金利(FFレート)の比較チャート

実際、米国の金利上昇局面(利上げ局面)で米国リートが上昇していることもあるのが確認できます。

2004年6月~2006年6月は、6週に1度開催(年8回)されるFOMCでFFレートを17回連続0.25%ずつ引き上げ、1%が5.25%となりました。

この期間の米国リートのチャートを確認すると大きく上昇しているのが分かります。

2015年12月~2018年12月もFFレートは0.25%から2.5%まで上昇しましたが、この時も米国リートは上昇しています。

逆に2004年や2015年のようにFRBが利上げをする前に長期金利が先に上昇した際、REITは一時的に下落しています。

- 2004年3月~2004年5月:15%前後の下落

- 2015年1月〜2015年9月:15%前後の下落

この際の下落は概ね最大で15%前後で、その後上昇していくパターンとなりました。

よって、利上げ前の長期金利上昇でリートが下落した際は買いのチャンスと言えそうです。

ちなみにREITだけでなく株式も利上げ局面では上昇していました。

一方、2022年3月~2023年6月はFFレートが急激に上昇したこともあり米国リートは下落しました。

REITの関連ページ

米国リートの長期推移(チャート・変動要因)についてはこちらを参照してください!

米国リート配当利回りの長期推移(チャート・変動要因)についてはこちらを参照してください!

米国REITのポイントはこちらを参考にしてください!

J-REITのポイントはこちらを参照してください!