こちらのページではCLO(Collateralized Loan Obligation:ローン担保証券)について体系的に理解できるよう分かりやすく解説しています。

CLOの存在意義として最も大きいのは、直接ローン債権(バンクローン)に投資できない投資家が間接的に投資できるようになる点です。

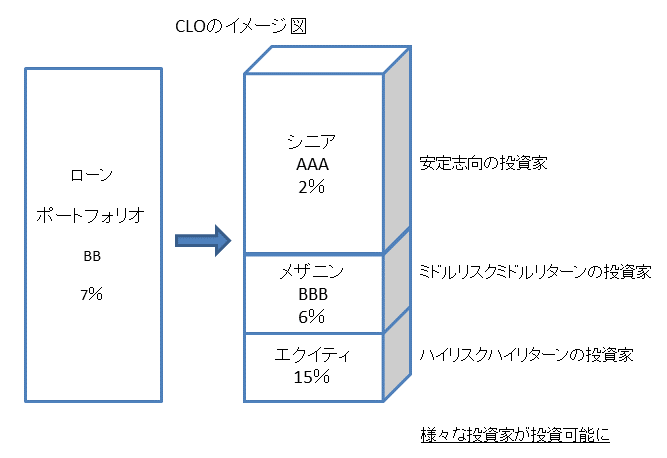

例えば「格付BB・利回り7%」のバンクローンはCLOによって「AAA・2%」「BBB・6%」「エクイティ・15%」のようにタイプの異なる複数の債券に証券化されることで、様々な投資家がアクセスできるようになります。

詳しくは下記をご覧ください。

CLO(Collateralized Loan Obligation:ローン担保証券)とは

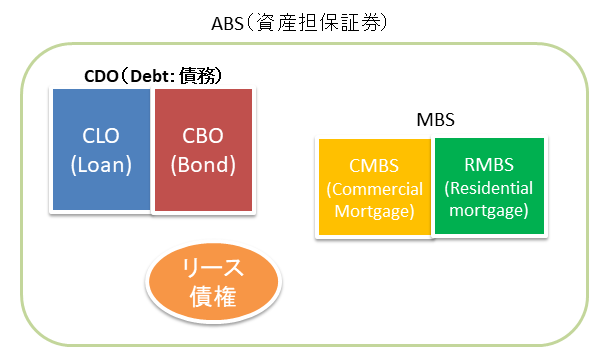

「CLO」は「ABS(asset backed security:資産担保証券)」の一種です。

「ABS」の中で不動産向けを除く貸出債権(ローン:Loan)や債券(ボンド:Bond)を裏付けとするものが「CDO(Collateralized Debt Obligation:債務担保証券)」と呼ばれます。

さらに「CDO」の内、裏付けとなる資産が貸出債権(ローン:Loan)のものが「CLO(Collateralized Loan Obligation:ローン担保証券)」と呼ばれ、債券(ボンド:Bond)のものが「CBO(Collateralized Bond Obligation)」と呼ばれます。

ちなみに「Collateralized=担保化された」「Obligation =証券」の意味です。

ABS、CDO、CLO・CBOをイメージ図で表すとこのようになります。

MBS(CMBS・RMBS)などもABSの一種となります。

- MBS(CMBS・RMBS)の仕組みやポイントはこちらを参照してください:CMBSの仕組みとポイントを分かりやすく説明

CLOの仕組み

CLOはローン債権(バンクローン)を裏付け資産(担保資産)として発行されます。(バンクローンはレバレッジドローンとも呼ばれますがこのページではバンクローンと表記します)

通常、CLOは優先劣後構造を活用し「シニア」「メザニン」「エクイティ」にトランシェ分けされます。

ローン債権(バンクローン)がデフォルトした場合は、エクイティ→メザニン→シニアの順に下から毀損していきます。

そのため、エクイティはそれなりにリスクが高いことから利回りも高くなります。

ケースバイケースですが、商品によっては20%以上の利回りのものもあります。

メザニンやシニアの場合は、それぞれの劣後部分がどれくらいあるかでリスクが変化します。

これもケースバイケースですが、一般的な米ドル建てのCLOのイメージをお伝えすると資産全体の中でエクイティが5%、メザニンが15%、シニアが80%と言った感じでしょうか。

利回りはエクイティ15%、メザニン6%、シニア2%のような感じです。

基本的にCLOのシニアはAAA等、高格付けで毀損しないことが想定されています。

メザニンはA~BBが一般的で、エクイティは格付けはありません。(上に掲載のイメージ図を参照してください)

エクイティの割合が増えればメザニンのリスクが減り、「エクイティ+メザニン」の割合が増えればシニアのリスクが減ります。

ただし、リスクが減れば利回りも低下するので、この辺は投資家のニーズやマーケット環境によって変化します。

- メザニンの仕組みはこちらを参照:メザニンローンの全て(仕組み・存在意義・具体的事例を分かりやすく解説)

CLOの存在意義はバンクローンへアクセスできる投資家の拡大

米国のバンクローン(担保付大手企業向け融資)は、投資信託と並びCLOが主要投資家となっています。

米国のバンクローン自体の格付けはB~BBで、平均デフォルト率3%、デフォルト時の回収率70%となっており、長期で保有すればそれ程リスクは高くなく、ある程度の高いリターンが期待できます。

しかし、マーケットのショック時などは短期的にボラティリティが高くなることや格付けがやや低いことから、直接投資できる機関投資家は限定されてしまいます。

この時、上記の図のようにトランシェ分けすれば、リスクをあまり取れない投資家はシニアに投資ができ、リスクを取って高利回りを享受したい投資家はエクイティ、ミドルリスク・ミドルリターンの投資家はメザニンに投資することができます。

このようにバンクローン(担保資産)を証券化し、CLOとすることでバンクローン(担保資産)にアクセスできる投資家を拡大することが可能となります。

これがCLOの最も大きな存在意義と言えます。

トランシェ分けする際の比率を変化させることで様々なリスクリターンの商品を自由に作ることが可能となります。(もちろんこれはCLOに限らず証券化商品全体にいえることです)

- 米国バンクローンの仕組みやポイントはこちらを参照:バンクローン・オープン/バンクローンの投資環境

リーマンショック時はシニアCLOも毀損(その後のCLOは保守的なストラクチャーに)

リーマンショック時は、想定よりも担保資産のデフォルトが大きく増えたことにより、一部のCLOではシニア部分までもが毀損して大きな問題になりました。

上記の通り、シニアは通常AAAの格付けを取得していたため、投資家は安全確実であるとの前提で投資していましたが、これが毀損したため大きな問題となりました。

シニアが一部でも毀損したCLOは、当たり前ですがエクイティとメザニンは全損です。

そのため、一時的にCLO等の証券化商品の信頼性が低下し、発行が激減しました。

しかし、2015年頃から米国をはじめ日本でもCLOの発行が再開されています。

ただし、以前と比較してエクイティやメザニンの割合が高く、シニアが毀損しにくい保守的なストラクチャーになっているようです。

2018年頃から日本の機関投資家が米国のCLOを多く保有してしていることを金融庁が懸念しており、マーケットでも折に触れて話題となっていますが、日本の機関投資家が保有しているCLOは大半がシニアのAAA格であることから、大きな問題に発展する可能性は低いと考えられます。

シンセティックCDO(CLO・CBO)とは

上記の通り、CLOは貸出債権(ローン:Loan)を裏付けとし、CBOは債券(ボンド:Bond)を裏付けとして証券化され、これらの総称をCDOと呼んでいます。

CDOは通常、貸出債権(ローン)や債券(ボンド)といった実際の金融商品(取引)が裏付けとなっていますが、これをデリバティブを使って擬似的に作り出すことができます。

貸出債権(ローン)や債券(ボンド)の代わりにCDS(クレジット・デフォルト・スワップ)をプールして証券化した商品は「シンセティックCDO(CLO・CBO)」と呼ばれています。

シンセティックは「合成の」を意味します。

CDS(クレジット・デフォルト・スワップ)を使って社債と同じ経済効果であるクレジットリンク債を組成するのと同じ原理です。

仕組みとしては、CDS(クレジット・デフォルト・スワップ)を使ってクレジットリンク債を組成し、そのクレジットリンク債を裏付け資産(担保資産)としてCDOを組成することになります。

つまり、CDO(CLO・CBO)はローンや債券を裏付けとしているのに対し、「シンセティックCDO(CLO・CBO)」はクレジットリンク債を裏付けとしています。

- クレジットリンク債の仕組みについてはこちらを参照::クレジットリンク債

「シンセティックCDO(CLO・CBO)」ではCDSを活用することで貸出債権(ローン)の実行や転売契約などの煩雑な手続きが必要ない点もメリットになります。

- 債券市場の全体像はこちらを参照:債券市場の全体像【債券の種類を一覧で分かりやすく紹介】