こちらのページではユーロ(EURO)発足以来の長期チャートと変動要因の解説を掲載します。

ユーロはそれぞれ経済環境が異なる複数の国が使用するという意味ではかなり特殊な通貨です。

同じ通貨を使うということは政策金利も同じになるということです。

政策金利は欧州中央銀行(ECB)がコントロールしています。

しかし、ユーロ圏の場合、財政政策は各国でそれぞれ行う仕組みですので、長期金利はそれぞれ異なります。

このようなシステムであるため、ユーロ発足時から批判的な声も多く聞かれましたが、早いもので20年以上続いています。

ちなみに間違えやすいので記載しておきますが、ユーロの対米ドル表記は「1ユーロ=〇〇ドル」となります。主要通貨の中でユーロ・英ポンド・豪ドル・NZドル以外は全て「1ドル=〇〇」(例えば1ドル=100円)という表記になりますので覚えておいてください。

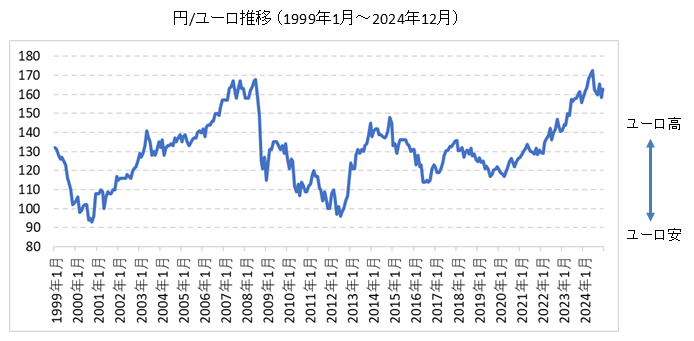

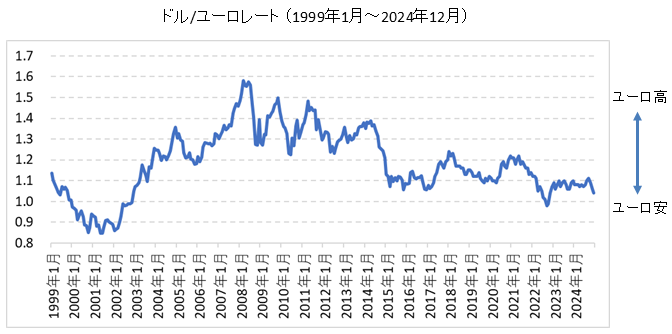

円/ユーロ・ドル/ユーロ長期推移(チャート、変動要因)

まず、円/ユーロとドル/ユーロの長期チャートを掲載します。

下段に変動要因を箇条書きで掲載しています。

- まず、ユーロの長期推移のポイントとして、一定のレンジの範囲内での動きとなっている点が挙げられる。例えばドル/ユーロであれば1ユーロ=0.8ドル~1ユーロ=1.6ドルの範囲での動きとなっている。これは円/ドルレートが長期的に円高トレンドとなっているのとは対照的な動きである。このような動きとなる要因としてECB(欧州中央銀行)が他の主要先進国と同様に2%のインフレ目標を導入している点が考えられる。

- ちなみに、日銀も2013年から2%のインフレ目標を導入した。

- ユーロ誕生前にも欧州の共通通貨としてエキュー(ECU:European Currency Unit)が存在した。ただし、エキューの通貨は発行されず、中央銀行間の決済などに使用された。1999年1月1日、エキューは1対1の等価でユーロに置き換えられた。

- 1999年1月、ユーロが誕生(当初は決済用通貨で、現金通貨は2002年1月から発行)

- 1999年1月1日のドル/ユーロ為替レートは1ユーロ=1.18ドル前後(1ユーロ=132.5円前後)でスタート

- ユーロがスタートした当初の1999年~2001年は、事前の期待とは裏腹にユーロは大きく下落した

- ドル/ユーロの過去最安値は2000年10月の1ユーロ=0.82ドル、円/ユーロの過去最安値は2000年10月の1ユーロ=88.80円

- 当初、ユーロが大きく下落した要因

- インフレ率などの経済環境が異なる各国中央銀行の寄せ集めであるECB(欧州中央銀行)が金融政策を上手くコントロールできるか懐疑的な見方が多かった

- 2000年~2001年のユーロ圈の政策金利は最高で4.75%まで上昇したが、物価が安定しているドイツやフランスにとっては高すぎる水準でドイツ・フランスの経済が低迷したこともユ一ロ売りの要因となった

- また、ユ一ロ固有の問題点として中央銀行は1つで金融政策は統一されているが、経済状況は各国ごとに大きく異なり、更に財政政策も各国ごと別々に行われていることがあげられる

- 2002年1月にユーロ紙幣・コインが導入された頃からユーロは反発し始めた

- 予想以上にスムーズにユーロへの移行が進んだことや東欧諸国のEU加盟が実現し、ユーロ圈のポテンシャルを再評価する見方が増えたことでユーロが大きく上昇した(2004年に東欧10か国がEU加盟、2007年にブルガリアとルーマニアがEU加盟)

- 2008年7月には1ユーロ=1.6ドル、1ユーロ=169円までユーロが上昇した【ユーロの過去最高値】。この時期は原油価格がピークをつけたタイミングで、ユーロと原油価格はリンクしていると言われることも多い。ユーロと原油の関係はこちらを参照:米ドル高だと原油安? / 原油と通貨の不思議な関係

- この間、世界各国の外貨準備高に占めるユーロの割合は1999年の18%から2009年には28%まで上昇し、米ドルに次ぐ第2の通貨の地位を築いた

- 2008年のリーマンショック以降は長期下落トレンドとなっている。(下落要因は下記掲載のギリシャショックやECBの大幅金融緩和によるもの)

- 2009年後半から2011年にかけてギリシャの財政粉飾問題を皮切りにアイルランド、ポルトガル、スペイン、イタリアなどの財政赤字が問題視され市場は大きく混乱した(ギリシャショック、欧州ソブリン危機)

- 2014年には1ユーロ=1.4ドル前後から1ユーロ=1.05ドルまで一気にユーロ安が進んだ。これはユーロ圈の景気低迷に対する措置として行ったECBの利下げと量的金融緩和による影響が大きい。(2014年6月、ECBがマイナス金利を導入した)

- 2018年~2019年のユーロ安はECB(欧州中央銀行)のマイナス金利政策がより強化されたことや英国のEU離脱(ブレグジット)問題が大きく影響した。

- 新型コロナウイルスの影響がまだ残る2020年6月~2021年7月は、ユーロは対米ドルで上昇傾向となった。要因としては①米国のゼロ金利復活による米欧金利差の縮小、②ユーロ圏の高水準の経常黒字、③米欧の成長率格差の縮小等が挙げられる。

- 2022年のユーロは対円では上昇、対米ドルでは下落となった【通貨の強弱:米ドル > ユーロ > 円】

- 2022年7月、ユーロは対米ドルで約20年ぶりに1ユーロ=1ドル(パリティ)を下回り、パリティ割れとなった

- 2023年のユーロは対円では歴史的高値水準まで上昇したが、対ドルではそこまで高値にはなっていない(つまり円安の要因が強い環境であった)

- 2024年7月、1ユーロ=175円台と2008年7月の水準を超えて過去最高値を更新。ただし、対ドルでは1ユーロ=1.1ドルとそれほどユーロ高にはなっていない。2008年7月は1ユーロ=1.6ドル前後。(つまりユーロ高ではなく円安)

関連ページ

ユーロへの投資のポイントやユーロ導入国についてはこちら!

ユーロ圏の政策金利とインフレ率の推移はこちらを参照してください!

ユーロ圏主要国の経常収支の推移についてはこちら!

欧州ハイイールド債券についてのポイントはこちら!