こちらのページでは原油価格を供給サイド(主要産油国)のコストから分析しています。

主要産油国における原油の損益分岐点価格を掲載しています。

最も基本的な「生産コスト」だけでなく「財政収支ベースの均衡コスト」「経常収支ベースの均衡コスト」も掲載しています。

原油価格の見通しを分析する上で非常に重要なデータとなりますので是非覚えておいてください。

ちなみに主要産油国の「生産コスト」に加えて「財政収支ベースの均衡コスト」「経常収支ベースの均衡コスト」を考慮すると、原油価格は1バレル=50ドル~90ドル前後が適正水準と考えられます。

詳細は下記をご覧ください。

原油価格の推移

近年、原油価格の変動が大きくなっています。

- 2014年6月:100ドル~110ドル

- 2016年2月:26ドル

- 2018年10月:76ドル

- 2018年12月:42ドル

- 2019年4月:64ドル

- 2020年3月:20ドル(WTI原油先物価格は一時マイナスとなった)

- 2021年12月:70ドル台

- 2022年6月:120ドル台

- 原油価格の長期推移はこちらをご覧ください:WTI原油スポット価格 長期推移(チャート、変動要因)

過去に遡ると90年代の原油価格は多くの期間、1バレル=20ドル前後で推移していました。

2000年代に入ると、中国やインドをはじめとする新興国の成長による需要拡大から価格が上昇し始め、2008年7月に1バレル=147ドル台をつけました。

2008年9月のリーマンショックによる世界経済の低迷から、原油価格も下落を始め、2008年12月には1バレル=32ドルまで下落しました。

2010年~2014年は80ドル~110ドルのレンジで推移、2014年~2021年は20ドル~100ドルとレンジの幅が拡大しました。

2022年に入りロシアによるウクライナ侵攻の影響で1バレル=120ドル台まで上昇しました。

原油価格の下落要因は大きく2つ【需要減と供給増】

原油価格が下落する要因はいくつかありますが、長期的トレンドで重要なのは下記の2つです。

- 世界経済の減速による需要減

- シェールオイル等の増産による供給増

需要サイドの要因と供給サイドの要因があります。

例えば2016年の大幅下落(1バレル=110ドル→26ドル)は上記2つの要因が同時に発生しました。

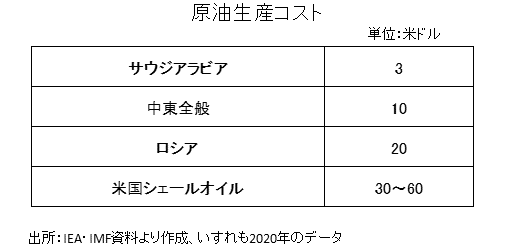

特にシェールオイルは従来、「生産コストが高く、急激な生産増はない」とみられていましたが、技術革新により生産コストは大幅に低下し、2020年時点で1バレル=40ドル以下でも採算の合うものも出てきているようです。

下記では原油の供給量に影響を与える産油国の生産コストについて掲載しています。

原油価格が産油国の生産コストを下回ると供給が減少し、原油価格に上昇圧力がかかると考えられます。

産油国の損益分岐点オイル価格(生産コスト・財政収支均衡コスト・経常収支均衡コスト)

こちらでは供給サイドの損益分岐点から原油価格の適正水準を分析します。

中長期で見れば全世界のエネルギー需要は拡大していくものと予想されます。

もちろん、太陽光など再生エネルギーが原油の需要を代替していくことが予想されますが、原油も一定の需要を維持するものと考えられています。

一方、シェールオイル等の開発が進み、供給が増加することも予想されます。

ただし、原油の供給サイドとしては、赤字になる価格では生産する意味はありません。

その為、産油国の生産コストは供給量に大きな影響を与えることになります。

下記は主要産油国の原油生産コストです。

中東産油国の生産コストは非常に低く、1バレル=10ドル台でも十分採算が合います。

それでは原油価格が10ドル台になっても中東産油国は問題ないかというとそうではありません。

1990年代と異なるのは、産油国はどの国も原油関連の収入を織り込んで国家予算(財政予算)を組んでいる点です。

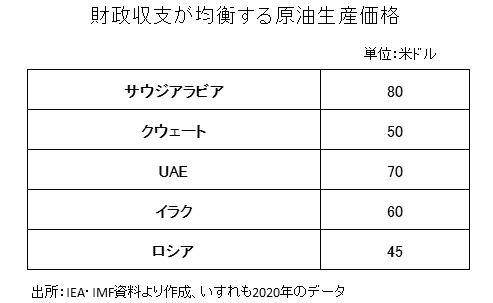

下記は主要産油国の財政収支が均衡する原油生産価格の一覧です。(財政収支均衡コスト)

サウジアラビアを例に見てみると生産コストは1バレル=3ドルですが、80ドル以上でないと財政赤字になってしまいます。

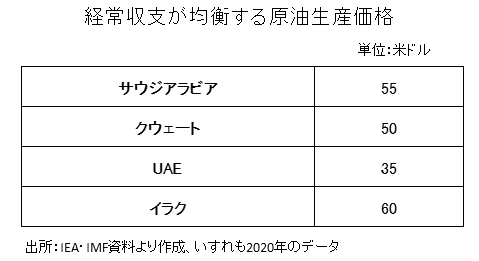

次に主要産油国の経常収支が均衡する原油生産価格の一覧です。(経常収支均衡コスト)

サウジアラビアは55ドル以上でないと経常収支も赤字になってしまいます。上記で紹介した財政収支が均衡する原油価格は80ドルですので55ドルを下回ると双子の赤字となってしまいます。

一時的であれば問題ありませんが、長期間の財政赤字や経常赤字は許容できません。

他の産油国のデータも総合すると、産油国の財政収支(国家予算)ベースのコストでみた場合、1バレル=60ドル~80ドル程度が必要ということになります。

同様に経常収支ベースのコストでみた場合は1バレル=50~60ドルは必要となります。

よって、原油価格は1バレル=50ドル以下になると、供給サイドから価格上昇バイアスがかかる形となります。

一方、原油価格が上昇すると、シェールオイルの増産や、世界経済が減速して需要が減少する可能性もあります。

そう考えると原油価格の適正水準は1バレル=50ドル~90ドル前後と考えられます。

原油価格は目安となるバリュエーション(株式でのPER、PBR、配当利回り)がなく適正価格を予想することは難しい投資対象ですが、今回は生産サイドのコストから分析してみました。

次は原油に関連する投資商品の紹介です。

原油関連の投資商品

原油価格に連動するETFは要注意

原油価格に連動する商品としてはETFがまず最初に思い浮かぶ方も多いのではないでしょうか。

ただし、原油ETFの場合は裏付け資産が現物ではなく先物になります。

その結果、ニュースなどで報道される原油価格と原油ETFの価格は大きく乖離することが多く、投資対象としては機能しません。

先物での運用の場合、必ず限月交代(先物のロール)の問題が発生します。

先物をロールする際に、同じ価格で乗り換えられれば問題ないのですが、多くの場合、期先(決済時期が後)の先物価格の方が高いので乗り換えるとロスが発生します。

特に原油価格に先高観がある場合はその傾向が強くなります。

原油に連動するETFや投信を購入して、原油価格が上昇したのに、思ったほど儲かっていないなと感じるときは、大半はこれが原因です。

原油価格が下落した際に、リバウンドを狙い原油ETFへの投資が増えますが、その後、原油価格がリバウンドしてもETFはあまり儲からないといったことがよく発生します。

詳しくは「原油(コモディティ)ETFは先物のロールがあるので注意が必要」に掲載しておりますので、そちらで確認してください。

エネルギー株に投資する投信

エネルギー株は原油関連の投資対象ですが、やはり値動きは原油よりも世界の株式市場に近い推移となってしまします。

よって、中長期的に原油価格が上昇したとしてもエネルギー株の動きは必ずしも同様とは限りません。

MLPに投資する投信

MLPの80%を占める中流MLPはパイプラインや貯蔵施設の利用料が収益源であり、エネルギー価格に直接連動しているわけではありません。

よって、原油価格が下落してもMLPの業績にそれ程悪影響はありません。

しかし、イメージ的な部分もあり、原油価格が下落する過程では原油価格に足を引っ張られてMLPのパフォーマンスが悪化することがあります。

このようにMLPが連れ安した局面でMLPのリバウンドを狙うことは有効です。

ただし、あくまで短中期の投資にしておいた方が良いでしょう。

- MLPについての詳しい内容はこちらを参照:米国エネルギーMLPオープン(エネルギー・ラッシュ)/ MLPの投資環境

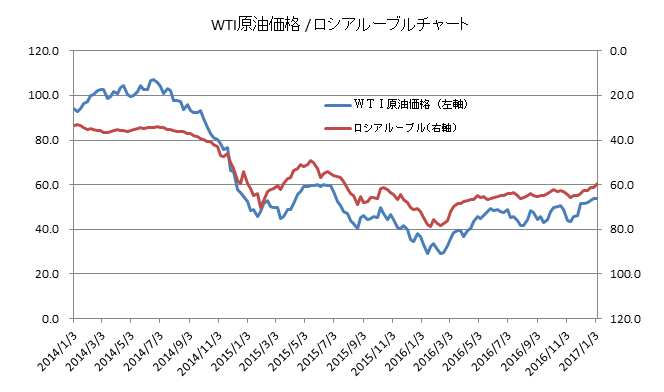

ロシアルーブルは金利付き原油投資

ロシアの歳入は原油に依存している比率が高いこともあり、下記のチャートの通り、ロシアルーブルは原油価格に比較的近い動きとなっています。

短期的には乖離する場合もありますが、数年スパンでは概ね同様の動きとなっています。

また、原油に投資した場合はインカム収益はありませんがロシアルーブルに投資する場合は金利が付与されます。

2005年以降、ロシアルーブルの短期金利は多くの期間で4%~7%程度で推移しましたが、原油価格が下落した2014年~2015年は10%以上の高い水準となりました。

原油価格が下落するとルーブルが売られ、インフレ率が上昇し金利も上がる仕組みです。

そのため通貨が下落しても一定割合はカバーすることができます。

ロシアルーブル「金利付き原油投資」とも呼ばれています。

ただし、地政学リスクなどには注意が必要です。

- ロシアのマクロデータはこちらを参照:新興国マクロデータ

- ロシアルーブルの長期チャートと変動要因の解説はこちら参照:ロシアルーブル為替レート(円/ルーブル,ルーブル/ドル)長期推移(チャート・変動要因)