こちらのページでは米国リートの「セクターウエイト」と「各セクターの代表銘柄のチャート」を掲載しています。

グローバルリート市場の60%以上を占める米国リートはJ-REITと比べても幅広いセクターが存在します。

また、インフラ・データセンターなど時代に合わせた銘柄・セクターが登場するのも強みとなっています。

下記で紹介しているアメリカン・タワー(AMT)は2019年には時価総額が1,000億ドル(約10兆円)を突破しました。

J-REITの時価総額も昔と比べて拡大しましたが、1銘柄で10兆円の銘柄が存在する米国リート市場の凄さを改めて痛感します。

詳細は下記をご覧ください。

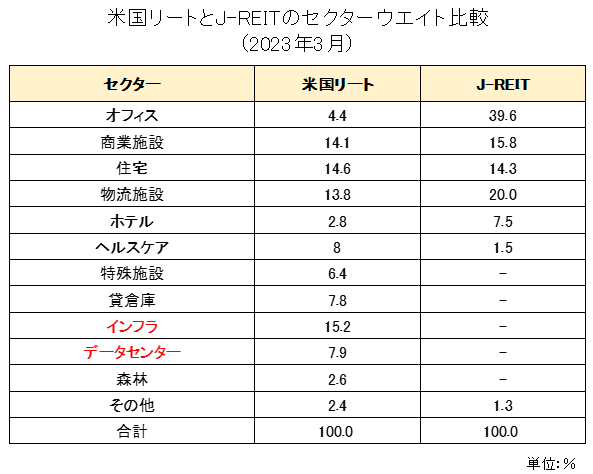

米国リートとJ-REITのセクターウエイト(用途別構成比率)

まず、米国リートとJ-REITのセクターウエイトの比較です。

米国リートはJ-REITと比較して幅広いセクターに分散されていることが分かります。

J-REITでは「オフィス」「商業施設」「住宅」「物流施設」の4セクターで全体の89.7%を占めます。

米国リートでは「オフィス」「商業施設」「住宅」「物流施設」の4セクターで全体の46.9%です。

更に米国リートでは「インフラ(携帯電話の基地局など)」や「データセンター」など時代の流れに合致して需要が拡大しそうなセクターも存在感を示しています。

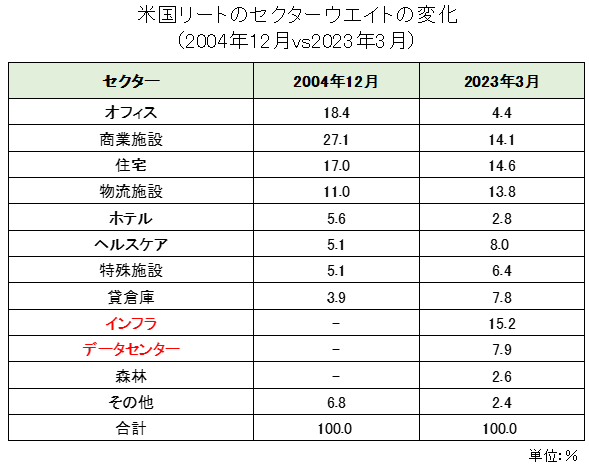

下記は2004年と2023年の米国リートのセクターウエイトの変化です。

かなり大きく変化しています。

「インフラ(携帯電話の基地局など)」「データセンター」は元々存在しないところから、合計で20%以上を占める水準まで拡大しています。

日本でもインフラ施設やデータセンターなどを保有するリートが出てきましたが、J-REIT市場全体ではごく僅かであり、上記では「その他」に分類されています。

- 米国リートの見通しや投資環境はこちら:新光US-REITオープン(ゼウス)/米国リートの投資環境・最新の見通し

逆に日本のJ-REITが唯一進んでいるのは「ホテル」セクターの比率が急激に増加している点です。

インバウンド需要の増加により全国でホテルの開発が活発化したことでJ-REITへの組入れも増加しました。

しかし、新型コロナウイルスの影響で「ホテル」セクターは大きなダメージを受けました。ホテルに関しては変動賃料等によりキャッシュフローの変動が他の不動産より大きい点は注意が必要です。

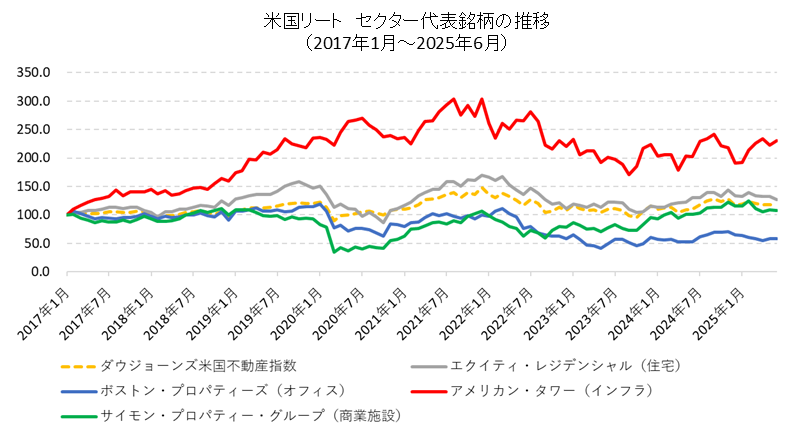

米国リートセクターの代表銘柄チャート比較(インフラ・住宅・オフィス・商業施設)

米国リートの代表的なセクターである「インフラ」「住宅」「オフィス」「商業施設」の中で最も時価総額の大きい銘柄の比較チャートです。

- 米国リート全体:ダウジョーンズ米国不動産指数(DJUSRE Index)

- インフラ:アメリカン・タワー(AMT)

- 住宅:エクイティ・レジデンシャル(EQR)

- オフィス:ボストン・プロパティーズ(BXP)

- 商業施設:サイモン・プロパティー・グループ(SPG)

2017年1月~2025年6月のチャートを比較すると銘柄毎(セクター毎)に動きがかなり違うことが分かります。

この間の米国リート全体(ダウジョーンズ米国不動産指数)は+18.4%の上昇でしたが、「オフィス」セクターのボストン・プロパティーズは-41.7%となりました。

「商業施設」セクターのサイモン・プロパティー・グループは+7.4%と指数を下回るリターンとなっています。

これに対し「インフラ」セクターのアメリカン・タワーが+130.2%、「住宅」セクターのエクイティ・レジデンシャルは+26.4%の上昇となり全体の指数を押し上げました。

この一連の動きの中で米国リートの時価総額1位はサイモン・プロパティー・グループからアメリカン・タワーに交代しました。

また、「インフラ」セクターではアメリカン・タワーだけでなく、クラウン・キャッスル・インターナショナル(CCI)やSBAコミュニケーション(SBAC)等も同様に大きく上昇し、時価総額が増加しています。

このように米国リート全体のインデックスだけを見ていると気付きませんが、セクター別でみると時代の流れに乗ったセクターは大きく上昇し、リモートワークの影響を受けた「オフィス」やアマゾン等ECの影響で閉鎖が増えている「商業施設」の苦戦が浮き彫りになります。

2017年1月~2025年6月の米国リートは+18.4%の上昇でしたが、もし米国リート市場でインフラセクターが日本並みの比率しかなかった場合、2017年~2025年にかけての米国リート市場全体のパフォーマンスはかなり違ったイメージとなっていると思われます。

やはり、銘柄・セクターの新陳代謝は重要です。ここに米国マーケットの強みがあります。

株式市場でも同じ現象が起きていますが、米国は時代の流れに合わせて銘柄・セクターの新陳代謝がダイナミックに進む点が長期上昇相場が続く理由と言えます。

米国株式市場の新陳代謝についてはこちら!

米国リートの関連コンテンツ

- 米国リートの長期推移はこちら:米国リート/ケースシラー住宅価格指数/10年国債利回り長期推移(チャート・変動要因)

- 米国リートの配当利回りの推移はこちら:米国リート配当利回り・10年米国債利回り長期推移(チャート・変動要因)

- 優先リートについての詳細はこちら:米国優先リートのポイント【東京海上・US優先リートオープンを例に解説】

- モーゲージリートについての詳細はこちら:モーゲージREITには注意【SRET(ETF)もパフォーマンスは低迷】