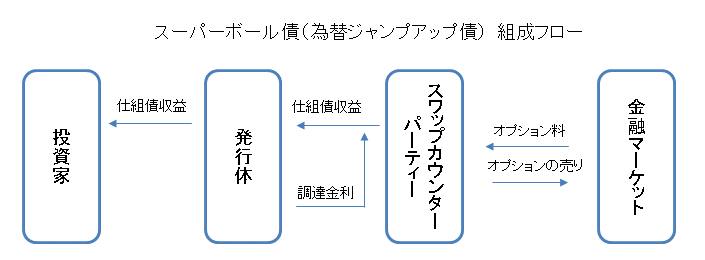

こちらのページでは「為替スーパーボール債(為替ジャンプアップ債)」について事例を交えながらポイントを詳細に解説しています。

「為替スーパーボール債(為替ジャンプアップ債)」は外貨建ての仕組債で、一定以上の円安になった場合、より円安の水準で円転される仕組みです。

円高で含み損を抱えている外貨資産を損失が出ない為替レートで円転することを狙う時によく使われます。

まず最初に、為替スーパーボール債(為替ジャンプアップ債)の発行事例の紹介です。

為替スーパーボール債(為替ジャンプアップ債)の発行事例

債券タイプ

- 仕組債

通貨

- 米ドル

対象アセット(インデックス)

- ドル円為替レート

発行条件

- 通貨:米ドル

- 期間:3年

- 利率(クーポン):1.5%

- スポットレート:110円/ドル

- 償還時の円/ドルレートが110円~130円の場合:1ドル=130円で円転

- 償還時の円/ドルレートが110円より円高 or 130円より円安の場合:米ドルで償還

3年後に当初のドル円為替レートである1ドル=110円/ドルより少しでも円安になっていれば1ドル=130円で円転できるスキームとなっています。

3年後のドル円レートが1ドル= 130円/ドルよりも円安になった場合は米ドルで償還されるため、それを円転することで円安メリットはそのまま享受することができます。

上記のメリットがある分、クーポンは同じクレジットの普通社債より低くなります。

為替スーパーボール債(為替ジャンプアップ債)の良い点・メリット

含み損のある外貨を保有している投資家にニーズあり

- 本スキームに最もニーズがある投資家は、円安時に外貨を購入して一定の為替含み損があり、なるべく早期の含み損解消を望んでいる投資家です。

- 同時に大きく円安にはならないが、どちらかと言えば円安基調を予想していれば、よりニーズが合致します。

- 例えば現在のドル円レートが1ドル=110円で、過去の円安局面で1ドル=125円で米ドルを購入した投資家に上記の条件で提案するようなイメージです。

- 当面、1ドル=125円まではいかないと考えているが、緩やかな円安基調を想定しており、早期の為替の含み損解消を望んでいるような投資家です。

- 3年後に現在より少しでも円安になっていれば1ドル=130円で円転されるため為替の含み損が解消され、逆にキャピタルゲインを得ることができます。

円高になっても損失が出るわけではない

- 円高になった場合は、そのまま米ドル(外貨)での償還になります。一般的な社債などで運用していた場合よりクーポンは低くなりますが、元本が毀損するわけではないので、投資家にとって取り組みやすい仕組債といえます。

為替スーパーボール債(為替ジャンプアップ債)のリスク・デメリット

円高時は利回りが低下

- 円高になった場合、そのまま米ドルで償還されるため、為替に関するロスは発生しませんが、国債や社債で運用する場合より期中のクーポンが低いため、米ドル建ての運用利回りは低下することになります。

- また、上記の例で1ドル=130円/ドルより円安になった場合も、米ドルで償還されることで円安メリットは享受できますが、国債や社債で運用する場合より期中のクーポンが低いことによる利回り低下は円高時と同様に発生します。

途中売却時は損失が発生(流動性リスク)/ 機会損失も

- 原則として途中売却はできません

- 満期前に途中売却すると大きな損失となる可能性が高くなります

- そして、一般的なスーパーボール債(為替ジャンプアップ債)の為替レートの判定は償還時に行われます。

- よって、組成直後に大幅な円安になり、ここで円転したいと思ってもできません。

- 上記の例で、期間3年のスーパーボール債(為替ジャンプアップ債)を組成後、1年程度で1ドル=140円の円安がきた場合でも、どうすることもできません。そして、その後の満期時には再度円高になって1ドル=100円ということも考えられます。その場合、一時的な円安メリットは全く享受できません。

- この一時的な円安タイミングを逃す「機会損失リスク」は忘れがちですが、注意が必要です。

ブラジルレアル・トルコリラなど高金利通貨での組成も可能

- 米ドル以外の多くの通貨で組成が可能です。ブラジルレアル・トルコリラ・メキシコペソなどのいわゆる高金利通貨でも組成が可能です。

- ただし、高金利通貨の場合は金利を大きく放棄するかわりに、為替レートのジャンプアップを大きくするパターンが一般的ですが、この場合、円高になった場合は放棄したクーポンが大きい分、リスクが大きくなります。

- また、高金利通貨の場合は放棄するクーポンを大きくし、償還時の参照為替レートを円高水準に設定することで現在のスポットレートより少し円高になっても、大きく円安水準で円転できるスキームも組成可能です。

- 上記の米ドルのスキームを例にすると「3年後に1ドル=110円より円安」ではなく、「1ドル=105年より円安」であれば1ドル= 130円で円転できるようなスキームとなります。金利水準が高い分、組成の幅が広がります。

関連ページ

代表的な仕組債をほぼ全て網羅しています!

仕組債の理解を深めるためのコンテンツです!