こちらのページでは「ラップ(SMA)」「ファンドラップ」「ラップ型投信」「バランスファンド」についての比較・分析を掲載しています。

それぞれ中身は似ている商品ですが、例えば「法人には一部のラップ・ファンドラップは不向き」など、商品ごとに特徴・注意点がありますので参考にして頂ければと思います。

ラップにはいくつかの商品形態が存在

日本国内では金融庁の方針もあり、2014年頃からラップ(wrap)の残高が伸びています。

ただし、一言で「ラップ(wrap)」と言ってもいくつかの商品形態があります。

- ラップロ座(SMA)

- ファンドラップ

- ラップ型投信

現在、日本で売れていると言われる「ラップ(wrap)」の大半はファンドラップになります。

また、「ラップ(wrap)」と同じような商品形態の商品として「バランスファンド」という投信も存在します。

厳密な商品分類で「ラップ(wrap)」といった場合は「ラップロ座(SMA)」と「ファンドラップ」を指します。

そして、「ラップ型投信」と「バランスファンド」は商品分類としては投資信託に属します。

ラップ口座(SMA)の概要

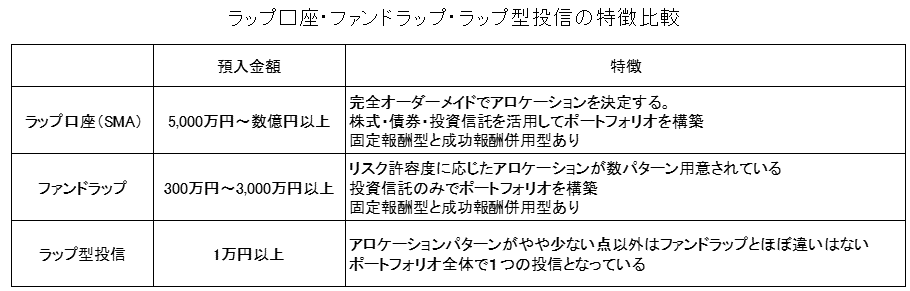

ラップ口座(SMA)は超富裕層向けサービスで、運用を金融機関に一任します。

投資信託だけでなく、個別の株式や債券も組み入れる点で「ファンドラップ」とは異なります。

特に個別債券を組み入れる場合は、最低預入額が数億円~数十億円と大口になります。

ポートフォリオは投資家毎に完全オーダーメイドで提供されます。

ファンドラップの概要

SMAの一般投資家版です。

投資信託を使ってポートフォリオを構築します。

多くの金融機関で提供されているラップは大半が「ファンドラップ」です。

会社によっては300万円からと比較的小口から投資が可能でSMAと同様に金融機関と一任契約を結んで運用されます。

投資家のリスク許容度別に数パターン~数十パターンのポートフォリオを提案されます。

ラップ型投信の概要

ファンドラップの投信版です。

通常、リスク許容度別に2~3パターンのポートフォリオが提供されています。

手数料体系が異なるだけで、実質的には「ファンドラップ」とほとんど違いはありません。

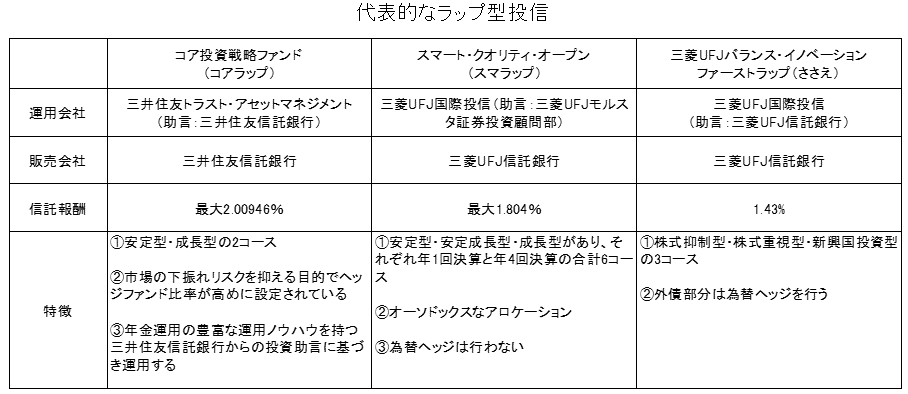

下記は代表的な「ラップ型投信」の特徴一覧です。

バランスファンド(ラップではないアロケーション型ファンド)の概要

バランスファンドは昔から存在します。

株式・債券・オルタナティブ等に国際分散投資を行う一般的なバランスファンドから、運用会社の裁量で株式・債券の比率を変更するヘッジファンド的なファンドまで幅広く存在します。

ETFやインデックスファンドを活用してコストを大幅に抑えたファンドも存在します。

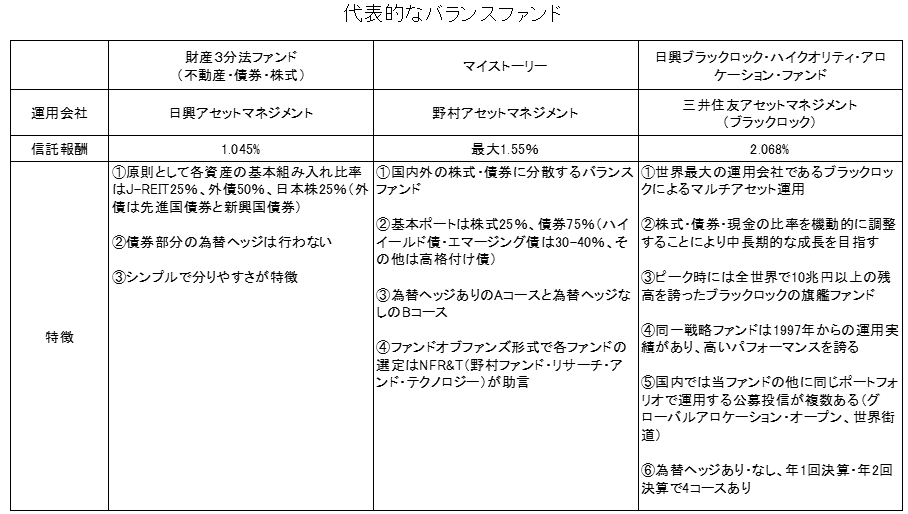

下記は代表的なバランスファンドの特徴一覧です。

その他、日本で販売されている主要なバランスファンドの概要についてはこちらも参照してください!

「ラップ口座」「ファンドラップ」「ラップ型投信」「バランスファンド」の比較

商品性の違い

「ラップ口座」「ファンドラップ」「ラップ型投信」「バランスファンド」はいずれも株式・債券・オルタナティブの国際分散投資という点では同じ仕組みです。

特に「ファンドラップ」「ラップ型投信」は実質的にほとんど差はありません。

各資産クラスの組み入れ比率の違いによるパフォーマンスの差は若干発生しますが、商品形態の違いによるパフォーマンスの優劣はないと考えられます。

よって、商品形態よりも個々の商品の内容で比較すべきです。

下記を比較した上で良いと思われるものを保有すべきと考えられます。

- コスト

- ポートフォリオの株式比率

- ポートフォリオの外貨比率

- ポートフォリオに含まれる投信のパフォーマンス

- 円債部分はどのような運用になっているか

最後の「円債部分はどのような運用になっているか」について少し説明します。

多くの場合、ポートフォリオの円債部分は円ヘッジ付き外債で代替しています。

国内金利が低く、円建て債券のファンドを組み入れてもコスト負けして利回りが出ませんので当然といえます。

しかし、2008年~2013年頃のようにヘッジコストが低い時は問題ないのですが、米国の短期金利が上昇してヘッジコストが高くなったときは注意が必要です。

2022年~2024年のようにヘッジコストが高い時に米国債や米ドル建ての投資適格債を購入して円ヘッジをすると利回りがほとんど出ないか、場合によってはマイナス利回りになります。これではヘッジ外債を組入れる意味がありません。

- ヘッジコストの推移はこちらを参照:為替ヘッジコスト長期推移(円/ドル・円/ユーロ)【データ更新用】

ポートフォリオのほんの一部分であれば目をつぶることもできますが、安定タイプのラップなどではこの利回りが出ない部分が50%以上を占めるケースもありますので注意して確認する必要があります。

商品によっては円債部分にヘッジ付き外債だけでなく、ヘッジファンドを使ったり、外債でもクレジットリスクをとった外債を保有して円ヘッジしているケースもありますので、そのような商品を検討することも有効です。

法人はラップ型投信かバランスファンドがおすすめ(一部のラップは商品性を改善)

【追記】※下記で紹介している法人が「ラップ口座」「ファンドラップ」を保有する際の問題点は信託スキームを活用することで改善している商品が増えています

法人が「ラップ口座」と「ファンドラップ」を購入する際は注意が必要です。

「ラップ口座(SMA)」と「ファンドラップ」は、ポートフォリオで運用・管理を行いますが、会計上や税制上はあくまで個別商品(株式、債券、投信)を複数保有していることになります。

そのため、運用期間中にリバランスやアロケーションの変更を行うたびに損益が発生し、会計処理を行う必要がでてきます。

法人の運用担当者にとっては管理がめんどうな点や、意図しない利益・損失が急に発生する可能性をよく考慮して購入する必要があります。

その点、ラップ型投信やバランスファンドはポートフォリオ全体で1つの投信(商品)となる為、ファンド内のリバランスやアロケーションの変更で損益や会計処理が発生することはありません。

よって、法人で運用を考える際は、「ラップ型投信」か「バランスファンド」を検討するのがおススメです。

- 「ラップ口座」「ファンドラップ」:リバランスやアロケーション変更ごとに損益と会計処理が発生

- 「ラップ型投信」「バランスファンド」:リバランスやアロケーション変更はファンドの中で行われるため損益と会計処理は発生しない

その他、法人に投資信託を提案する場合はこちらを参照して下さい。

ラップ・ファンドラップは万能な運用商品か

ラップ・ファントラップは運用を金融機関に一任し、金融機関はマーケット環境に合わせてポートフォリオのアロケーションを適宜変更していく商品です。

よって、株式市場が大きく上昇した場合には比率を減らして債券などにシフトします。

逆に株式市場が下落した場合には、株式の比率を高めるようリバランスを行います。

このようにマーケット環境に合わせてポートフォリオの調整を行っていくという点は間違いありません。

そのため「どんなマーケット環境でもうまく立ち回ってくれる」と思っている投資家も多いようですが、そこまで機動的な運用は行いません。(もともとそのように行うコンセプトではありません)

あくまでリバランスが中心です。

よって、ラップ・ファンドラップも基本的にはマーケットが右肩上がりでないと利益は出ないと認識すべきです。

右肩下がりのマーケットで利益を出すことは難しいと考えられます。

ただし、ラップ・ファンドラップはグローバル株式を中心とする国際分散投資がメインの商品です。

世界全体の経済成長(GDP成長)は長期的には右肩上がりだと思いますので、そういう点では理にかなっているとも言えます。

日本人の国際分散投資について

「パフォーマンス変動の90%以上はアロケーションできまる」という1986年に公表された論文のフレーズは有名ですが、これは米国の投資家には当てはまるかもしれませんが、日本の投資家からみると少し違うと思われます。

米国は株式が長期間右肩上がりで上昇していることと、為替の変動を気にしないで運用できる点で日本と異なります。

米国は米ドルが基軸通貨であり、為替を気にせず運用が可能です。

ポートフォリオの基本は米ドル債と米国株に投資していればよく、更に米ドル債は円債よりも利回りが高く、米国株は日本株と異なり長期間、安定的に上昇しているのでタイミングはあまり関係ないようにみえます。

日本の投資家の場合、国内金利が低いこともあり、ポートフォリオに外債が必須であるが為替リスクが発生します。

更にもう1つポートフォリオに必須の日本株も為替に大きく影響されます。日本は大企業に輸出関連企業の銘柄が多く、円高になると1株当たり利益(EPS)が減少することにより、国内景気等とは関係なく下落します。よって、日本株は米国株と比較して変動率が高くなります。また、米国株のように長期間、右肩上がりで上昇しているわけではありません。

よって、日本の投資家の場合は、分散投資をしても米国の投資家より変動が大きくなり、ある程度タイミングも重要となります。

実際、2005年~2007年にかけてバランスファンドやラップが一時ブームになりましたが、円高と株安により大きく下落して、残高を大きく減らす形となりました。この経験もあり、現在のラップやバランスファンドでは外債部分を為替ヘッジしたり、ヘッジファンド等のオルタナティブを組み入れたりして改善を図っています。