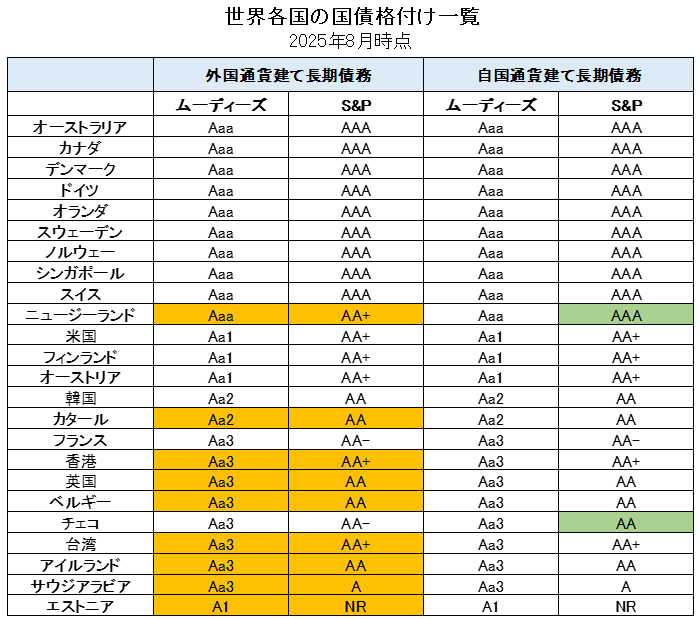

こちらのページでは「主要国の国債格付け(ソブリン格付け)一覧」を掲載しています。

ニ大格付け会社である「ムーディーズ」と「S&P」の「外国通貨建て長期債務」と「自国通貨建て長期債務」を一覧で掲載しているので非常に分かりやすくなっています。

格付けが上位の国からランキング形式で掲載しています。

下段では「主要国のポイント」と「日本の格付けの変遷」も掲載していますので参考にしてください。

ちなみに今では信じられませんが、日本国債もかつてはムーディーズ・S&PともにAaa(AAA)でした。

それでは最初に、主要国の国債格付け(ソブリン格付け)一覧です。

世界各国の国債格付け(ソブリン格付け)

主要国の国債格付け(ソブリン格付け)一覧

「ムーディーズ」と「S&P」の「外国通貨建て長期債務」と「自国通貨建て長期債務」の格付け一覧です。

【表の見方】

- オレンジ色に色付けしている部分はでムーディーズとS&Pで「外国通貨建て長期債務」格付けが異なるケース

- 緑色に色付けしている部分は「外国通貨建て長期債務」と「自国通貨建て長期債務」で格付けが異なるケース

- ムーディーズとS&Pの格付表記は下記のように対応

上記にあるようにムーディーズとS&Pで格付けが異なるケースはかなりあります。

どちらかが厳しいということはなく、それぞれが高い場合と低い場合があります。(評価モデルの違いと言えます)

ムーデーズは「外国通貨建て長期債務」と「自国通貨建て長期債務」は全て同じ格付けとなっています。

S&Pは「外国通貨建て長期債務」と「自国通貨建て長期債務」で格付けが異なる国があり、その場合は「外国通貨建て長期債務」の方が低い格付けとなっています。

このパターンの国は経常赤字・財政赤字・政局不安定などの理由により自国通貨が下落しやすく、かつ、通貨のボラティリティ(変動率)が高いケースが多くなっています。

外国通貨建て債務は多くの場合、米ドル建てです。例えば米ドル建て債務がある場合、償還時に自国通貨が大きく下落していると返済負担が大きくなります。(仮に自国通貨が1/2になると返済負担は2倍になります)

よって、経常赤字国などで通貨が大きく下落しやすい国は「外国通貨建て長期債務」の格付けに下方バイアスがかかりやすくなります。

主要国の国債格付け(ソブリン格付け)のポイント

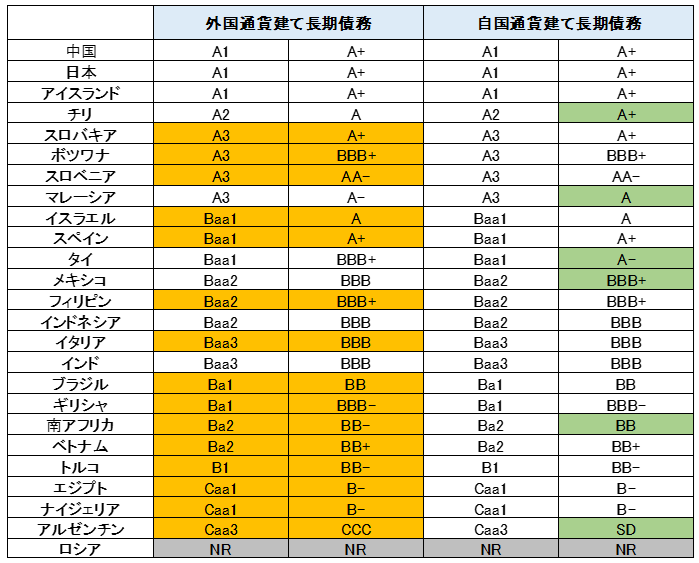

米国はS&Pが2011年8月にAA+に格下げ、ムーディーズが2025年5月にAa1に格下げしています。(フィッチも2023年8月にAA+に格下げしました)

日本はムーディーズとS&P共に「外国通貨建て長期債務」と「自国通貨建て長期債務」で中国と同じ格付け(A+、A1)となっています。

- 日本国債についての詳細はこちらを参照:ダイワ日本国債ファンド

これまでの米国と日本の例では格下げによる株式・債券・為替への悪影響はほとんど見られませんでした。ただし、日本の場合は今後、A格からBBB格に下がると影響があるかもしれません。(日本の国債格付けの推移は下段に掲載しております。1990年代前半はAAAでした。)

主要先進国ではイタリアの格付けが最も低くなっていますが、BBB格を維持しています。

ユーロ圏の国々は通貨と政策金利は同一ですが、財政は別々になっている為、長期金利は異なります。そのため格付けもそれぞれの国で異なります。

例えばS&Pの自国通貨建て長期債務でみると、AAAのドイツ、AAのフランス、BBBのイタリアといった形となり、同じ通貨(ユーロ)で異なるクレジットリスクの国債が存在することになります。

オーストラリア・カナダ・ノルウェーなど、資源が豊富な国は財政収支がプラスになりやすく格付けが高くなる傾向があります。(オーストラリア・カナダ・ノルウェーはAAA)

オーストラリアは資源が豊富で財政が健全な国の代表格です。景気も安定しており、長期に渡って実質GDP成長率のプラスを維持しています。(先進国では最長の経済成長)

一方、デフォルト経験のあるアルゼンチンやギリシャなどは低い格付けとなっています。

アルゼンチンは過去に何度もデフォルトを経験しています。

- アルゼンチンのデフォルト実績についてはこちらを参照:アルゼンチンペソの長期推移と関連データ

ブラジル国債はムーディーズとS&Pの基準ではBB格で非投資適格級となっています。(日本の格付け会社であるR&IやJCRではBBBが付与されています)

そのため、日本の証券会社で販売されるブラジルレアル建て債券は格付けが低めのブラジル国債ではなく、格付けの高い政府機関や欧米の金融機関を発行体にしているケースも多くなっています。通貨でリスクを取っているのに、同時にクレジットリスクまで取りたくないというニーズが高いためです。(トルコリラなどソブリン格付けが低い通貨はこのパターンが多くなります)

多くの新興国は経済成長により、2000年代前半頃と比較すると格付けが良くなっています。(ただし、一部の国では2015年〜2020年代にかけて格下げとなっている)

新興国において国債を発行する国の立場では通貨安による返済負担増を避けるため自国通貨建ての国債発行ニーズが高くなりますが、投資家の立場では脆弱な通貨への投資はリスクが高くなります。

そのような理由からドル建ての国債を発行している新興国は60ヶ国ほどありますが、自国通貨建て(現地通貨建て)の国債を発行している新興国は20ヶ国程度しかありません。

そういう意味では自国通貨建て国債を発行できているということは一定の信用力が認められているという事になります。

- 新興国の現地通貨建て債券についてはこちらを参照:iシェアーズ現地通貨建てエマージング・マーケット債券ETF(LEMB)【ETF】

ロシアはウクライナ侵攻により2022年以降、連続で格下げとなった後、格付が取り下げられています。

- S&P(2022年2月25日):外貨建て長期債務格付けをBBB−→BB+、自国通貨建て長期債務格付けをBBB→BBB-

- S&P(2022年3月3日):外貨建て長期債務格付けをBB+→CCC-、自国通貨建て長期債務格付けBBB-→CCC-

- S&P(2022年3月22日):格付けの取り下げを発表

- ムーディーズ(2022年3月3日):外貨建て長期債務格付けをBaa3→B3、自国通貨建て長期債務格付けをBaa3→B3

- ムーディーズ(2022年3月6日):外貨建て長期債務格付けをB3→Ca、自国通貨建て長期債務格付けをB3→Ca

- ムーディーズ(2022年3月24日):格付けの取り下げを発表

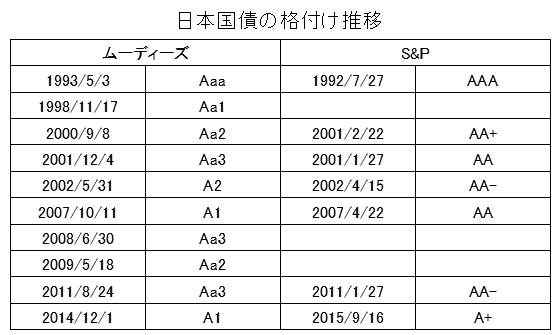

日本国債の格付け推移【昔は日本もAAAだった】

今では考えられませんが、日本の国債(ソブリン)格付けはかつてはAaa(AAA)でした。

現在はA1(A+)まで低下しています。

下記に日本の「自国通貨建て長期債務」の格付けの変遷を掲載します。(ムーディーズとS&P)

2007年以降、一時的に格上げされましたが、2011年以降、再度格下げトレンドとなっています。

上記の表を見て分かる通り、日本国債の格付けはムーディーズが先に格下げをし、S&Pが追随するというパターンが多くなっています。(2011年のみ逆となっています)

上記でも触れましたが格下げによる株式・債券・為替への悪影響は今のところほとんどありません。

しかし、財政赤字は解消されず、引き続き国債残高(政府債務)は増加してします。

- 主要国の名目GDPに対する政府債務の比率はこちらを参照:主要国の政府債務残高(対GDP比)・政府純債務残高(対GDP比)

また、人口減少が加速しており、今後、名目GDPを拡大できないリスクも高まっています。

- 日本の将来人口の推計はこちら:世界の人口推計(人口予測)/人口ランキング

どこかのタイミングで大幅な格下げとなる可能性もあるので、投資を行う上では注意しておく必要があります。

仮に大幅な格下げとなると財政政策による景気対策ができなくなったり、最悪のケースでは株安・債券安・円安のトリプル安ということも想定されます。

特にBBB格→BB格への格下げとなると投資適格ではなくなるため注意が必要です。

【参考】ソブリン格付けの手法(S&Pの格付けプロセス)

こちらでは参考としてS&P(スタンダード・

S&Pのソブリン信用力分析は以下の5つの要素を基盤としています。

- 政治システムの評価

- 経済評価(1人当たりGDP、経済成長見通し、経済の多様性と変動性)

- 対外評価(通貨の地位、対外流動性、対外ポジション)

- 財政評価(財政の柔軟性・トレンド・脆弱性、債務構造、調達手段)

- 金融評価(為替相場制度、金融政策の信頼性)

上記5つの要素をベースに「潜在的格付け水準」を決定します。

そこに補足的な調整要因を加味して「外貨建てソブリン格付け」を決定します。(潜在的格付け水準±1ノッチ)

さらに「外貨建てソブリン格付け」に0~1ノッチの引き上げを行い「自国通貨建てソブリン格付け」を決定します。