こちらのページでは「ITバブル崩壊」時の各種債券・株式・REITがピークからピークまでどれくらい下落したかを掲載しています。

ショック時の最大損失を把握しておくことは投資を行う上で非常に有益ですので参考にしてください。

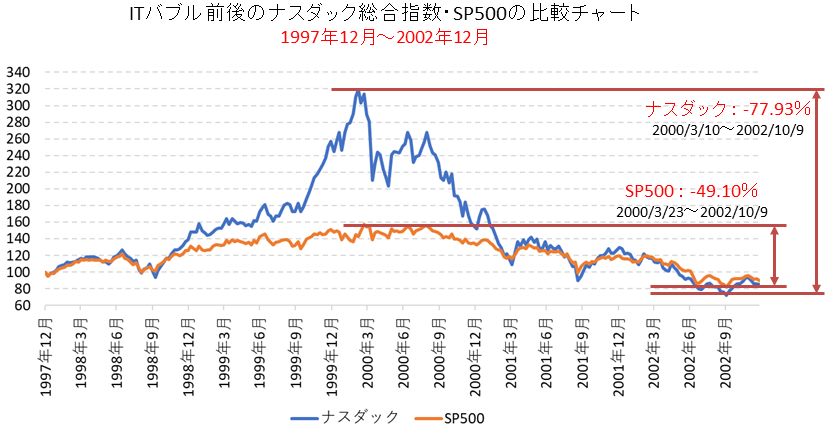

ITバブル崩壊では米国株(S&P500)が約49%、日本株(TOPIX)が約56%と非常に大きな下落率となりました。

また、ハイテク企業が多いナスダック総合指数は約77%と更に大きな下落率となりました。

まず最初に、ITバブル発生の原因から解説します。解説は箇条書きで記載しています。

ITバブル発生の原因

世界的な過剰流動性

- 1990年代後半は米国経済は好調であったが、1997年のアジア通貨危機、1998年のロシア危機及び大手ヘッジファンドLTCMの破たんによって、日本や欧州経済が打撃を受ける中、日本や欧州だけでなく、景気が良い米国までもが利下げによる金融緩和を開始した。これにより世界的金融緩和の状態となった。

- 当時のFRB議長グリーンスパーンはLTCM破たんの6日後のFOMCで利下げを開始

- さらに1999年12月31日から2000年になるタイミングでコンピュータが誤作動を起こして金融マーケットが混乱する可能性が指摘され、各国中央銀行は万が一に備えて市場に供給する資金を大幅に拡大する動きがみられ、過剰流動性に拍車をかけた。

コンピュータ・インターネットの台頭

- 1995年にマイクロソフトのWindows95が大ヒットし世界的にコンピュータが普及。その後、インターネットも急速に普及し、1990年代後半にはマイクロソフト、アマゾン、ヤフー等のインターネット関連企業が大きく注目され始めた。

- 過剰流動性がこれらの銘柄に流入し、通常のバリエーションでは正当化できないような価格まで株価は上昇した。

- 赤字やPERが数百倍のでも株価が大きく上昇する銘柄が多く発生した。

- 日本でもハイテク銘柄や小型株を中心に一部の銘柄が爆発的な上昇をみせた(重厚長大企業などはほとんど上昇しなかった)

ネットバブル崩壊

- 2000年3月頃から世界的に株式市場は下落を始め、特にインターネット関連銘柄が多く、大幅に上昇していた米国ナスダック総合指数は2000年3月に5132の高値を付けた後、2002年9月には1108まで約80%下落した。

- 後で振り返ると、PERが100倍以上や赤字の銘柄が連日急騰する等、理由を説明できない水準まで上昇していた銘柄が多く存在していた

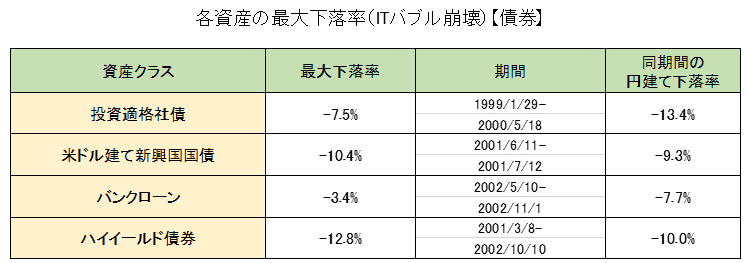

最初に各種債券の最大下落率から掲載します。

各資産の最大下落率(ITバブル崩壊)【債券】

- 各資産クラスごとに最大下落率となった期間を掲載(よって、資産クラスごとに期間が異なる)

- インデックスは原則、米ドルベース

- 米ドルベース(現地通貨ベース)の最大下落率と円ベースの最大下落率を掲載

インデックス

- 投資適格社債:iBoxx USD Liquid Investment Grade Index

- 米ドル建て新興国国債:JP Morgan EMBI Global Total Return Index

- バンクローン:S&P/LSTA Leveraged Loan Total Return Index

- ハイイールド債券:The BofA Merrill Lynch US High Yield Constrained Index

ポイント

- ITバブル崩壊時のクレジット系債券は株式と比べてそれほど大きな下落にはならなかった(リーマンショック時にハイイールド債やバンクローンが30%以上の下落率となったが、それとは対照的である)

- ITバブル崩壊時は元々株価が上がりすぎていたことが原因で、株式は大きく下落したが、実体経済はリーマンショック時ほど悪化していなかった為、債券への影響は限定的となった。

- また、この時期はクレジット系債券への投資が一般投資家にそれ程広まっていなかったことも下落率が小さく収まった要因と考えられる。(日本でもハイイールド債ファンドなどはほとんど販売されていなかった)

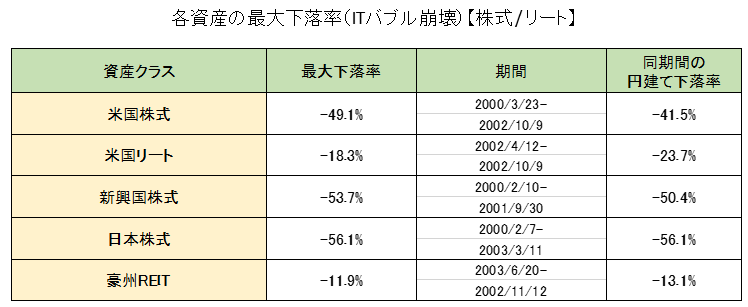

各資産の最大下落率(ITバブル崩壊)【株式/リート】

- 各資産クラスごとに最大下落率となった期間を掲載(よって、資産クラスごとに期間が異なる)

- インデックスは原則、米ドルベース(米ドル以外の場合は下記「インデックス」に赤字で記載)

- 米ドルベース(現地通貨ベース)の最大下落率と円ベースの最大下落率を掲載

インデックス

- 米国株式:S&P500

- 米国リート:FTSE/NAREIT オールエクイティREIT TR指数

- 新興国株式:MSCIエマージングマーケット・インデックス

- 日本株式:TOPIX

- 豪州REIT:ASX200REIT指数(豪ドルベース)

ポイント

- ITバブル崩壊時は世界的に株式が大きく下落した

- 日本・米国・新興国の株式はいずれも50%前後の下落率となった。また、IT関連株の比率が高いナスダック総合指数は約80%の下落となった。【ITバブル崩壊時のナスダック総合指数は世界恐慌時のS&P500指数並みの下落率となった】

- しかし、これは事前に株価が上がりすぎていたことが要因ともいえる。

- ITバブル時の一部銘柄(IT・バイオ等)は過去にない上昇率となっていたこともあり、その反動も非常に大きなものとなった。

- ITバブル時のナスダック総合指数の推移や時価総額ランキングはこちらを参照:ナスダック時価総額ランキングの推移(ピーク時とボトム時)

- ITバブル時の東証マザーズ市場の動向はこちらを参照:東証マザーズ指数の全て(長期チャート・PER・PBR・構成銘柄トップ20)

- REITの下落率はそれ程大きくならなかった。(リーマンショック時のREITが株式より下落率が大きくなったのとは対照的である)

- 理由は債券と同様で、株価が上がりすぎていたことと、実体経済がそれほど悪化しなかったことが要因。

関連ページ

「ITバブル崩壊」以外のマーケットイベントにおける各資産クラスの最大下落率は下記を参照。

- 世界恐慌時の米国株の歴史(1929年~1932年)【S&P500は-86%の大暴落】

- 米国スタグフレーション(70~80年代)の忘備録【株価・金利の推移】

- 各資産の最大下落率(ブラックマンデー)

- 各資産の最大下落率(アジア通貨危機・ロシア危機)

- 各資産の最大下落率(リーマンショック)

- 各資産の最大下落率(欧州債務危機)

- 各資産の最大下落率(コロナショック)

ITバブル崩壊前に米国債のイールドカーブが逆イールドとなっていた件についてはこちらを参照。