こちらのページでは「リパッケージ債」について事例を交えながらポイントを詳細に解説しています。

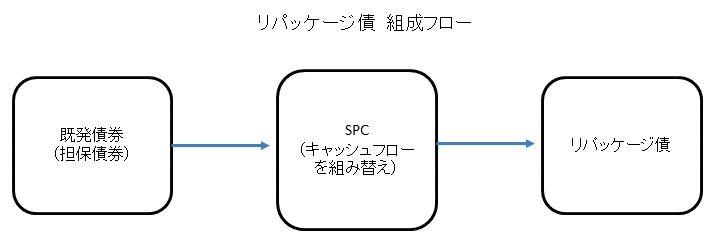

「リパッケージ債」は既発債券を担保にして、その担保債券から得られるキャッシュフローを組み替えて新しく組成する債券です。

様々な投資家ニーズに対応した債券を組成することが可能です。

下記では「リパッケージ債」の発行事例やポイントを掲載していますので参考にしてください。

リパッケージ債の発行事例

リパッケージ債の主な取引例として、①外債を円債にリパッケージする例と⓶転換社債(CB)を普通社債にリパッケージする例を掲載しています。

①外債(期限前償還条項付き永久劣後債)を円債にリパッケージする例

既発債券(担保債券)の条件

- 債券種類:期限前償還条項付き永久劣後債

- 通貨:米ドル

- 期間:永久劣後債(ファーストコール:10年後)

- 最終利回り:4.0%

リパッケージ債の条件

- 通貨:円

- 期間:10年

- 最終利回り:1.0%

経済効果としてはドル債を円ヘッジした商品であり、為替リスクがなくなりますがヘッジコスト分だけ利回りが低下します。

通常の社債ではシンプル過ぎるため、上記の例は期限前償還条項(コール条項)がついている永久劣後債の例を掲載しています。

上記のリパッケージ債はファーストコールである10年後に償還するスキームとなるため、担保債券がファーストコールで償還されない場合、担保証券を時価で売却して償還資金とする必要が発生します。よって、この場合、元本割れの可能性が高くなるという点が注意点となります。

②転換社債(CB)を普通社債にリパッケージする例

いわゆる「CBリパ」と呼ばれるリパッケージ債です。

既発債券(担保債券)の条件

- 債券種類:転換社債(CB)

- 通貨:円

- 期間:5年

- クーポン:1.0%

- 転換価格:CB発行時の株価の130%

リパッケージ債の条件

- 通貨:円

- 期間:5年

- クーポン:1.5%

転換社債(CB)を分解すると「社債」+「コールオプションの買い」になります。

上記例の転換社債は「5年・クーポン1%の社債」+「CB発行時の株価の30%上で株式を購入する権利」になります。

リパッケージ債は「コールオプション」部分を売却して、そのキャッシュフローを社債のクーポンに上乗せしていることになります。

上記の例では「CB発行時の株価の30%上で株式を購入する権利」(コールオプション)の評価が年率0.5%分ということになります。(リパッケージ債の金利上乗せ分)

リパッケージの良い点(メリット)

キャッシュフローの組み替えにより、様々な投資家のニーズに対応することが可能

- 上記の米ドル建てのコール条項付永久劣後債の場合では、為替リスクが取れない投資家は投資できませんが、円建てにリパック(Repack)してリパッケージ債を組成することで投資が可能となります。

- 上記のCBリパッケージ債の場合は、株価上昇によるキャピタルゲインを放棄するかわりに高いクーポンを確実に受け取りたいという顧客ニーズを満たすことができます。

- 個人的には転換社債(CB)は投資家にとって非常に優れた金融商品だと思っています。【転換社債(CB)についての詳細はこちらを参照:転換社債(CB)の仕組み・特徴・ポイントを分かりやすく説明 】

- しかし、転換社債(CB)のハイブリッド性については投資家によって嫌うケースも多く、コールオプション部分のみが欲しいヘッジファンドや債券部分のみが欲しい金融機関など、様々なニーズがあります。その場合に、転換社債(CB)をリパック(Repack)して、リパッケージ債を組成することでそれぞれの投資家のニーズを満たすことができます。

リパッケージ債のリスク(デメリット)

換金性が低い

- 途中売却の場合、担保債券の売却とスワップ契約の解消を行う必要があります。

- 担保債券が流動性の低い債券の場合、売却できないケースや高いコストがかかるケースがあります。

- また、スワップ契約の解消も高いコストがかかるケースが多くなります。

- よって、リパッケージ債の場合は原則として償還まで保有することが前提となります。

クレジットリスク

- リパッケージ債を発行する際にSPC(特別目低会社)を活用しますが、これは倒産隔離が行われておりクレジットリスクを気にする必要性はありません。

- 担保債券のクレジットリスク(当たり前であるが)とスワップカウンターパーティーのクレジットリスクとなります。(ただし、スワップカウンターパーティーは通常、リパッケージ債を販売する証券会社か大手金融機関であるため問題になることは少ない)

永久劣後債がコールをスキップした場合

- 上記例にあるようなコール条項付の永久劣後債を円建てにリパッケージする場合、ファーストコールで償還される前提で組成されます。

- そのため、ファーストコールで償還されない場合はその時点で担保債券を売却してリパッケージ債を償還することになるため元本割れのリスクが高くなります。

- よって、期限前償還条項付きの劣後債をリパック(Repack)するリパッケージ債は注意が必要です。

関連ページ

代表的な仕組債をほぼ全て網羅しています!

仕組債の理解を深めるためのコンテンツです!

日本企業のデフォルト一覧はこちらを参照してください!