こちらのページでは外貨投資の最良手段の1つである「FXレバレッジ1倍(レバレッジなし)」について紹介しています。

悪く言われることも多いFXですが、使い方によっては最高の金融商品にもなります。

- レバレッジ1倍なら低コストかつ利便性が高い外貨投資商品

- ショートポジションで円高のリスクヘッジも可能

詳細は下記をご覧ください。

FXが高リスクと言われる理由は高いレバレッジ【外貨運用が悪い訳ではない】

FXというとリスクが高くて危険といったイメージを持っている方が多いようです。

FXはレバレッジを活用して外貨運用(為替取引)をすることが可能ですが、FXが危険と言われるのは高いレバレッジを使った運用を行うからであり、外貨運用自体に問題があるわけではありません。

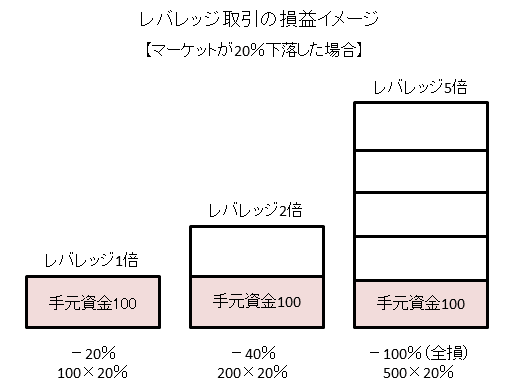

下記はレバレッジを使った取引のイメージ図です。

レバレッジ(leverage)は「てこの原理」を意味します。

レバレッジを活用することで手元資金以上の取引が可能となります。

しかし、レバレッジを使うとその分、リスクも大きくなります。

投資対象が20%下落した場合、レバレッジ1倍(レバレッジなし)なら-20%ですが、レバレッジ2倍なら-40%、レバレッジ5倍なら-100%(全損)となります。

レバレッジを使った運用はFXだけでなく他の資産クラスでも行われていて、高いレバレッジの運用を行うとどれもリスクが高くなります。

下記にレバレッジを使った金融取引の例を掲載します。

<株式の信用取引>

- 一般的な証券会社の信用取引の最低維持率は30%前後となっているので、最大でおおよそ3倍程度のレバレッジが可能となります。

<不動産ファンド>

- J-REITではLTV(惜入比率)が50%未満が大半ですのでレバレッジは2倍以下となりそれほど高くありませんが、私募の不動産ファンドではLTV(借入比率)が80%程度のものも多く、この場合5倍のレバレッジとなります。

- 5倍のレバレッジということは保有している不動産を売却した場合、不動産価格が20%下落するとエクイティ部分(出資部分)はゼロ(全損)になるということです。

<FX>

- FXの場合は1~25倍の会社が多くなっています。

- 仮にレバレッジが3倍ということは投資対象が10%下落した場合、30%の損失が発生するということになります。

- FXで最大レバレッジの25倍を使うと、投資対象が4%の下落で投資元本をすべて失うことになります。5%の下落ですと25%の追証(追加証拠金)が必要となります。

上記の私募不動産ファンドでもリーマンショック時などは不動産価格が大きく下落してLTV(借入比率)が高くレバレッジが効いたファンドは価値がゼロになったものも多くあったようです。

また、レバレッジを活用した運用の場合、損失が大きく拡大して証拠金の比率が低下すると強制的に決済させられるケースもあります。

このような場合、一般的には一番安いところで強制的に売却させられることになり、その後の挽回のチャンスもなくなりますのでダメージが大きくなります。

このように高いレバレッジは投資対象に関係なくリスクが高いといえます。

FXが高リスクと思われているのは、高いレバレッジを使うことができる仕組みがあり、これを使って大きな損失を被った投資家が多いからと思われます。

外貨での運用自体が悪いわけではありません。

外貨による運用は為替リスクはありますが、高い金利が得られる点や通貨分散の観点からも有効な運用手段と考えられます。

外貨運用の場合、外貨ベースで増えた分は円高になってもクッションとなるため、長期で運用すればするほどリスクが軽減できます。

例えば米ドル運用の場合、1ドル=100円、米ドル金利が2%とすると1年後には2%しか増えませんが、10年後には単利ベースでも20%増えます。

ドルベースで1.2倍になっていますので現在1ドル=100円の為替レートが10年後に100/1.2=83.3円まで円高になってもマイナスになりません。

長期で運用して外貨ベースの金額を増やせば増やした分だけ円高に対する抵抗力は大きくなります。

もちろん円安になった場合は大きな利益になります。

- 外貨投資の円高に対する抵抗力についてはこちらを参照してください:円高抵抗力でリスクを軽減/米ドル10年債「5%・120円」と「2.5%・100円」はどちらが有利?

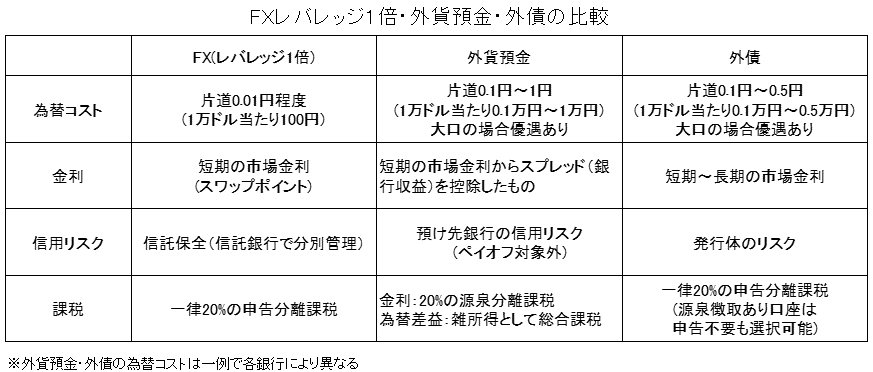

次に「FXレバレッジ1倍(レバレッジなし)」と外貨預金・外債を比較します。

FXレバレッジ1倍と外貨預金・外債との比較

FXもレバレッジをかけない(レバレッジ1倍)で取引を行えば、外貨預金・外債と同じリスクとなります。

さらに「FXレバレッジ1倍(レバレッジなし)」で外貨運用をおこなうことは、コスト面や利回り面から外貨預金や外債と比較しても非常に競争力が高くなります。

下記は「FXレバレッジ1倍(レバレッジなし)」「外貨預金」「外債」の比較です。

「FXレバレッジ1倍(レバレッジなし)」は外貨預金・外債の中でも期間が短めの外貨普通預金・短期債券(MMF)がライバルとなります。

上記の通り、コスト面では外貨預金や外債と比較して「FXレバレッジ1倍(レバレッジなし)」が優位になります。

また、下段の「FXレバレッジ1倍(レバレッジなし)のメリット」に掲載していますが、通貨の種類・取引時間・売り建てが可能など多くの面で「FXレバレッジ1倍(レバレッジなし)」が優れています。

ちなみに将来金利が低下しそうな環境では、金利を固定できる長期の外債などが優位にケースもありますので注意してください。

同様にクレジットのスプレッドが拡大している場合などはハイイールド債などが優位になるケースもあります。

「外貨預金」「外債」との比較は下記の「FXレバレッジ1倍(レバレッジなし)のメリット」も参考にしてください。

FXレバレッジ1倍のメリット

下記では「FXレバレッジ1倍(レバレッジなし)」の外貨預金・外債と比較した場合のメリットについて解説します。

為替コストが安い

FXの最も大きなメリットは為替コストがきわめて安いということです。

表にも掲載していますが、例えば米ドルの「外貨預金」に投資する場合、高いところでは片道1円、往復2円の為替コストがかかります。(銀行により差はあります)

同様に証券会社で「MMF・外債」を購入する場合、こちらも高いところでは片道50銭、往復1円の為替コストがかかります。(証券会社により差はあります)

大口の場合は優遇されるケースも多いですが、優遇されるにはどんなに少なくても1000万円相当以上の取引が必要です。通常は5000万円~1億円以上で優遇為替レートが適用されます。

これが「FX」の場合はスプレッドと呼んでいて会社やコースにより多少の違いはありますが、片道1銭(0.01円)以下、往復2銭(0.02円)以下と、ほぼゼロコストで米ドルを購入することができます。

下記は1万ドル購入した場合の為替コスト比較です。

- 銀行だと高いところでは片道1万円、往復で2万円

- 証券会社だと高いところでは片道5,000円、往復で1万円

- FXだと片道100円、往復で200円

一目瞭然でFXが圧倒的に有利です。

もちろん、ネット銀行・ネット証券を中心に上記の例より為替コストを低く設定しているところもありますが、FXほど安くはありません。

外債・外貨預金と同様の金利水準

さらに金利もFXの場合はスワップポイントといって対象通貨との金利差を得られます。

これはほぼ短期の市場金利に近く、外貨預金の金利と比較しても高い水準です。

金利についての外債との比較では、短期の高格付け債券(国債やA格以上の社債)であればFXと外債はほとんど同じ水準ですので、為替コストが安い分だけFXが有利です。

例外として、例えば短期金利が低く、長期金利が相対的に高い環境などでは長期債を購入する方が良いケースがあります。

同様に低格付け債が割安な局面(スプレッドが拡大した局面)などでは低格付け債を購入する方が良いケースがあります。

これらのようなケースでは外債(長期債・低格付け債)に投資する方がベターです。

それ以外の多くのケースではFXが有利になります。

つまり、一般的な外貨預金や短期の高格付け債券と比較した場合は「FXレバレッジ1倍(レバレッジなし)」が有利となります。

幅広い通貨に投資が可能

そして、FXでは米ドルやユーロ・英ポンドはもちろん、香港ドル・豪ドル・NZドル・南アランドなど幅広い通貨の取引が可能です。

- 様々な通貨の長期チャートはこちらをご覧ください:お役立ちデータ(為替)

早朝・深夜など24時間取引が可能

外貨預金や外債は銀行や証券会社が営業している時間でないと取引できませんが、FXの場合は土日以外は基本的に24時間取引が可能で、利便性も高くなっています。

為替市場は日本時間で月曜日の朝一のオセアニア(ウェリントン・シドニー)時間からスタートし、土曜日早朝のニューヨーク時間で終了します。

過去、ドル円レートはこの時間に大きく変動することが何度かありました。

オセアニア時間(日本時間で月曜日の6:00~8:00頃)で大きく円高になり、日本市場がオープンする頃には元に戻っているような動きです。

FXであればこの動きにも対応できます。

- 為替市場の取引時間についてはこちらをご覧ください:世界の金融市場(株式市場・為替市場)の取引時間まとめ

為替差益も申告分離課税(20%)

また、FXは税制面も整備されました。

金融総合課税の対象ではないので株式・債券・投信との損益通算はできませんが、20%の申告分離課税(項目は雑所得)が適用されます。

外貨預金の為替差益のような総合課税(雑所得)ではないので、所得が高い方でも不利になることはありません。

ちなみに2011年までは総合課税でしたが、2012年1月から20%の申告分離課税となっています。

FXの売り建て(ショートポジション)は使い方次第で武器になる【法人の本業に関連するリスクヘッジなどでも有効】

FXは外貨の売り建て(ショートポジション)も行うことが可能です。

つまり円高になったら利益が上がる取引です。

金融商品で円高になった時に利益が上がる商品はあまりありませんので、貴重な存在と言えます。

しかし、注意しなければならないことはネガティブ・イールド(ネガティブ・キャリー)になるということです。

つまり、金利が高い通貨に投資する場合の逆で金利分がマイナスになるということです。

よって、使い方としては短期的に円高になりそうな場合のヘッジポジションとして保有するのがベターでしょう。

売り建てのポジションを長期で保有すると金利の支払い分が増えていってボディーブローのように効いてきます。

また、法人の場合、本業が円高で利益が減るような業種はそのリスクヘッジとして外貨の売り建ては有効です。

効果としては銀行で行う為替予約(輸出予約)と同じになります。

銀行での為替予約は与信取引となり誰でも手軽にできるわけではありませんので、FXを使って実質的に為替予約を行うことは有効と言えます。

FXレバレッジ1倍のデメリット

上記のようにFXのレバレッジ1倍(レバレッジなし)は非常に競争力のある外貨運用商品と言えます。

デメリットというべき欠点はありません。

強いて言えば上記でも紹介しましたが、①金利を長期で固定できない、②クレジットリスクを取れないという点です。

外貨普通預金・MMF・短期の債券との比較では特にデメリットはありません。

FXはレバレッジを掛け過ぎるとリスクは高まりますが、使い方次第ということになります。

FXレバレッジ1倍でおすすめの会社

レバレッジ1倍でのシンプルな取引であれば、取引業者はそれほど神経質になる必要はないと思います。

コストや機能で競っていますがそれほど大きな違いはありません。

為替コスト(スプレッド)も安さを競っていますが、米ドルで1ドルにつき0.2銭~1銭の違いですので、1万ドル(100万円相当)の取引で20円~100円で、それほど大きな違いになりません。

それであれば、業界大手で安心して取引できる「DMM FX」や「SBI FX」などが良いと思います。![]()

関連ページ

ドル建ての運用商品の例です。

FXはCFDにおける為替取引です。CFDは為替以外に株式・債券・コモディティなども取引が可能です。

FXと同様に通貨スワップも使い方次第で魅力的な商品になります。

米ドルの歴史を確認したい方はこちらをご覧ください。

米ドルの見通しを分析する際はこちらをご覧ください。