こちらのページでは主要先進国(日本・米国・ユーロ圏・英国・スイス)の政策金利(短期金利)とインフレ率の比較チャートを掲載しています。

多くの先進国では2%前後のインフレ目標を設定しています。(こちらのページで紹介する5ヶ国は全て2%)

- 主要国のインフレ目標はこちら:主要国のインフレターゲット(インフレ目標)の水準と採用時期の一覧

ちなみにインフレ率が金利を上回る状態(実質金利がマイナスの状態)では、国債や預金に預けておくと実質的に資産が目減りすることになります。

それぞれの比較チャートの下には箇条書きでポイントを掲載しています。

※金利は原則として政策金利を使用、何らかの理由がある場合はLIBOR等のマーケット金利を使用します

※データが取得できる範囲でできる限り長く期間を取っていますので、チャート期間は国ごとに異なります

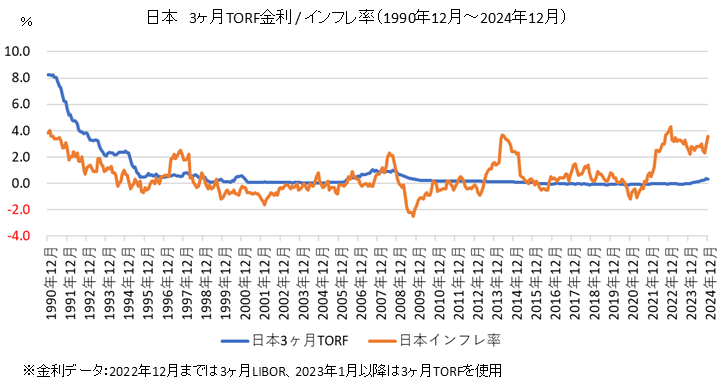

日本の金利とインフレ率の推移(3ヶ月TORF、消費者物価指数全国総合前年比)

- 日本の政策金利は1994年の金利自由化までは公定歩合、その後2013年4月までは無担保コールオーバーナイトが採用されていた。現在は金利による操作は行われておらず、量的金融緩和が行われている。よって、上記チャートは3ヶ月LIBORを使用した。

- 日本の政策金利の歴史についてはこちらを参照:日本の政策金利の歴史と長短金利の推移 / 利上げは株価に悪影響

- 1994年以降、多くの期間でインフレ率がマイナスとなるデフレに陥っている

- 1997年と2014年のインフレ率上昇は消費税増税によるものである(1997年4月に消費税が3%から5%に増税され、2014年4月に5%から8%に増税された)

- 2008年のインフレ率上昇は、原油をはじめとする資源価格高騰によるものである

- 2022年のインフレ率上昇はロシアのウクライナ侵攻による原油価格の上昇やコロナ過からの経済急回復によるもので、日本だけでなく世界的にインフレ率が大きく上昇した

- 1999年2月からゼロ金利政策がとられていたが、ITバブルにより景気が上向き始めた2000年8月にゼロ金利を解除した(政策金利のピークは0.25%)

- しかし、ITバブル崩壊により2001年2月には再度、ゼロ金利政策がとられた

- 2003年以降、世界的な景気拡大が続き、2006年には一時的に日本のインフレ率もプラスになってきたことから、2006年7月にゼロ金利を解除した(政策金利のピークは0.5%)

- しかし、サブプライムローン問題、リーマンショックで世界中が混乱していた2008年12月に再度、ゼロ金利政策へと舵が切られた

- 日本はインフレ目標の導入が主要先進国の中で最も遅れていたが、第二次安倍政権誕生後の2013年1月に2%のインフレ目標を導入した。

- 2013年~2019年は多くの期間でデフレ(マイナスのインフレ率)を解消していたが、2020年10月~2021年8月は新型コロナウイルスの影響もあり、再度デフレに突入した

- 2022年に入りCPIは大きく上昇、2023年1月には日本のCPIは4.3%まで上昇した

- 2024年7月、政策金利を0.25%に引き上げ(2024年12月に0.5%に引き上げ)

- 日本のCPI・コアCPI・コアコアCPIについてはこちらを参照:日本の消費者物価指数 / CPI、コアCPI、コアコアCPI / 定義、長期推移、使い方

- 消費者物価指数の算出方法はこちらを参照:消費者物価指数の算出で知っておくべきポイント

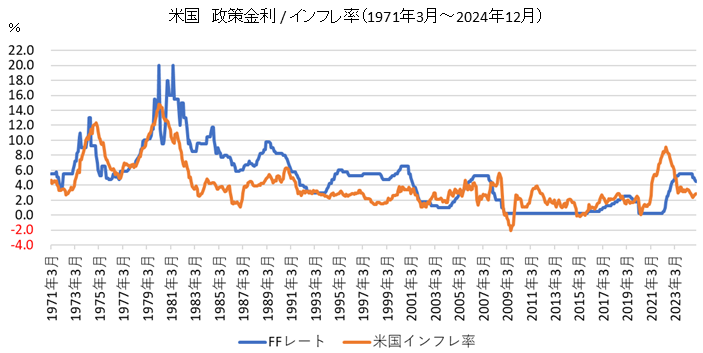

米国の政策金利とインフレ率の推移(FFレート、消費者物価指数)

- 1973年頃と1979年頃はオイルショックの影響でインフレ率が上昇した

- 1980年代前半はアメリカのインフレの時代でインフレ率が10%を超え、インフレ抑制のため政策金利(FFレート)は最大20%前後まで上昇した

- 米国CPIの過去最高値:1980年3月→14.8%

- FFレートの過去最高値:1980年3月と1981年5月→20%

- 当時はFFレートの変動も激しく、20%をつけた1980年3月と1981年5月は共に翌月に大幅な利下げを行った(1980年4月:11.5%、1981年6月15.5%)

- 1980年代中ごろから米国のインフレは落ち着き、長期的に金利も右肩下がりで低下した

- リーマンショック後の2008年12月から2015年12月までFFレートの誘導目標を0%~0.25%とするゼロ金利政策を行った。上記の通り、この時期のインフレ率は2%〜3%で推移したため、米国の実質金利は−2%〜−3%と大きくマイナス圏で推移した。この時、日本の実質金利はほぼ0%前後で、米国に対して高くなったことが超円高の要因となった。

- 2015年12月から利上げを開始したが、多くの期間で政策金利(FFレート)はインフレ率を下回る水準で推移し、緩和的な政策となっていた。

- 2018年12月、政策金利(FFレート)は2.5%まで上昇

- 2019年7月、米中貿易戦争等の影響による景気悪化を防ぐ目的で予防的な利下げを開始。2019年10月には政策金利(FFレート)は1.75%まで低下。

- 2020年3月、新型コロナウイルスによる景気悪化に対応する為、2度の緊急利下げを行い、FFレートの誘導目標を0%~0.25%としてゼロ金利政策を復活させた

- 2021年~2022年は米国のインフレ率が大きく上昇し、CPIは2022年6月には9.1%まで上昇した。2021年~2022年のインフレ率上昇はコロナ過からの経済活動の回復に加え、生産・供給の増加ペースが需要の増加ペースに追い付かなかったことが大きな要因。例えば、自動車は半導体や部品の供給不足により生産が大幅に停滞。その結果、中古車価格が大幅に上昇し、CPIに大きな影響を与えた。また、労働力不足による人件費上昇や原油価格上昇も大きな影響を与えた。

- 2022年3月以降、利上げが開始された。2023年7月、FFレートは5.5まで上昇。

- FFレートを決定するFOMC(連邦公開市場委員会)の仕組みについてはこちら:FRB・FOMC・FED(FRS)・FFレートとは? / 仕組みを解説

- 参考ページ:ドル円レート長期推移1971~(チャート・変動要因)

- 米国債のイールドカーブの変化はこちらを参照:イールドカーブの変化と景気サイクル

- イールドカーブについての詳しい解説はこちらを参照:イールドカーブについての分かりやすくて詳しい説明

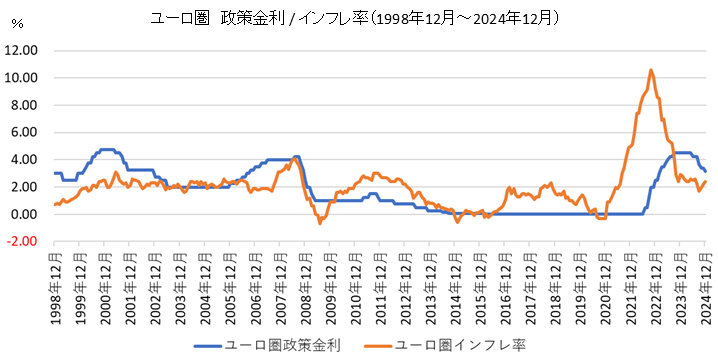

ユーロ圈の政策金利とインフレ率の推移(ECB政策金利、EU基準消費者物価指数)

- ユーロ発足以降のユーロ圈のインフレ率は資源価格高騰による2008年を除き比較的低位安定していた

- ただし、同じユーロ圈でも各国ごとにインフレ率はバラツキがある

- ドイツやフランスのインフレ率は低位安定しているが、スペインやギリシヤはユーロ圈の平均よりもやや高めである

- 2015年~2022年まで、政策金利がインフレ率を下回る状態が続いており、ECBが緩和的な政策を行なっていたことが分かる

- 政策金利は2012年7月に0.75%、2013年5月に0.5%、2013年11月に0.25%、2014年6月に0.15%、2014年9月に0.05%、2016年3月に0.0%と徐々に引き下げ。2016年3月~2022年月までゼロ金利が継続された。また、政策金利はゼロが下限となっているが、2014年6月以降、金融機関がECBに預ける預金金利をマイナスとしており、実質的にマイナス金利政策を行っていた。

- 2021年以降、世界的にインフレ率が大きく上昇する中、2022年10月にはユーロ圏のCPIは10.6%まで上昇した。

- 2022年7月以降、インフレに対抗する為、利上げが開始され、2023年9月にはユーロ圏の政策金利は4.5%まで上昇した

- 参考ページ:ユーロ為替レート(円/ユーロ,ドル/ユーロ)長期推移(チャート、変動要因)

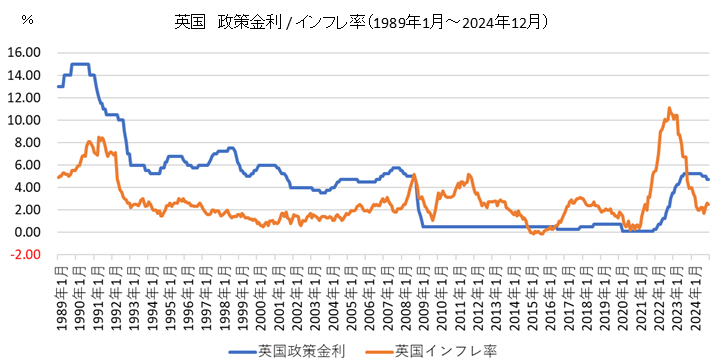

英国の政策金利とインフレ率の推移(イングランド銀行政策金利、消費者物価指数)

- 2008年のリーマンショック前後でBOEのスタンスが大きく変更されている

- インフレ目標は従来から2%としており、リーマンショック前はインフレ率に対しやや高めの政策金利を採用し、インフレ率を低位安定させることを重視していた

- リーマンショック後は景気に配慮した政策となっており、インフレ率が上昇しても低金利政策を継続した

- インフレ率が3%を超えてきたことで2017年11月、政策金利を0.25%から0.50%に利上げした。その後、2018年8月には0.75%まで上昇。利上げにより英ポンドは反発した。

- 新型コロナウイルスの影響により2020年3月、政策金利を0.1%に引き下げした

- 2021年12月、BOEはFRB・ECB・日銀に先駆けて利上げを開始し、政策金利を0.25%とした。

- 2022年10月には英国のCPIは11.1%まで上昇した

- 2023年8月には英国の政策金利は5.25%まで上昇した。

- 参考ページ:英ポンド為替レート(円/ポンド,ドル/ポンド)長期推移(チャート・変動要因)

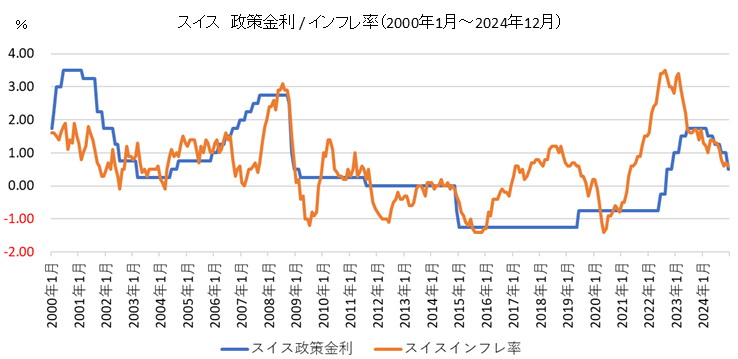

スイスの政策金利とインフレ率の推移(スイス国立銀行LIBOR誘導目標、消費者物価指数)

- スイスはインフレ率が低めであり、何度かデフレも経験してるなど日本に近い傾向にある

- スイスはスイスフランがユーロに対して過度に上昇することを避けるため2011年9月から2015年1月まで1ユーロ=1.2スイスフランで固定していた。しかし、ユーロ(ECB)の金融緩和等によりスイスフランのユーロペッグが困難となり、2015年1月15日にユーロペッグのための為替介入を停止すると発表した(スイスフランショック)

- これに対応する目的で為替介入停止前の2014年12月からマイナス金利を導入した。

- 政策金利をマイナスにした主要国は珍しい(スイス以外ではスウェーデンのみと思われる)

- 2022年9月、政策金利を0.5%とし、2014年12月以来続いたマイナス金利が終了。その後、2023年まで継続的に利上げを行った。

- 2024年3月、BOE・ECBに先んじて利下げを開始した。

- 参考ページ:スイスフラン為替レート(円/スイスフラン、スイスフラン/ドル)長期推移(チャート・変動要因)