こちらのページでは「日本の政策金利の歴史」を分かりやすく解説しています。

日本の政策金利が上昇したのは過去6回です。

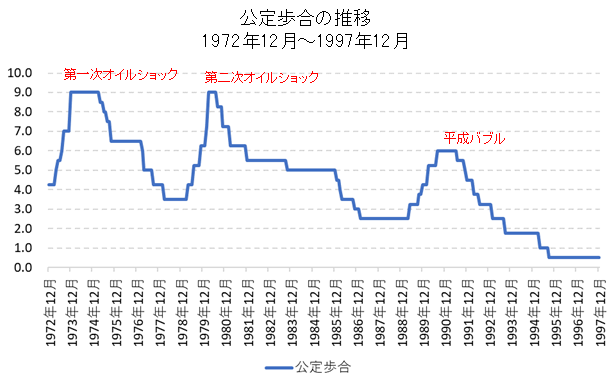

- 1973年~(第一次オイルショック):ピーク時の金利9.0%

- 1979年~(第二次オイルショック):ピーク時の金利9.0%

- 1989年~(平成バブル時):ピーク時の金利6.0%

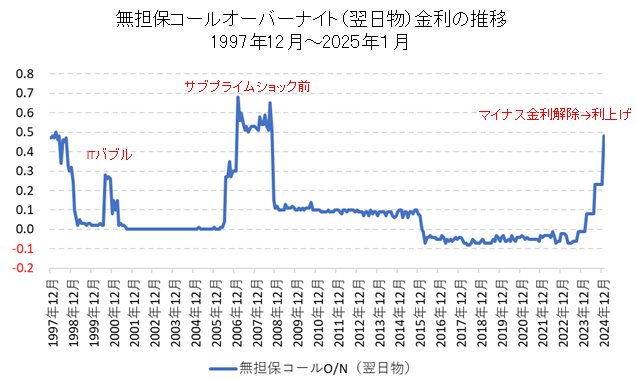

- 2000年~(ITバブル時):ピーク時の金利0.25%

- 2006年~(サブプライムショック前):ピーク時の金利0.5%

- 2024年~:2025年1月時点で0.5%

これを見ると日銀の利上げ(金融引締め)は株価にマイナスとなるようです。

日本の政策金利の歴史

日本の政策金利は長い間「公定歩合」が使用されていましたが、「無担保コールオーバーナイト(翌日物)金利」に変更となり、その後、金利の誘導目標は廃止され、マネタリーベースの目標に変更となりました。

そして、2024年には再度「無担保コールオーバーナイト(翌日物)金利」が政策金利となっています。

詳細は下記をご覧ください。

1994年まで(実質的には1997年まで):公定歩合

「公定歩合」は「日銀が民間銀行へ貸し付けを行う際に適用される基準金利」です。

民間銀行の金利は完全自由化される1994年までは、公定歩合に連動するように規制されていました。

そのため、公定歩合は1994年まで長期間に渡って日本の政策金利として活用されてきました。

しかし、金利の自由化により、公定歩合と民間銀行の金利に直接的な連動性はなくなりました。

1995年以降、日銀は公開市場操作により、短期の市場金利を誘導する金融市場調節を行うようになりました。

公定歩合に替わる政策金利は「無担保コールオーバーナイト(翌日物)金利」ですが、これが正式に政策金利となっだのは1998年からです。

1995年~1997年は実質的に政策金利が空白のような形になりますが、この間は実質的に公定歩合が政策金利と考えて問題ないと思われます。

また、現在でも公定歩合はなくなったわけではありませんが、「公定歩合」という呼称を1998年4月に「商業手形割引率ならびに国債、特に指定する債券または商業手形に準ずる手形を担保とする貸付利率」に変更し、2006年8月には「基準割引率および基準貸付利率」に変更されています。

公定歩合の推移はこちらです。(正式に政策金利であったのは1994年まで)

政策金利として使用されていたのは厳密には1994年まで、便宜的には1997年までです。

日銀の利上げにより公定歩合が上昇しているのは、「第一次オイルショック」「第二次オイルショック」「平成バブル時」の3回です。

第一次オイルショック時(1973年前後)・第二次オイルショック時(1979年前後)は共に公定歩合(政策金利)が9%まで上昇しました。

そして、平成バブル時(1989年前後)は6%まで上昇しました。

2008年12月以降は0.3%となっています。

1998年~2013年:無担保コールオーバーナイト(翌日物)金利

「無担保コールオーバーナイト(翌日物)金利」は「金融機関同士がコール市場において、担保なしで短期資金を借り、翌日には返済する取引に適用される金利」です。

上記の通り、1995年から日銀は公開市場操作により、短期の市場金利を誘導する金融市場調節を行う手法を採用していましたが、1998年からは具体的に「無担保コールオーバーナイト(翌日物)金利」の誘導目標を定めるようになりました。

事実上、この1998年に「無担保コールオーバーナイト(翌日物)金利」が政策金利になりました。

その後、2013年まで政策金利として使用されました。

「無担保コールオーバーナイト(翌日物)金利」の推移はこちらです。

(政策金利であったのは1998年から2013年です)

1998年に政策金利が「無担保コールオーバーナイト(翌日物)金利」となってから、日銀は2度、利上げを行いました。

- 2000年8月(ITバブル時):0%→0.25%

- 2006年7月(サブプライムショック前):0%→0.25%、2007年2月:0.25%→0.5%

2回ともFRB、ECB、BOEが利上げを開始し、日銀が最後に利上げを開始しました。

- FRB、ECB、BOE、日銀の利上げの時期はこちらも参照:過去2回の世界的株価大暴落は日銀が最後に利上げをした後に発生した

そして、2回ともその後に「ITバブル崩壊」と「リーマンショック」が起こり、株式市場は世界的に大きく混乱しました。

ちなみに上段の「公定歩合」のチャートをご覧いただくと分かりますが、日本株が1989年12月にピークをつけた時も日銀が利上げを行っていました。

やはり、金融引き締めは株式市場にとって大きくマイナスに作用するようです。

2013年4月~2015年12月:金利目標を廃止して量的金融緩和によるマネタリーベースの目標に変更

2013年4月に発足した黒田日銀は量的金融緩和政策を開始しました。

このタイミングで金利の誘導目標は廃止され、その代わりとして日銀が市場から買い入れる国債・日本株ETF・J-REITの買入上限が明示されました。

- 日銀が市場から買い入れる国債・ETF(日本株)・J-REITの買入上限の変遷はこちらを参照:日銀の国債・日本株ETF・J-REIT買入れ金額の変遷と現在の残高(さすがに限界?)

2016年1月~2024年2月:日銀当座預金の「政策金利残高」を対象にマイナス金利政策を導入

2016年1月からは「マイナス金利付き量的・質的金融緩和」として日銀当座預金のうち「政策金利残高」に-0.1%を適用し、実質的にこれが政策金利として機能していました。

つまり、量的金融緩和によるマネタリーベースの目標とマイナス金利政策のハイブリッド運用となっていました。

2024年3月~:(再び)無担保コールオーバーナイト(翌日物)金利

2024年3月から再び「無担保コールオーバーナイト(翌日物)金利」が政策金利として採用され、0~0.1%程度に設定されました。【マイナス金利解除】

2024年7月、「無担保コールオーバーナイト(翌日物)金利」の誘導目標を0.25%とする利上げが行われました。

2025年1月、追加利上げが行われ「無担保コールオーバーナイト(翌日物)金利」の誘導目標を0.5%とした。

関連ページ

日本の長期金利(10年国債利回り)の推移はこちらを参照!

日本のインフレ率と短期金利の推移はこちらを参照!

米国株は利上げではなく利下げ後が注意!