こちらのページでは「コロナショック」発生時の金融マーケットへの影響について掲載しています。

具体的には「コロナショック」発生時に債券・株式・REITが最大でどれくらい下落したかを掲載しています。

ショック時の最大損失を把握しておくことは投資を行う上で非常に有益ですので参考にしてください。

最初に「コロナショック」発生の原因から解説します。解説は箇条書きで記載しています。

コロナショック発生の経緯を時系列で掲載

新型コロナウイルス発生から、その広がりを時系列で掲載します。

短期間で一気に混乱が拡大していったことが分かります。

- 2019年12月:中華人民共和国湖北省・武漢市で初めて新型コロナウイルスが検出された

- 2020年1月11日:中国武漢で初の死者

- 2020年1月15日:日本国内で初の感染が発生

- 2020年1月25日:中国国内の死者が一日で15人となり、この時点の累計死者は41人となった

- 2020年1月26日:中国国内の1日の感染者が688人となり、累計で1975人まで増加

- 2020年2月2日:中国国内の累計死者が304人、累計感染者は14,380人。日本国内の感染者は累計で20人に

- 2020年2月13日:日本で初の死者が発生

- 2020年2月20日頃から株式市場の下落が顕著となった

- 2020年2月27日:日本政府は3/2から全国の小・中・高校に臨時休校要請を行う事を発表

- 2020年3月3日:FRBが緊急利下げを行い、FF金利の上限を1.75%から1.25%に変更。

- 2020年3月10日:日本政府は「歴史的緊急事態」に初指定。イタリアでは全土で移動制限が行われた。WHOがパンデミックと認める。

- 2020年3月11日:BOEは政策金利を0.75%から0.25%に引き下げ。

- 2020年3月15日:イタリアの感染者が2万人を超える

- 2020年3月15日:FRBは3/3に続く利下げを行い、FF金利は0%~0.25%となり、米国のゼロ金利政策が復活した。同時に米国債・MBSなどを買い入れる量的金融緩和政策も復活した。

- 2020年3月16日:日銀は緊急の金融政策決定会合を開き、量的金融緩和の拡大を決定した。

- 2020年3月17日:フランス全土で外出制限

- 2020年3月18日:ECBが7,500憶ユーロの緊急量的緩和実施を発表

- 2020年3月20日:BOEは3/11に続く利下げを行い、政策金利を0.1%とした。同時に量的金融緩和の拡大も発表した。

- 2020年3月22日:ニューヨークで外出制限開始

- 2020年3月24日:東京五輪パラリンピックが1年程度延期となった

- その他、新興国も含む多くの国で「利下げ・金融緩和」が行われたこともあり、株式市場・債券市場は3/20前後にボトムをつけ、その後リバウンドした(詳細は下記データを参照)

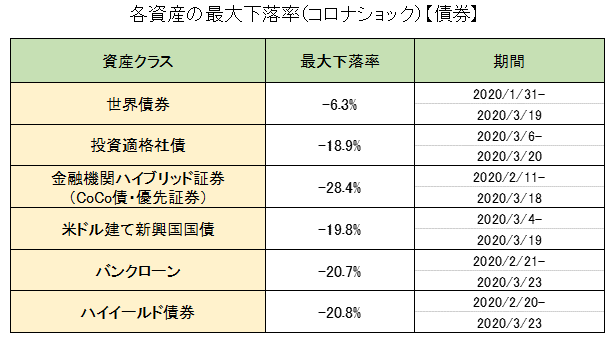

各資産の最大下落率(コロナショック)【債券】

- 各資産クラスごとに最大下落率となった期間を掲載(よって、資産クラスごとに期間が異なる)

- インデックスは原則、米ドルベース

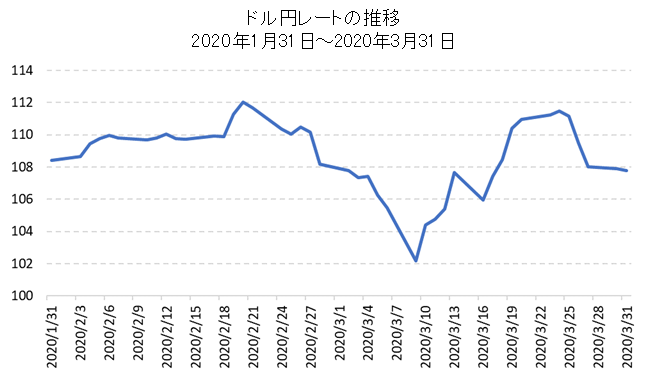

- 多くの資産クラスで最大下落率となったのは2/20~3/20前後であるが、2/20と3/20のドル円レートはほぼ同水準であったため、円ベースの下落率は省略している(ドル円の推移は下記のチャートを参照)

インデックス

- 世界債券:FTSE Debt Capacity World Government Bond Index

- 投資適格社債:iBoxx USD Liquid Investment Grade Index

- 金融機関ハイブリッド証券:ウェルズファーゴ・ハイブリッド&優先証券指数

- 米ドル建て新興国国債:JP Morgan EMBI Global Total Return Index

- バンクローン:S&P/LSTA Leveraged Loan Total Return Index

- ハイイールド債券:The Bloomberg Barclays us Corporate High Yield Bond Index

ポイント

- いずれの債券も主要先進国の金融緩和が出揃った2020年3月20日前後が大底となった

- 金融機関ハイブリッド証券の下落率が最も大きくなった点はリーマンショック時と同じであるが、コロナショックの特徴として投資適格社債の下落率がかなり大きくなった点が挙げられる。投資適格社債のみリーマンショック以上の下落率となった。格付けが大きく異なるバンクローンやハイイールド債とほぼ同じ下落率となった。

- リーマンショック時の下落率はこちらを参照:各資産の最大下落率(リーマンショック)

- ドル円レートは2020年2月下旬までは1ドル=110円前後で推移していたが、3月に入り急激に円高となり、3/9には一時1ドル= 101円台まで円高ドル安が進んだ。しかし、その後はリバウンドし、10日後の3/19には1ドル=110円台まで円安ドル高となった。

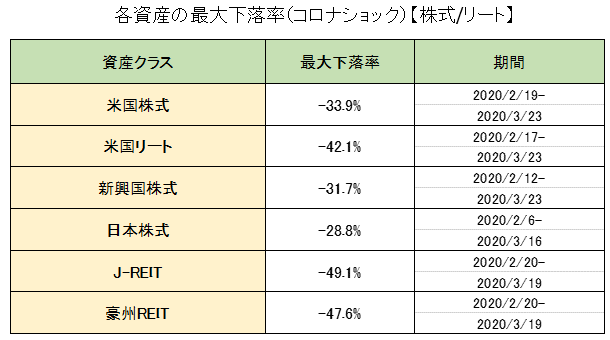

各資産の最大下落率(リーマンショック)【株式/リート】

- 各資産クラスごとに最大下落率となった期間を掲載(よって、資産クラスごとに期間が異なる)

- インデックスは原則、米ドルベース(米ドル以外の場合は下記「インデックス」に赤字で記載)

- 多くの資産クラスで最大下落率となったのは2/20~3/20前後であるが、2/20と3/20のドル円レートはほぼ同水準であったため、円ベースの下落率は省略している(ドル円の推移は上記のチャートを参照)

インデックス

- 米国株式:S&P500

- 米国リート:FTSE/NAREITオールエクイティREIT TR指数

- 新興国株式:MSCIエマージングマーケット・インデックス

- 日本株式:TOPIX(円ベース)

- J-REIT:東証REIT指数(円ベース)

- 豪州REIT:ASX200REIT指数(豪ドルベース)

ポイント

- コロナショック時の株式・REITは下落率はリーマンショック程ではなかったが、下落のスピードは極めて速いものとなった

- 例えば米国株(S&P500)ではリーマンショック時の最大下落率は56%であったが、コロナショック時の最大下落率は33.9%であった。ただし、リーマンショック時は56%下落するのに1年5ヶ月を要したのに対し、コロナショック時は約1ヶ月で33.9%下落した。この部分についてはイメージ的にブラックマンデーに近い動きとなった。【ブラックマンデー時の最大下落率はこちらを参照:各資産の最大下落率(ブラックマンデー)】

- また、リバウンドが早かったこともコロナショックの特徴で、S&P500指数は2020年2月19日の3,386ポイントから2020年3月23日の2,237ポイントまで33.9%下落したが、2020年5月27日には3,000ポイントを超え、2020年8月18日には3,389ポイントとなりコロナショック前の高値を更新した。

- 他の株式市場やREIT市場も概ね同様の動きとなったことから、『コロナショックは一時的に大きな下落となったがITバブル崩壊やリーマンショック時と比較して投資家のダメージは小さかった』と言われている。多くの投資家は『大きく下落してビックリしたが、それ程考える間もなくリバウンドし、気が付いたら儲かっていた』という結果となった。

- REITについてはリーマンショック時と同様に株式よりも大きな下落率となった

- 日本株の下落率が最も小さかったこともコロナショックの特徴である

- この時点で指数(東証インフラファンド指数)が誕生していなかったので掲載していないが、インフラファンドは時価総額が小さいにもかかわらず、J-REITと比較しても安定的な動きとなった。東証リート指数が49.1%下落しだのに対し、インフラファンドの各銘柄の下落率は20%未満にとどまった。インフラファンドのキャッシュフローの安定性が評価された形となった。

- インフラファンドの推移についてはこちらを参照:東証インフラファンド指数の長期推移(チャート・変動要因)

関連ページ

「コロナショック」以外のマーケットイベントにおける各資産クラスの最大下落率は下記を参照。

- 世界恐慌時の米国株の歴史(1929年~1932年)【S&P500は-86%の大暴落】

- 米国スタグフレーション(70~80年代)の忘備録【株価・金利の推移】

- 各資産の最大下落率(ブラックマンデー)

- 各資産の最大下落率(アジア通貨危機・ロシア危機)

- 各資産の最大下落率(ITバブル崩壊)

- 各資産の最大下落率(リーマンショック)

- 各資産の最大下落率(欧州債務危機)

「ITバブル崩壊前」「リーマンショック前」と同様に「コロナショック前」にも米国債のイールドカーブが逆イールドとなっていました。