富裕層の中でも上場企業の大株主は一般の投資家とは異なる税制があります。

こちらのページでは「持株比率3%以上の大口個人株主に対する配当金の課税」について掲載しています。

株式の配当金にかかる課税【一般的には申告分離課税、持株比率が3%以上の場合は総合課税】

一般の投資家(3%未満)が受け取る配当金は申告分離課税【20.315%】

一般の個人投資家が受け取る配当所得は申告分離課税が選択できます。

特定口座(源泉徴収あり)を選択している場合、株式・債券の売却損失があればこれと損益通算して、残った配当に対して20.315%の源泉徴収が行われ、これで完結します。

3%以上保有する株主の配当金は総合課税【最大55%の税率】

発行済株式総数の3%以上を保有する株主の配当所得は申告分離課税は選択できません。

20.42%の源泉徴収された後で最終的に総合課税となります。

総合課税の場合は累進課税で、所得が高いと税率も高くなる仕組みです。

最高で課税所得金額が4,000万円を超える部分は所得税・住民税合計で55%となり、20.315%の申告分離課税と比べてかなり割高です。

一応、法人の益金不算入と同様に二重課税回避の観点から、配当控除という仕組みがあります。

課税所得金額が1,000万円以下の部分は配当所得の12.8%(所得税10%、住民税2.8%)、1,000万円超の部分は配当所得の6.4%(所得税5%、住民税1.4%)を控除することができますが、全体から見た割合は小さいため、それほど大きな効果はありません。

その点を考えると、3%以上を保有している場合は、個人名義ではなく資産管理会社を設立し法人名義で保有した方が益金不算入として控除される割合が大きくなります。

法人名義で株式を保有する際に適用される「受取配当金の益金不算入」は持ち株比率により益金不算入割合が変化します。

- 株式持株比率1/3超の場合:100%益金不算入

- 株式持株比率5%~1/3の場合:50%益金不算入

- 5%以下:20%益金不算入

最低でも20%は益金不算入となるので個人の配当控除より有利となります。

- 受取配当金の益金不算入についての詳細はこちらを参照してください:受取配当等の益金不算入制度(概要・変更点)

もちろん、遺産管理会社を設立すると手間やコストはかかりますので総合的に判断する必要があります。

- 資産管理会社についての詳細はこちらを参照してください:富裕層の資産管理会社について

また、3%を大きく上回る保有比率(10%以上など)であれば、資産管理会社の設立を検討した方がよいと思いますが、3%をわずかに上回る保有比率の場合は下記で紹介しているように、株式を一部売却して保有比率を3%未満にするという方法もよく使われます。

3%を少し上回る保有であれば、保有比率引き下げも検討

上記で紹介したように発行済株式総数の3%以上を保有する株主の配当所得は総合課税となり、最大55%の高い税率が適用されます。

そのため、上場企業の大株主が行う税金対策として、「持株比率が3%を少し上回る程度であれば、一部売却により3%未満にして、20.315%の申告分離課税を選択できるようにする」というものがあります。

下記の事例のように、保有株の一部を売却し、保有株比率を3%未満にすることで、配当所得に対する税率が低下し、手取りの金額が増えるケースもあります。

事例紹介

<対策前>

- 時価総額1,000億円、保有比率3.2%(時価32億円)、配当利回り2%の場合

- 配当金:6,400万円

- 【税金】

- 配当控除:473.6万円、配当金の課税対象:5,926.4万円(6,400万円-473.6万円)

- 他の所得もそれなりにあると仮定して税率は最高税率の55%で計算

- 配当金に対する税金:5,926.4万円×55%=3,259.52万円

- 手取り:2,666.88万円

<対策後>

- 0.3%(時価3億円)を売却、保有株式は2.9%(時価29億円)となる

- 配当金:5,800万円

- 【税金】

- 配当金に対する税金:5,800万円×20.315%=1,178.27万円

- 手取り:4,621.73万円

保有比率が3%未満となったことで申告分離課税を選択でき、税率が大幅に低下(55%→20.315%)しています。

結果として、売却代金3億円を受け取った上に、毎年の配当金の手取りも約2,670万円から約4,600万円に増加しています。

「個人では3%未満で分離課税」+「資産管理会社では1/3超で100%益金不算入」で効果的に保有【※2022年度から変更】

上記で紹介したように、個人名義での保有比率を3%未満にすることで総合課税を回避し分離課税にすることができます。

また、こちらも上記で紹介していますが、法人名義では1/3超保有することで、受取配当金が100%益金不算入となります。

- 受取配当金の益金不算入についての詳細はこちらを参照してください:受取配当等の益金不算入制度(概要・変更点)

2021年度までは、この2つを組み合わせることで、自社株を効果的に保有することができました。

「個人は3%未満で分離課税」+「資産管理会社は1/3超で100%益金不算入」について、非常に良い事例があったので紹介します。

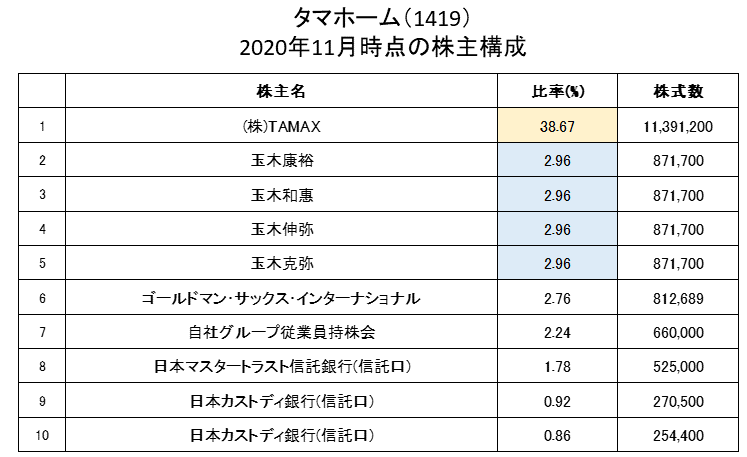

タマホームの2020年11月時点の株主構成です。

- 一族の資産管理会社と個人4名で50.51%保有していますが、個人は全てギリギリ3%未満となっています。

- 一方、資産管理会社は1/3超の株式を保有しているので、受取配当金は100%益金不算入となります。

この2つの組合せはオーナー経営者の株式の持ち方において最もベーシックな内容となっていました。

【2022年4月追加】

2022年度より、個人の持ち分が3%未満でも支配下の資産管理会社の持ち分が合算されることになりました。

「個人+支配下の資産管理会社」の持ち分が3%以上の場合、個人の持ち分も総合課税となります。

関連ページ

相続税対策や富裕層に関する税金関連はこちらを参照してください!

個人の所得税を軽減する手法はこちらを参照してください!(今後認められなくなりました)

相続税を軽減する手法はこちらを参照してください!

3%以上保有している大口株主は貸株を行う際も注意が必要です!