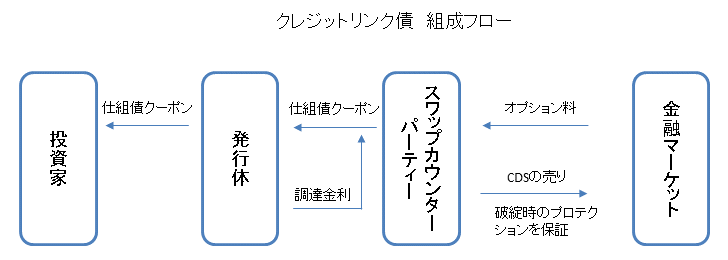

こちらのページでは「クレジットリンク債」について事例を交えながらポイントを詳細に解説しています。

「クレジットリンク債」はクレジット・デフォルト・スワップ(CDS)を活用することで社債(一部国債も含む)に近い商品性の債券となっています。

疑似的に社債(SB)を組成する形となり、流動性は低くなりますが「タイミング・発行体・通貨」などを機動的に選択できるメリットがあります。

下記では「クレジットリンク債」の発行事例を使ってポイントを詳細に解説しています。

クレジットリンク債の発行事例

債券タイプ

- 仕組債(商品性は社債に近い)

通貨

- 円(額面100円)

対象アセット(インデックス)

- クレジットデフォルトスワップ(CDS参照企業:神戸製鋼所)

- CDSを利用して社債と同様の経済効果を目指すもの

条件

- 参考になる事例であるため、少し古いですが2010年に発行された事例を掲載します。

- 発行日:2010/12/13

- 期間:5年

- クーポン:変動or固定どちらでも組成可能

- 変動の場合:6ヶ月LIBOR+0.486%

- 固定の場合:1.0%(5年国債金利+0.5%)

- 発行会社:三菱UFJモルガンスタンレー証券

- CDS参照企業:神戸製鋼所

- クレジット・デフォルト・スワップ(CDS)を使って参照企業の信用リスクを取ることで高い利回りを得られる商品です。

- 基本的には社債(SB)と同じような商品ですが、下記の違いがあります。

- クレジットリンク債と一般社債の違い

- 発行企業と参照企業の両方のクレジットリスクを取る代わりに、両方のクレジットスプレッドが得られます。(上記の例では神戸製鋼所と三菱UFJモルガンスタンレー証券のクレジットリスクがリスクプレミアムとして利回りに反映されている)

- 原則、途中売却ができません

- 小口で発行できません

- 機動的に発行できます

CDS(クレジット・デフォルト・スワップ)とは

- CDSは企業に対する信用保険のようなものです。

- プロテクション(保証)の買い手はプレミアム(保険料)を支払う代わりに、参照企業に信用事由が発生した場合、保険金を受け取ります。

- プロテクション(保証)の売り手はその逆で、保険料を受け取る代わりに参照企業に信用事由が発生した場合には保険金を支払う必要が発生します。

- クレジットリンク債の投資家はプロテクションの売り手の立場となります。

- CDSの保険料は経済的には一般社債のスプレッド(上乗せ金利)と同様の効果となります。

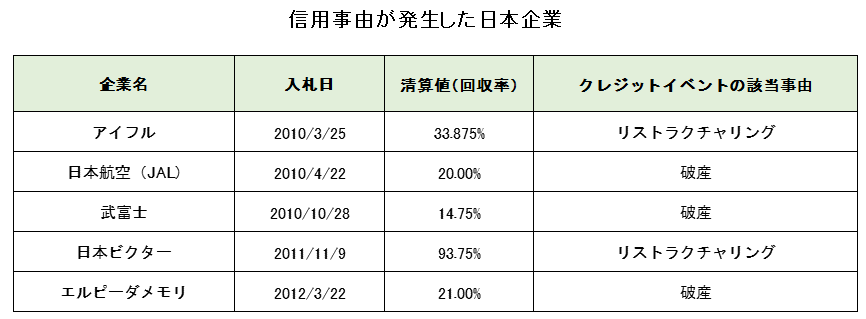

CDSの信用事由(クレジットイベント)とは

- 信用事由は国際スワップ・デリバティブ協会(ISDA)が規定しています。

- 破産

- 支払不履行

- リストラクチャリング(支払利息減免、元本削減、元利金支払い繰り延べなど)

- 一般的な債券では「破綻・支払不履行」がデフォルト事例となりますが、CDSは「リストラクチャリング」もデフォルト事例となります。この部分は社債と比較する上でクレジットリンク債のマイナスポイント(デメリット)となります。

- 過去にCDSの信用事由が発生した日本企業の例です。

- 上記のアイフルはISDA(国際スワップデリバティブ協会)による日本ではじめての入札例となりました。社債は期限の延長等の条件変更が行われましたが100%回収されたのに対し、CDSの回収率は33.875%と低水準となりました。アイフルのような「リストラクチャリング」の場合、普通社債が毀損しないにも関わらずクレジットリンク債は大きく毀損するケースもあるので注意が必要です。

- 日本企業のデフォルト一覧はこちらも参照:日本における社債のデフォルト事例一覧

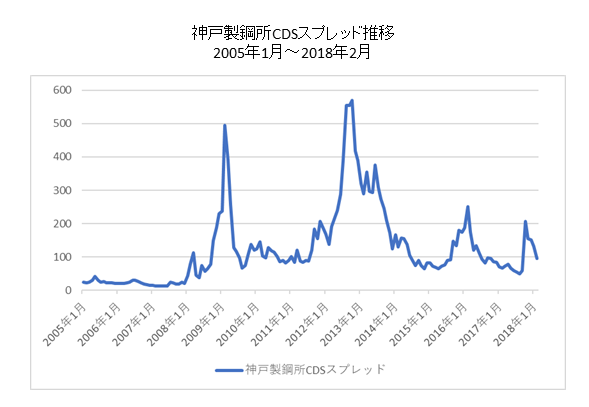

CDSの推移(神戸製鋼所の例)

下記は神戸製鋼所のCDSの実際の動きです。

- 上記のクレジットリンク債の発行事例の発効日である2010/12/13の神戸製鋼所のCDSスプレッドは85bps (0.85%)前後でした。

- 上記クレジットリンク債の上乗せ金利(スプレッド)は変動も固定も約0.5%となっています。

- 発行体である三菱UFJモルガンスタンレー証券のクレジットスプレッドは0.1%程度と考えられることから、0.85%-0.5%+0.1%=0.45%部分が発行コスト(証券会社の手数料等)ということになります。

- 期間5年であるため0.45%×5年=2.25%がトータルの発行コスト(証券会社の手数料等)となっている計算です。(少し取り過ぎだと感じますが)

- 上記チャートを見ると、リーマンショック後の2008年、国内景気低迷に中国景気減速懸念が重なった2012年、チャイナショック後の2016年、神戸製鋼の品質データ改ざん問題が明るみになった2017年はCDSスプレッドが大きく上昇しています。

- あまりにも変動が激しいタイミングではクレジットリンク債は組成できないこともありますが、スプレッドがワイドニングしたタイミングで組成すると条件の良いクレジットリンク債が組成できます。(もちろんデフォルトしないような銘柄であることが前提)

企業向けクレジット以外でクレジットリンク債が組成される例(イタリア・スペインなど)

イタリアやスペインは数年に1度、何らかの問題が発生して信用リスクが高まり、国債が売られ利回りが上昇します。

ただし、イタリア・スペインはユーロ圈第3位・4位の経済規模を誇り、デフォルトするリスクはそれほど高いわけではありません。

よって、イタリア国債・スペイン国債の購入を検討することになりますが、これらの国債は大半がユーロ建てです。

日本人の場合、ユーロ建て投資のニーズはそれ程高くなく「円建てかドル建てであれば投資したい」といったニーズが多く発生します。

そのニーズに応える為にクレジットリンク債を活用します。

円建てやドル建てでイタリア・スペインのスプレッドを享受できます。

ポイントは「タイミングを見て投資できる点」と「通貨を選べる点」です。

このイタリア・スペインのクレジットリンク債は定期的に活用できるタイミングがくるので覚えておいてください。

- 主要国のCDS推移はこちら:主要国のCDS推移(チャートと解説)

クレジットリンク債の良い点(メリット)

社債よりも高い利回り

- 社債に比べて、参照CDSのクレジットに債券発行会社(通常金融機関)のクレジットが上乗せされるので、同じ企業の社債(SB)よりも利回りが高くなります。

- 上記の例では神戸製鋼所の社債(SB)より、三菱UFJモルガンスタンレー証券のクレジットスプレッドが上乗せされるため利回りが高くなります。

機動的なタイミングで組成可能

- 機動的なタイミングで組成が可能です

- 社債(SB)が発行されないタイミングでも同様の経済効果を享受できます

発行通貨を選択できる

- 上記で紹介しているイタリア国債・スペイン国債のように、発行通貨を一般的に取引されているユーロ建てでなく、円建て・ドル建て等でクレジットリンク債を組成することができます。

クレジットリンク債のリスク(デメリット)

流動性が低い

- 基本的に売却できないと考えたほうが良いです(売却する場合相当悪い条件となる)

リストラクチャリングもデフォルト事由となる

- 社債は「破綻・支払不履行」がデフォルト事由となりますが、クレジットリンク債は「破綻・支払不履行・リストラクチャリング」がデフォルト事由となります。

- 上記、アイフルの例のように社債と比較して低い回収率となる可能性もあります。

- 特に債務が過剰な企業のクレジットリンク債を組成する際は注意が必要です。

小口化すると条件が悪化

- 最低ロットは1億円以上、できれば5億円~10億円以上がベストです。

- CDSは通常5億円or10億円単位で取引されるので、小口化すると取引コストが上がり利率が低下します。

関連ページ

代表的な仕組債をほぼ全て網羅しています!

仕組債の理解を深めるためのコンテンツです!