こちらのページでは「iシェアーズMSCIフロンティア100ETF(FM、1583)」を例に「フロンティア株式市場」について幅広い情報を掲載しています。

- 日本から買える代表的ETFの一覧はこちら:日本から買える代表的ETF / ETFで国際分散投資

iシェアーズMSCIフロンティア100ETF(FM、1583)の商品概要

運用会社

- ブラックロック

投資対象

- MSCIフロンティア・マーケット100インデックス(MSCI Frontier Markets 100 Index)

- フロンティア市場の浮動株調整後株式時価総額上位100銘柄に投資

商品上の特徴

- ETF(円建て及びドル建て)

- 東証上場:「証券コード:1583」

- 米国上場:「ティッカー:FM」

信託報酬

- 0.79%

フロンティア株式のポイント・メリット

フロンティア株式市場は高いポテンシャル

- MSCIインデックスの概念では「先進国」の下に「エマージング(新興国)」、さらにその下が「フロンティア」となっている

- 日本語では「未開拓の」という意味

- 経済規模は非常に小さいがその分、長期的に大きなポテンシャルがあると考えられる

- 以前より国としての安定化が進んでいることから、相対的に低い労働賃金などに注目した外国企業の進出機会が増加しており、それに伴いフロンティア諸国国内のインフラ投資も活発化している

- 経済成長率は相対的に高く、中間所得層の拡大傾向などから、今後のさらなる経済発展も期待される

- ボラティリティは高めであるが、長期投資におけるコア・アンド・サテライトのサテライト投資の一部として長期保有すると有効と考えられる

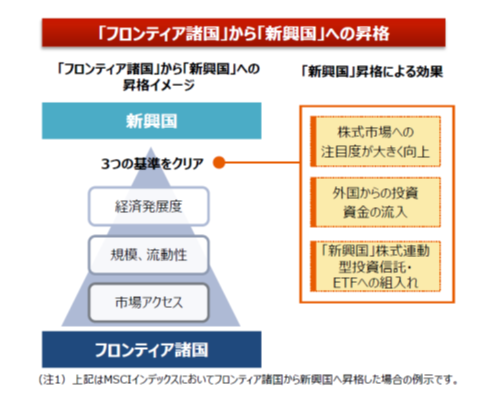

フロンティアから新興国(エマージング)への昇格

- MSCIインデックスにおいてフロンティアから新興国(エマージング)への昇格が発表されると、当該国の株式市場が大きく上昇することが多く、フロンティア市場への投資の魅力の1つとなっている(イメージとしては東証2部指数などと同様で、指数を引っ張り上げる効果を発揮する)

- 逆に新興国(エマージング)からフロンティアに降格される国もあるが、この場合は発表後に株式は売られ、安くなった状態でフロンティア指数に組み入れられるのでこれもプラス要因となる事が多い

- 2017年5月にパキスタン、2019年5月にアルゼンチンがフロンティア市場から新興国(エマージング)市場への昇格が発表された

- ちなみにパキスタンは2008年、アルゼンチンは2009年に新興国(エマージング)市場からフロンティア市場に降格していた

投資対象国

- 組入上位国:クウェート、ベトナム、モロッコ、ナイジェリア、ケニア、ルーマニア、バーレーン、バングラデシュ、オマーン、カザフスタン

- 業種は金融が約40%〜50%と圧倒的に多くなっている。次いで通信が15%前後。

- 2019年時点で21ヶ国が対象(西アフリカ経済通貨連合を含む)

- 対象国の地域はアジア・アフリカ・ヨーロッパ・中東とグローバルに分散されている

- 「iシェアーズMSCIフロンティア100ETF」の最新の国別構成比率や組入れ銘柄一覧はこちらを参照:iシェアーズMSCIフロンティア100ETF(ブラックロック社サイト)

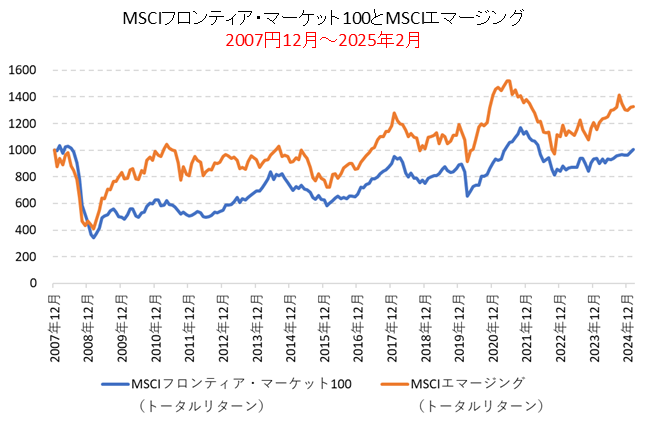

MSCIフロンティア・マーケット100指数とMSCIエマージング・マーケット指数の比較チャート【2013年以降はフロンティアが優位】

長期チャートと短期チャートを掲載します。

MSCIフロンティア・マーケット100指数とMSCIエマージング・マーケット指数の長期チャート

- 2007年12月からの長期推移ではMSCIエマージング・マーケット指数のパフォーマンスが相対的に高くなっている

- 2008年のリーマンショック後は共に短期間で50%以上の下落となった

- その後のリバウンド局面ではMSCIエマージング・マーケット指数の方が早期に回復したことで、MSCIフロンティア・マーケット100指数のパフォーマンスは劣後している

- ただし、2013年以降でみると、MSCIフロンティア・マーケット100指数の方がMSCIエマージング・マーケット指数を上回るパフォーマンスとなっている(下記チャート参照)

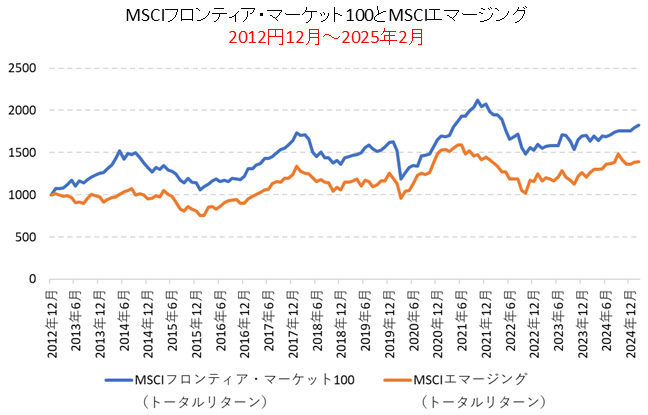

MSCIフロンティア・マーケット100指数とMSCIエマージングマーケット指数の短期チャート

- 一瞬、上段の長期チャートと同じように見えるが、MSCIフロンティア・マーケット100指数とMSCIエマージング・マーケット指数が上下逆になっている

- つまり、マーケット環境によってMSCIフロンティア・マーケット100の方がパフォーマンスが良くなったり、MSCIエマージング・マーケット指数の方がパフォーマンスが良くなったりする

- 総合的にみるとMSCIフロンティア・マーケット100指数とMSCIエマージング・マーケット指数は方向性は同じような動きとなるがMSCIフロンティア・マーケット100指数の方がややボラティリティが大きいと言える

- また、局面によっては相関性が低い場合もあることから、MSCIフロンティア・マーケット100指数とMSCIエマージング・マーケット指数を共に保有することで分散効果が期待できる

- MSCIワールド(先進国)とMSCIエマージング(新興国)の価格・PER・PBRの比較チャートはこちらを参照:先進国株式と新興国株式の予想PER・実績PBR推移

フロンティア株式のリスク・デメリット

高いボラティリティ

- フロンティア株式市場は市場規模が小さく、流動性も劣ることからボラティリティ(変動率)は高くなる

- 投資先企業の規模は先進国の企業と比較するとかなり小さいため、業績のボラティリティ(変動率)も高くなる

- 金融市場でショックが起きた場合は下落率が大きくなる可能性がある

情報が少ない

- フロンティア株式市場は情報が少なく、個別銘柄となると日本ではほぼ情報の入手が不可能

- 投資するうえでの判断材料は少なくなるので、そういう点ではETFが向いているとも言える

投資対象が同じ投信(類似ファンド)

グローイング・フロンティア株式ファンド

- 実質的な運用者:Tロウ・プライス(委託会社:三井住友アセットマネジメント)

- 投資対象国はMSCIフロンティアインデックスよりも広く、MSCIで先進国・新興国にいずれも入らない国すべてを投資対象とする

- フロンティア市場は個別企業の銘柄選択が重要との観点から、Tロウ・プライスのフロンティア市場における銘柄のリサーチカを売りとしており、インデックス対比で高いパフォーマンスを維持している