こちらのページでは「コーラブル債」について事例を交えながらポイントを詳細に解説しています。

コーラブル債は満期前に繰り上げ償還する権利を発行体に付与する代わりに利回りが高くなる債券です。

「期限前償還条項付債券」とも呼ばれます。

コーラブル(callable)とは「コールできる」という意味で、例えば「満期は20年の債券だが、マーケット金利が低下した時などに5年で期限前償還できる」というような債券です。

そのため、コーラブル債の保有者(投資家)から見た場合、有利な状況(金利が低下)になった場合は早期に償還され、不利な状況(金利が上昇)になった場合は満期まで償還されないことになります。その分、相対的に利回りが高くなります。

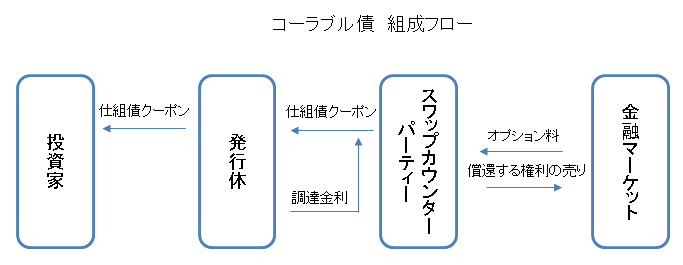

下記ではコーラブル債の発行事例を使って、ポイントやメリット・デメリットを掲載しておりますので参考にしてください。

コーラブル債の発行事例

債券タイプ

- 仕組債

通貨

- 円(額面100円)

対象アセット(インデックス)

- コール条項(早期償還条項)のオプションを売却(発行体に償還する権利を付与する)

条件例

下記は一般的な(ステップアップ型)コーラブル債の参考例です。(具体的な発行事例は下段に掲載しています)

- 期間:20年

- クーポン:

- 1-5年:1.0%

- 6-10年:1.5%

- 11-15年:2.0%

- 16-20年:2.5%

- 発行後1年以降、6ヶ月毎の利払い日に発行体がコールし償還する権利があります。(バミューダン・コーラブル)

- 発行体に早期償還するオプションを売却することにより、そのオプション料をクーポンに充当することで利回りアップしています。

- クーポンは期間中一定のパターンと上記のようなステップアップ型があります。

- コール条項の種類

- ヨーロピアン・コーラブル(ワンタイムコール):償還日までに1回のみのコール条項

- バミューダン・コーラブル:利払いごとなど複数回の期限前償還日を設けたコール条項(マルチコーラブルとも呼ばれる)

- コール条項はノンコール期間を短くするほど利回り向上に貢献します。

- また、ヨーロピアン・コーラブルよりバミューダン・コーラブルの方が発行体にとって有利になることからバミューダン・コーラブルの方が利回りは高くなります。

- ちなみにバミューダンとはバミューダ諸島がアメリカとヨーロッパの中間に位置するところからきています。オプションの世界でアメリカンと言えば期間中いつでも行使可能、ヨーロピアンといえばオプション期間の満期日のみ行使可能、バミューダンはその中間の複数回行使可能となります。

コーラブル債の良い点(メリット)

元本割れリスクが低い

- 発行体の信用リスクを除けば、元本割れリスクはありません。(途中売却する場合は元本割れリスクがあります)

- マーケット金利が上昇して早期償還されず相対的に低利回りの運用となっても、元本割れはありません。

- よって、為替や株式等のマーケットリスクを取れない投資家には利回りアップの数少ない手段となります。

預金・国債などと比較して相対的に高金利

- コールオプション(早期償還条項)の売却により利回りアップに貢献します。

- マーケット金利が上昇した場合に低金利の運用が長期化するリスクと、マーケット金利が低下した場合に早期で償還してしまうリスクを受ける代わりに、通常の債券より高い利回りを享受することができる仕組みです。

コーラブル債のリスク(デメリット)

再投資ができないリスク、長期の低金利運用となるリスク

- 金利低下により期限前償還の可能性が高まります。期限前償還されるということは金利が低下しているということであり、再度同じ利回りで同様の商品には投資できません。例えば期間10年のコーラブル債に投資して、10年国債より良い条件で投資できたと思っていても、市中金利が低下した結果、2年で償還してしまうことが発生します。その時に再度コーラブル債に投資しようと思っても市中金利が低下した分だけ、前回よりも条件が悪くなってしまいます。その結果、最初からコーラブル債より国債に投資していた方が良かったということになるリスクがあります。

- 逆に金利上昇局面では、発行体の立場で考えた場合、現状の低クーポンでの調達が有利になるため償還されにくくなります。つまり、投資家は市場金利より低いクーポンでの運用が長期化してしまうリスクがあるということになります。(このリスクに対応するために、上記例のようにクーポンがステップアップしていく条件にして償還されやすくすることが多くなります)

- 金利が大幅に上昇した場合はコーラブル債ではなく、最初から預金や国債に投資していた方が良かったということになる可能性があります。

- 過去、日本は長期に渡り金利低下局面が続いていたことから、コーラブル債は早期で償還されるケースが一般的でした。しかし、今後、日本の金利が上昇トレンドになった場合、コーラブル債は償還されにくくなると想定されるので注意が必要です。現在の日本の環境では想定しにくいかもしれませんが、大幅な金利上昇には注意が必要です。

コーラブル債の具体的発行事例

過去に実際に発行されたコーラブル債の条件です。

バークレイズ・バンク・ピーエルシー 円建てコーラブル債【2019年12月発行】

- 通貨:円建て

- 利率:0.28%

- 格付:A2(Moody's)、A(S&P)、A(R&I)

- 発行日:2019年12月16日

- 償還日:2026年12月17日

- 期限前償還:2020年12月17日以降、発行体の任意で期限前償還が可能

クレディ・アグリコル 米ドル建てコーラブル債【2015年6月発行】

- 通貨:米ドル建て

- 利率:2.30%

- 格付:A2(Moody's)、A(S&P)、A(フィッチ)

- 発行日:2015年6月4日

- 償還日:2022年6月2日

- 期限前償還:2016年6月2日以降の各利払い日(年2回)に発行体の任意で期限前償還が可能

コーラブル債の逆バージョンであるプッタブル債という仕組債も存在する

あまり発行事例はありませんが「プッタブル債」という仕組債も存在します。

仕組みはコーラブル債の逆で、満期前に繰り上げ償還する権利を投資家が保有します。

その為、金利が上昇すると早期に償還され、金利が低下すると満期まで償還がされない形となります。

投資家がオプションを保有している為、利回りは通常の債券より低くなります。(これもコーラブル債の逆となります)

コーラブル債の関連ページ

代表的な仕組債をほぼ全て網羅しています!

仕組債の理解を深めるためのコンテンツです!