法人の事業保険を活用した節税(正確には「利益の繰り延べ」)には昔から一定のニーズがあります。

以前は「保険料100%全額損金・5年程度で返礼率100%超え」という夢のような商品も存在しました。

しかし、度重なる税制改正により、現在では法人が保険を活用して節税を行う(利益を繰り延べる)事はほとんど無意味になっています。

下記では法人向けの節税(利益の繰り延べ)商品として代表的な「逓増定期保険」を例に解説します。

逓増定期保険とは

逓増定期保険とは保険期間の後半に保険金額が大きく上昇する保険です。

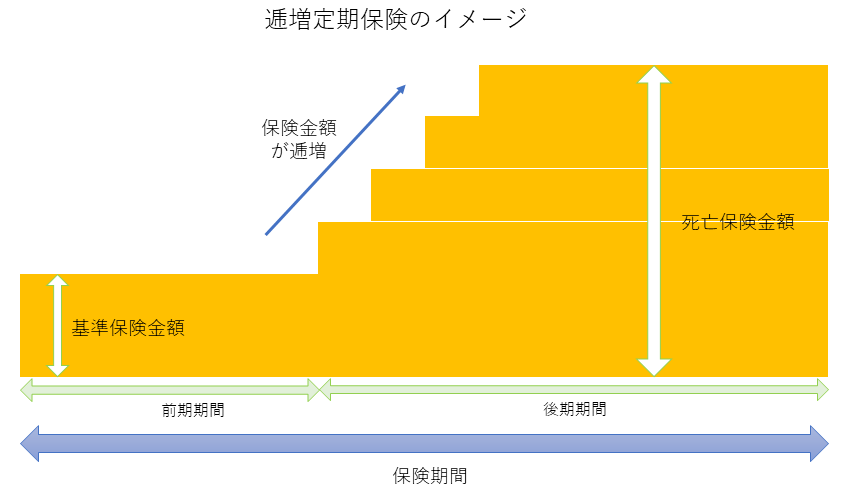

逓増定期保険のイメージ図です。

保険期間が前期期間と後期期間に分かれており、後期期間に保険金額が大きく上昇します。

逓増定期保険の損金計上ルールは4パターン

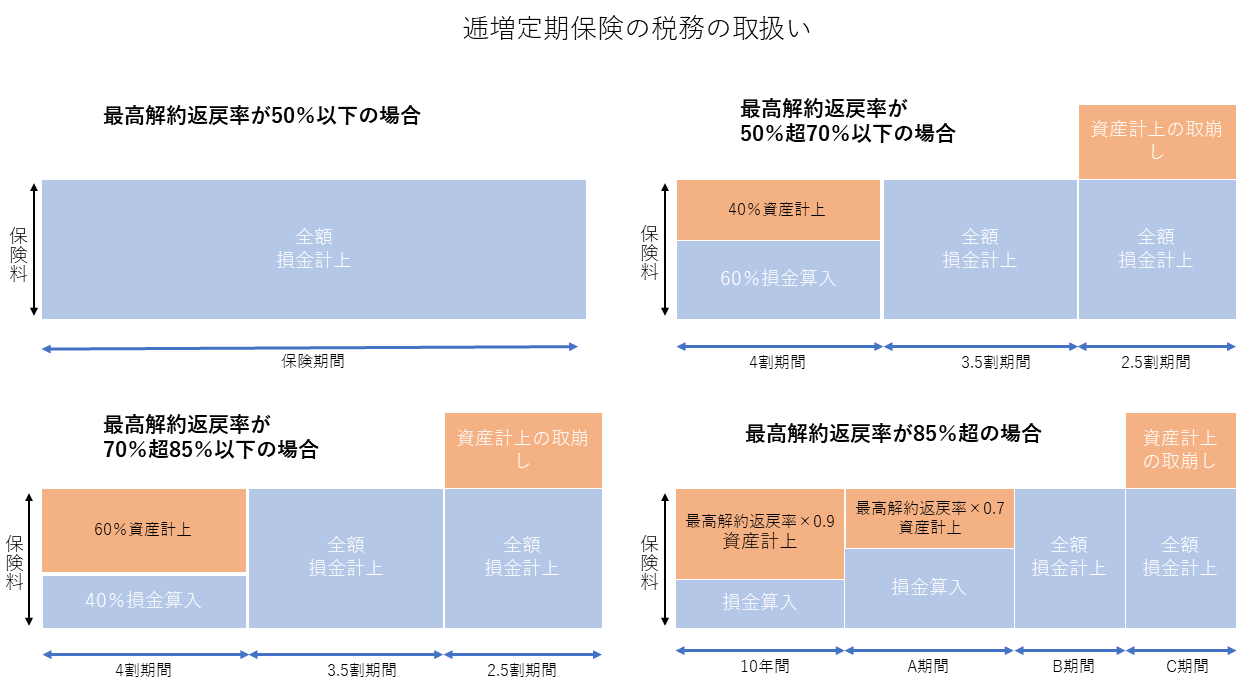

2019年の税制改正により、定期保険(医療保険等も含む)の損金計上ルールは最高解約返戻率の水準に応じた4パターンとなりました。

それまでと比較して条件が大きく悪化しました。

※「最高解約返戻率が85%の場合」のA期間・B期間・C期間の説明

- A期間:次のいずれかの長い方まで

- 最高解約返戻率となる期間まで

- 年換算保険料相当額に対する解約返戻金の年間増加割合が70%超となる時まで

- B期間:解約返戻金が最高額になるまで

- C期間:残りの期間

逓増定期保険の契約例から節税(利益の繰り延べ)効果を確認

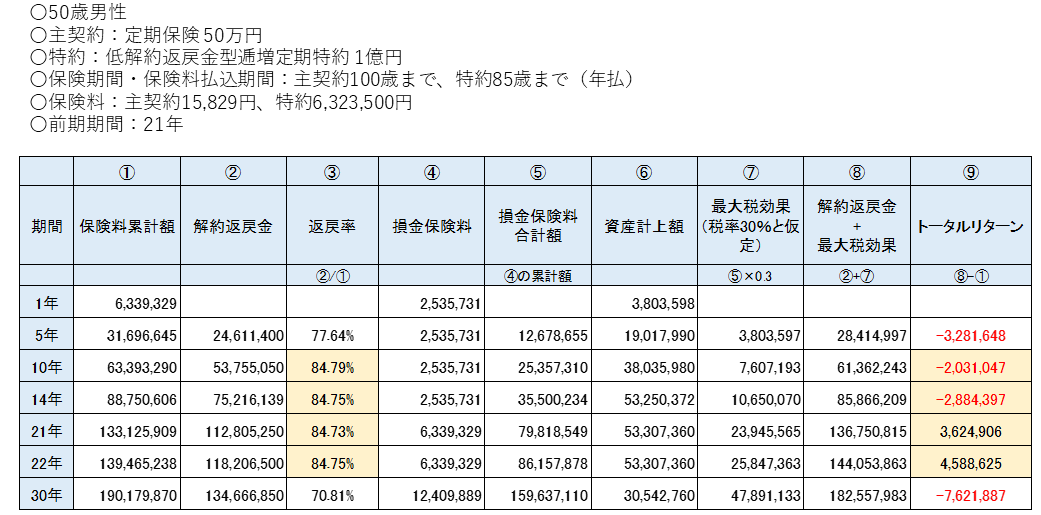

A社のパンフレットに掲載されていた事例を紹介します。

最高解約返戻率が約84.79%ですので、損金計上は『最高解約返戻率70%超85%未満』のパターンになります。

この例では解約返礼率のピークが10年目から22年目までほぼ同水準となり、解約のタイミングは比較的自由度が高くなっています。

解約時にそれまで損金計上した金額(損金計上累計額)は益金として計上されます。

この益金は何らかの損失と相殺できないと保険を使って利益の繰り延べをした意味がなくなります。

上記の「最大税効果」は全ての益金を損失と相殺できたと仮定した数字です。法人税率を30%と仮定して計算しています。

例えば21年目に解約した場合、解約返戻金(112,805,250円)と繰り延べた利益の節税効果(23,945,565円)で、保険料累計額(133,125,909円)に対し、+3,624,906円のリターンとなります。

21年間で2.7%のプラス(年率利回りは0.1%程度)と保険金1億円の保証を21年間契約できたことになります。

他にも様々な条件(異なる年齢等)でシミュレーションしてみましたが、概ね同じような結果になりました。

国税庁がわざわざ、最高解約返礼率に応じで4パターンのルールにしたのは、いかなる場合でも、解約返戻金と税効果の合計が保険料累計額から大きく増えないようにしたものと思われます。

21年も期間をかけて利回り0.1%と1億円の保証です。

しかも、保険料支払い期間中に赤字の年があれば繰り延べ効果は低下しますし、解約時に全ての益金を相殺できない場合も効果が低下します。

全ての条件が想定通り進んだうえで『21年で利回り0.1%と1億円の保証』です。

もちろん死亡保証が必要であれば全く無意味ではありません。

1億円の定期保険を契約すれば、50歳男性で20年間なら年間70万円程度です。

21年で考えると保険料累計約1500万円の定期保険に加入できた上で、利回りが0.1 %なら悪くないとも言えます。

また、取引先との関係で大きな利益を出したくない(値下げ要請されるから)等の特別なニーズがあるケースもありますので、そのような場合には保険を活用した利益の繰り延べは契約する意義があるといえます。

ただし、いずれにしても法人が契約する事業保険に大きな『節税効果』は期待できないことは理解いただけると思います。

そういう意味では上記の4パターンのルールは大きく特もなく損もしない、よく考えられた税制ルールだと思います。

保険以外を活用した法人の節税(利益の繰り延べ)に関してはこちらも参考にしてください!

- オペリース(航空機・船舶等):オペレーティングリース(JOL)を活用した節税

- 米国不動産:米国中古住宅の加速度償却を活用した節税(利益の繰り延べ)

- 保険・JOL・米国不動産の比較:法人の節税(利益の繰り延べ)商品をまとめて紹介【保険・JOL・米国不動産】