PER(株価収益率)とPBR(株価純資産倍率)は株価の割高割安を判断するバリュエーション指標として最も基本的なデータです。

株価の水準を判断する際によく活用されていますが、過去の推移を把握していない人が意外と多いと感じます。

本来は過去の推移やトレンドを把握したうえで、現在のPER・PBRの水準が割安なのか割高なのかを分析する必要があります。

こちらのページでは「TOPIXとS&P500の予想PERと実績PBRの推移」を掲載しますので、株価の分析に活用して頂ければと思います。

通常、金融マーケットではPERは予想ベース、PBRは実績ベースのデータを使用することが一般的となっています。

また、PERやPBRはデータの算出主体によって若干数値が異なるケースがあります。こちらのページでは全てbloombergのデータを元に作成しています。

そして、日米共にできるだけ偏りがなく株式市場全体の水準を判断するために、日経平均とNYダウではなく、TOPIXとS&P500を採用しました。

- 先進国と新興国のPER・PBRについてはこちらを参照:先進国株式と新興国株式の予想PER・実績PBR推移

日本株(TOPIX)の予想PER・実績PBR推移

日本株(TOPIX)の予想PER推移

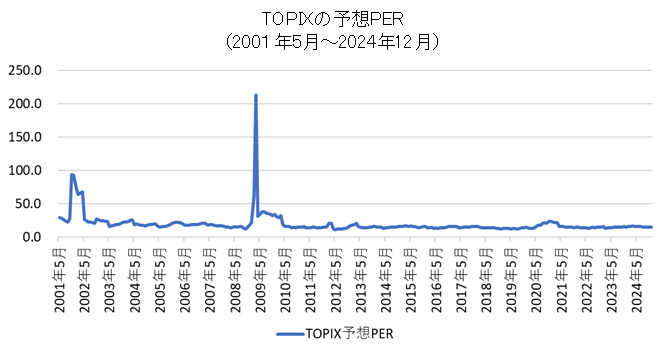

まず、2001年5月からのTOPIXの予想PERのチャートです。

ITバブル崩壊後の2001年とリーマンショック直後の2009年は大幅減益や赤字になった企業も多く、TOPIXベースの予想PERでも100倍や200倍など極端に上昇しました。

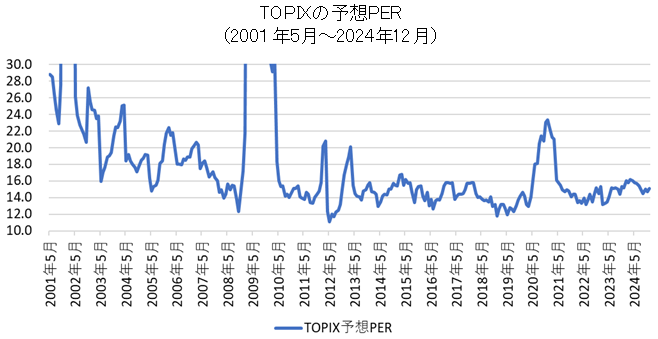

上記のチャートは少し見にくいのでスケールを拡大したものがこちらです。

(PER30倍以下の部分のみ表示しています)

日本株のPERは元々世界的に見て高い水準が続いていました。

以前は「企業同士の持ち合いが発行済み株式数の半分以上を占めており、流動する株数が少ないのでPERは高くても妥当」といった説明をする人も多くいました。

2000年代以降になると、持ち合いが解消され、外国人投資家の比率が高まったことでPERは他の先進国と同レベルとなっています。

1990年には日本株全体の5%未満しか保有していなかった外国人投資家は2010年代には日本株の1/3を保有するまでになっています。

一方、銀行・生損保は合計で1/3保有していたのが、7%~8%まで低下しています。

- 日本株の部門別保有比率の変化はこちらを参照してください:一目で分かる日本株の部門別売買状況と保有状況(長期推移)

今後、日本株のPERを分析する上では、PERが他の先進国並みの水準となった2010年以降のデータが参考になると思われます。

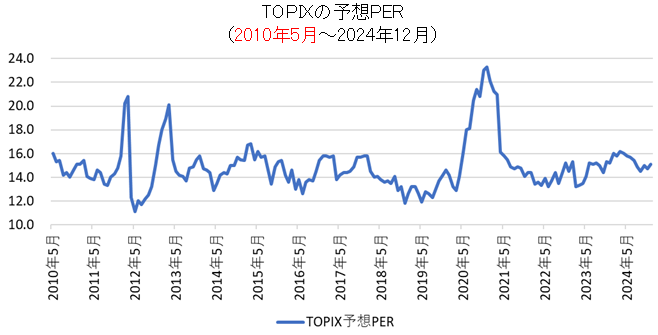

2010年以降の日本株の予想PERのチャートです。

日本株の予想PERは欧米並みの水準となった2010年以降では、11倍〜23倍の範囲で推移してきました。(月次データベース)

しかし、例外的な時期を除くと多くの期間で12倍〜16倍のレンジで推移しています。

よって、TOPIXベースの予想PERで12倍に近づいた水準は割安と判断して良さそうです。

逆に16倍を超える水準になった場合はやや注意が必要です。

ただし、利益成長率が高い時期はPERが高いことはある意味当たり前とも言えます。

そのようなケースでは「PEGレシオ」も併せて分析することをお勧めします。

PEGレシオ(Price Earnings Growth Ratio)は予想PERをEPS(1株当たり利益)成長率で割って算出されます。

- PEGレシオ=予想PER / EPS成長率

一般的にはPGEレシオが1倍を下回れば割安と言われます。

そのため、TOPIXの予想PERが16倍でもEPS成長率が16%以上であれば割高ではないということになります。

日本株(TOPIX)のPBR推移

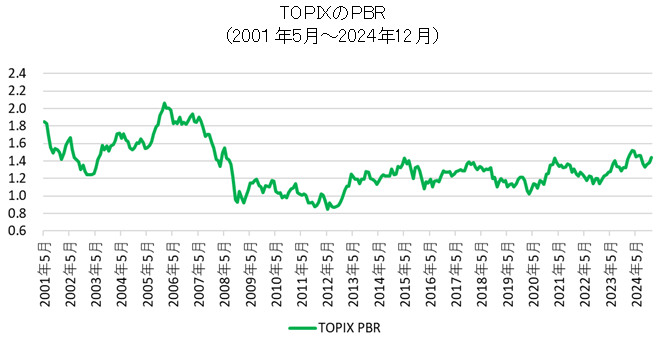

次にTOPIXの実績PBRのチャートを掲載します。(2001年5月からのデータです)

リーマンショック後の2008年〜2012年はTOPIXベースのPBRが1倍割れとなっています。

さすがに指数ベースでPBR1倍割れは割安です。

ただし、PBR1倍割れは滅多に発生しないので、通常のマーケットでは1.2倍を下回れば割安と言えそうです。

ITバブル崩壊後で最も日本株が低迷した2003年でもTOPIXベースのPBR1倍割れは発生していません。

TOPIXベースのPBR1倍割れが恒常的に発生したのは「リーマンショック後の2008年~アベノミクス前の2012年」のみです。

ちなみに2011年12月末は東証上場の全銘柄のうち約7割前後が PBR1倍割れとなりました。

2001年〜2019年においては日次ベースのデータでも2008年〜2012年を除くとPBR1倍割れは2016年2月12日の0.9988倍のみとなっています。(四捨五入すると1倍になりますが)

そう考えると、TOPIXや日経平均などの指数ベースでPBR1.2倍割れは割安、PBR1.0倍割れは大きなチャンスと言えそうです。

一方、上記のチャートではTOPIXベースのPBRが1.5倍を超えると割高、2倍を超えると超割高と言えそうです。

ただし、ROEが高まればPBRも高まります。

PBRとROEの関係は下記の式で表されます。

- PBR=PER×ROE

同じPERでもROEが高いとPBRも高くなります。

今後、日本でもROE経営が浸透し、ROEが高まった場合はPBRの水準がこれまでより高くても割高と言えない可能性がありますので覚えておいてください。(当ページの下段に掲載していますがROEが高い米国株はPBRが日本より高く推移しています)

- 日本株(日経平均)の長期推移はこちらを参照:日経平均株価の長期推移(チャート・変動要因)/ドル円レートとの比較チャート

米国株(S&P500)の予想PER・実績PBR推移

米国株(S&P500)の予想PER推移

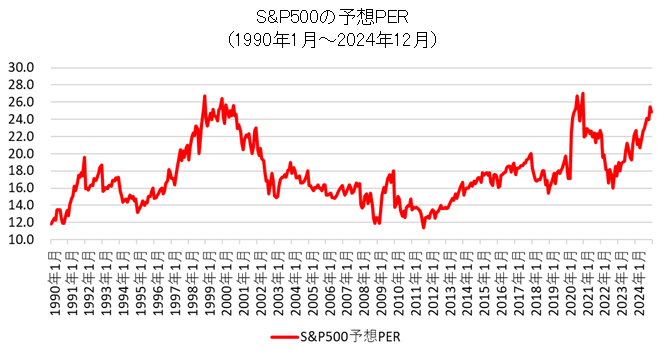

S&P500指数の予想PERのチャートです。

1990年以降の予想PERの平均値は16倍~17倍程度です。

予想PERが14倍を下回る水準は割安と言えます。

予想PERが20倍を超える水準は流石に注意が必要と言えそうです。

米国株(S&P500)のPBR推移

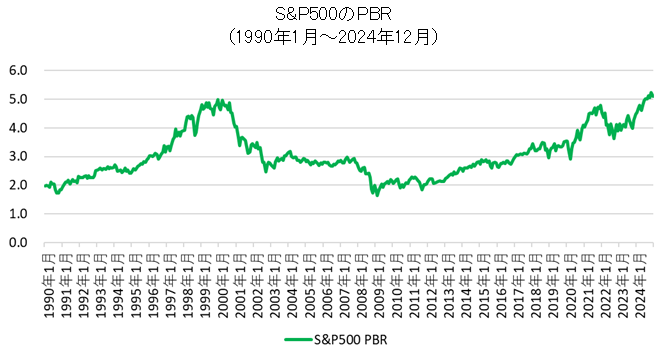

次にS&P500の実績PBRのチャートです。

米国株は歴史的にPBRが高く、日本のように指数ベースで1倍割れのような水準になることはありません。

ROE経営が浸透しており、余計な資本を持たないで利益の最大化を目指すことからこのような違いが発生しています。

日本株より米国株の方が恒常的にROEがかなり高いので、結果としてPBRも高く推移してます。(PBR=PER×ROE)

米国株(S&P500)の場合はPBR2倍でも割安な水準です。

上記に掲載している通り、日本株(TOPIX)の場合はPBR1.5倍で割高、PBR2倍で超割高です。

アベノミクスにより日本でもROE経営が浸透してきましたが、これが進むと日本株も米国株のようにPBRの水準が高くなる可能性があります。

米国のPBRは月次データでは1999年12月末の4.99倍が長らく最高値となっていましたが、2024年に更新し2024年11月には5.24倍まで上昇しました。

- 米国株の長期推移はこちらを参照:米国株(S&P500)長期推移(チャート・変動要因) / 30%以上の暴落は過去8回