こちらのページではカバードコール型ETFの代表格「QYLD」を使って「カバードコール戦略」が有効な投資手法であるか否かを検証しています。

「カバードコール戦略」はコールオプションを売却することで高いインカム収入(オプションプレミアム)を得ることができる戦略です。

カバードコール戦略は「危険」「必ず損をする」等悪く言われることが多い印象ですが、下記をご覧ください。

QYLD(ETF)の概要

今回、カバードコール戦略の検証で使う「QYLD」の正式名称は「グローバルX NASDAQ100・カバード・コールETF」です。

運用会社は「グローバルX社」です。

運用手法は商品名の通り、ナスダック100指数を対象にした「カバードコール戦略」です。

ナスダック100指数を保有しながら、同金額のコールオプションを売却します。

- オプション取引についての詳細はこちらを参照:オプション取引についての分かりやすくて詳しい説明

具体的には、保有するナスダック100指数と同金額の「1ヶ月物アット・ザ・マネーのコールオプション」を売却し、毎月更新します。

【QYLDの具体的投資手法】

- 投資対象①:ナスダック100指数

- 投資対象②:上記①と同金額の「ナスダック100指数の1ヶ月物アット・ザ・マネー・コールオプション」を売却(これを毎月更新)

この手法をみて、お分かりになる方も多いと思いますが、ナスダック100指数が上昇した場合でも、その上昇率の大部分を放棄する代わりに、高いインカム収入を得る戦略となります。

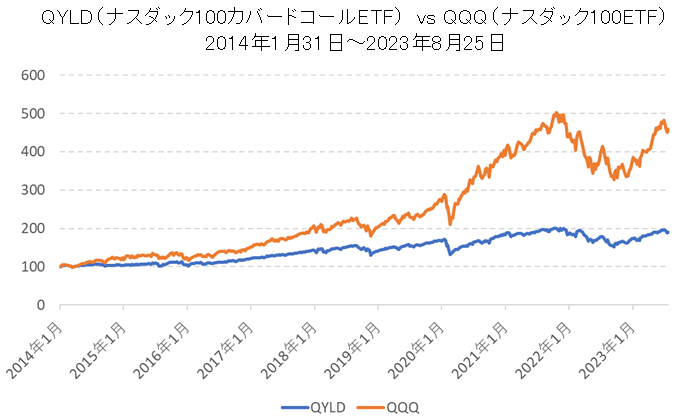

下記は「QYLD」と代表的なナスダック100指数ETF「QQQ」の比較チャートです。

QYLD(ナスダック100カバードコールETF)とQQQ(ナスダック100ETF)の比較チャート

下記は全てトータルリターンのチャートです。

長期の右肩上がり相場でのQYLDとQQQの比較チャート

ナスダック100指数が長期的に大きく上昇した2014年1月~2023年8月の比較チャートです。

QQQ(ナスダック100ETF)が4.6倍になっているのに対して、QYLD(ナスダック100カバードコールETF)は1.9倍です。

当該期間ではナスダック100指数が大きく上昇したことから、カバードコールによりアップサイドを放棄したことが、指数と比較してQYLDがアンダーパフォームした要因となっています。

このように対象指数が大きく上昇するのであれば、カバードコールではなくシンプルにその指数に投資した方が良いパフォーマンスになります。

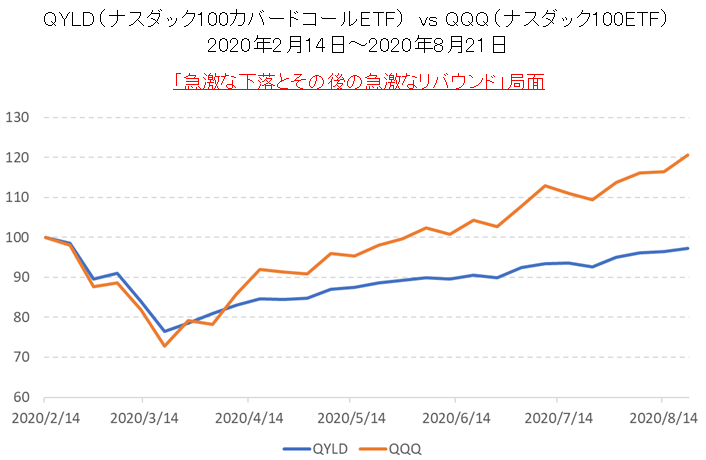

急激な下落とその後の急激なリバウンド時のQYLDとQQQの比較チャート

コロナショック前後を例に「急激な下落とその後の急激なリバウンド」時のQYLDとQQQを比較します。

2020年2月~2020年8月の比較チャートです。

コロナショック(2020年2月~3月)の特徴は「短期間での大きな下落率」です。

このように短期間で下落するときは、カバードコールによるインカム収入の割合が小さく、QYLDはQQQとほぼ同じ下落率となります。

その後、QQQは急激にリバウンドしていますが、QYLDはカバードコールによるアップサイド放棄の影響で戻りが相対的に鈍くなっています。

このように、「急激な下落とその後の急激なリバウンドの局面」では、カバードコール戦略が相対的にアンダーパフォームする可能性が高くなります。

次に少し時間をかけた下落とその後の時間をかけたリパウンドのケースです。

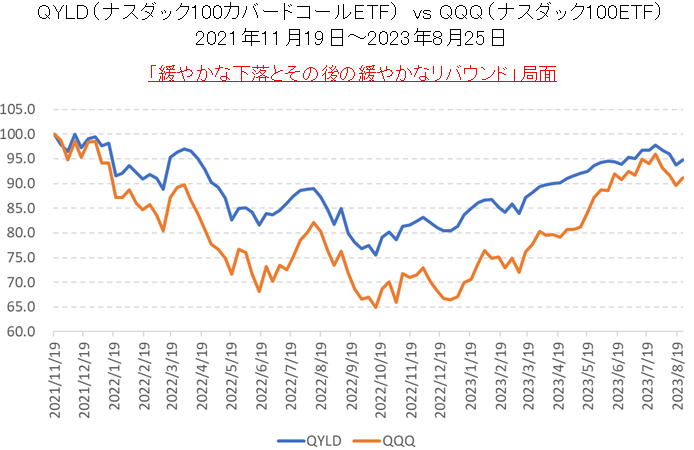

緩やかな下落とその後の緩やかなリバウンド時QYLDとQQQの比較チャート

こちらでは「緩やかな下落とその後の緩やかなリバウンド」時のQYLDとQQQを比較します。

2021年11月~2023年8月の比較チャートです。

上記のコロナショック時とは異なり、下落局面・上昇局面共に時間がかかっている分、カバードコールによるインカム収入(オプションプレミアム)の効果が表れています。

当初の下落局面において、QYLDはオプションプレイミアム分だけQQQより下落率が低くなっています。

その後の戻り局面ではQQQの上昇率ほどではありませんが、それでもトータルでは常にQQQを上回る形となっています。

これを見ると、「緩やかな下落とその後の緩やかなリバウンド」局面ではカバードコール戦略は有効ということになります。

カバードコール戦略についてのまとめ

- 「長期の右肩上がり」局面:カバードコール戦略はマイナスに寄与

- 「急激な下落とその後のリバウンド」局面:カバードコール戦略はマイナスに寄与

- 「緩やかな下落とその後の緩やかなリバウンド」局面:カバードコール戦略はプラスに寄与

トータルで見るとカバードコール戦略を積極的に採用する必要性はないという結論にならざるを得ません。

ただし、「ナスダック100ETFに長期投資したいが、インカム収入もほしい」というようなニーズがある場合は、一部をカバードコール戦略に投資することによって目的を達成することができます。