「IRR」は「Internal Rate of Return(内部収益率)」の頭文字をとったものです。

こちらのページでは一般的に理解が難しいと言われる「IRR(内部収益率)」について、計算例などを交えながら分かりやすく説明しています。

具体的なキャッシュフローを使った解説やExcel関数を使った計算方法なども掲載しています。

「IRR」を一言で分かりやすく説明すると『期中に受け取った資金を同じ利回りで再投資できるという前提での投資期間に応じた複利運用利回り』となります。

詳細は下記をご覧ください。

IRR(内部収益率)の分かりやすい定義

プライベートエクイティ(PE)ファンドや一部の不動産関連投資では、投資リターンを表す指標としてIRR(内部収益率)がよく使われます。

特に大口の資金を継続的に運用する年金基金などの機関投資家が好んで使用します。

IRR(内部収益率)の意味を調べると一般的には下記のような解説がされていると思います。

- 投資に対する将来のキャッシュフローの現在価値の累計額と投資額の現在価値の累計額が等しくなる場合の割引率

- 投資プロジェクトの正味現在価値(NPV)がゼロとなる割引率

分かっている人が見れば理解できるのでしょうが、普通は分かったようで分からない人が多いのではないでしょうか?

難しいことを分かり易く説明することは非常に難しいことです。

多少正確性を犠牲にすれば分かりやすくすることは簡単ですが、金融の世界で正確性を犠牲にすることはできません。

正確性を保ったうえで、IRR(内部収益率)を分かりやすく説明すると下記のような形となります。

「期中に受け取った資金を同じ利回りで再投資できるという前提での、投資期間に応じた複利運用利回り」

まだ分かりにくいでしょうか?

分かりやすく理解する為に下記でキャッシュフロー例を見ながら解説します。

3つの異なるキャッシュフローのIRRを計算【同じIRRでもトータルリターンが異なる】

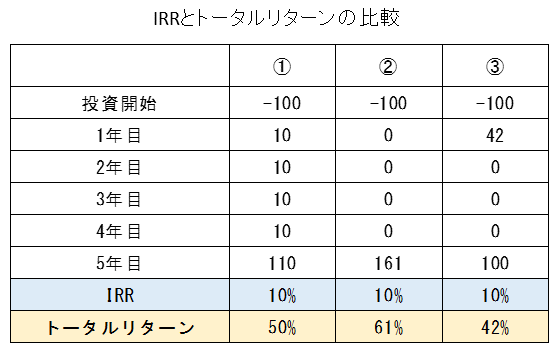

下記は3つのパターンのキャッシュフローにおける「IRR」と「トータルリターン」の比較です。

- ①は債券のキャッシュフローのイメージで毎年利息を受取り満期期に利息と元本を受取ります。

- ②はプライベートエクイティファンド(PEファンド)や不動産開発投資のイメージで期中の利息はなく、リターンは満期時のキャピタルゲインのみです。

- ③は実際このようなキャッシュフローの商品はないと思いますが、説明を分かりやすくするために掲載しています。

①②③ともにIRR(内部収益率)は全て10%です。

期間も全て5年です。

しかし、トータルリターンは①が+50%、②が+61%、③が+42%と全て異なります。

ここでのポイントはIRR(内部収益率)が全て10%にもかかわらず、トータルリターンが異なるということです。

IRR(内部収益率)の考え方として「投資した資金を早期に回収した場合、再投資ができるので価値が高い」と評価します。

よって、③はトータルリターンは低いですが早い時期に大きく回収できているのでIRR(内部収益率)イメージより高くなります。

逆に②は回収が遅くなる分、トータルリターンは高いですがIRR(内部収益率)はイメージより低くなります。(逆に言うと、IRRのイメージよりトータルリターンは高くなります)

③は期間5年でIRR10%にも関わらず、トータルリターンが+42%というのは違和感がある方もいると思います。

しかし、1年目の利息42の部分をその後4年間10%で複利運用(1.1×1.1×1.1×1.1)すると61となり、②と同じトータルリターンとなります。

同じように①の利息部分をそれぞれ残りの期間において10%複利で運用すると61となります。

よって、受け取った利息を10%で再投資できるという前提においては、①②③は全て+61%となります

これで、①②③が同じIRR(内部収益率)ということが理解できると思います。

また、10%を5年複利で運用すると+61%となります。

期間5年・IRR10%といった投資案件の場合、10%の5年複利が+61%ですので、期中に受取る資金も同じ10%で運用できるのであれば5年後に+61%となる投資案件となります。

冒頭に掲載したIRR(内部収益率)を正確に分かりやすく説明すると「期中に受け取った資金を同じ利回りで再投資できるという前提での、投資期間に応じた複利運用利回り」というのはご理解いただけるのではないでしょうか。

【参考】分かりにくいIRR(内部収益率)の定義を検証

ここは読み飛ばしていただいても結構です。(難しいと思われる方は下段の『EXCEL(エクセル)を使ったIRRの計算方法【IRR関数】』に進んでください)

IRR(内部収益率)を深く理解したい方はご覧ください。

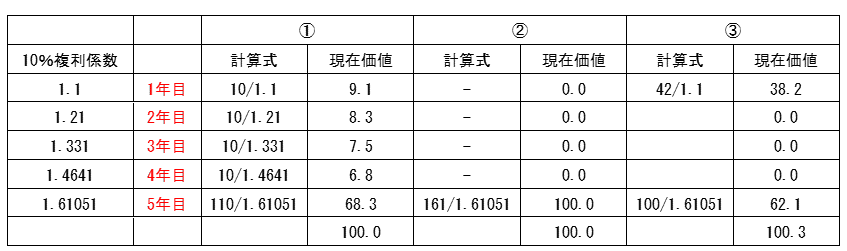

一番最初の方に記載した、IRR(内部収益率)の一般的な説明が正しいか事例で検証してみます。

分かりにくいIRR(内部収益率)の定義

- 投資に対する将来のキャッシュフローの現在価値の累計額と投資額の現在価値の累計額が等しくなる場合の割引率

- 投資プロジェクトの正味現在価値(NPV)がゼロとなる割引率

下記の表は①②③の各キャッシュフローを残存期間に応じた複利係数で割り引いています。

将来受け取れるキャッシュフローの現在価値を計算しています。

表を見ると分かるように①②③各キャッシュフローの現在価値の合計が当初投資した金額(100)と同じになっています。

(③は端数処理の問題で少しずれますが考え方はあっています)

上の分かりにくい定義もこのデータを見ると少し分かり易くなるのではないでしょうか。

EXCEL(エクセル)を使ったIRRの計算方法【IRR関数】

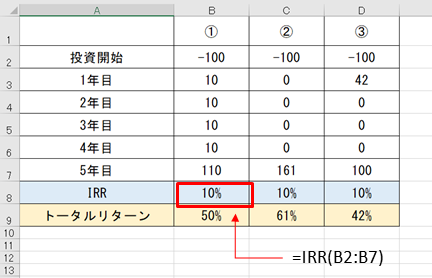

こちらではEXCELを使ってIRR(内部収益率)を算出する方法を掲載します。

IRR((内部収益率)はEXCELの関数を使うと非常に簡単に計算できます。

上記の表もEXCELの関数を使って作成していますので、これを例に掲載します。

その名の通りですが、「IRR関数」を使います。

上記のようにB8セルに「=IRR(B2:B7)」と入力すればB2~B7(投資開始~5年目まで)のIRR(内部収益率)が自動的に計算されます。

IRRについてのまとめ

IRR(内部収益率)を正確に分かりやすく表現すると「期中に受け取った資金を同じ利回りで再投資できるという前提での、投資期間に応じた複利運用利回り」となります。

IRR(内部収益率)が多く使われる事例としてはプライベートエクイティファンド(PEファンド)や不動産開発ファンドなどがあります。

投資をするうえで、シンプルなケースは上記表の①や②のパターンなります。

- ①は固定利付債のキャッシュフローです。

- ②は期中配当がないため、複利運用利回り(上記では5年・10%複利で計算式は1.1の5乗)と同じになります。

しかし、プライベートエクイティファンド(PEファンド)や不動産開発投資の場合は、キャピタルコール方式の場合も多く、その場合、1度に全ての資金を投資するわけではなく、順次案件が出てくる毎に投資を行います。

また、償還資金もバラバラに返ってきます。

このようにキャッシュフローが不規則なことからIRR(内部収益率)で表示されることが多くなります。

IRR(内部収益率)10%を目指すファンドであれば、「預けている資金が10%複利で運用されるよう目指す」と考えれば良いと思います。

いずれにしても、IRRは利益の大小だけでなく、投資期間も考慮して、その投資の効率性を判断することができる点が特徴となります。

- 直接利回りや最終利回りなどの説明はこちらを参照:利回りの種類(直接利回りには注意、期待リターンは最終利回りで確認すべき)

- 複利運用。複利計算についての説明はこちらを参照:複利運用・複利計算に関する役立つ知識