こちらのページでは「物価連動国債」と「ブレーク・イーブン・インフレ率」について解説しています。

日米の「ブレーク・イーブン・インフレ率(BEI)」「10年国債利回り」「10年物価連動国債(TIPS)利回り」の比較チャートも掲載していますので参考にしてください。

ちなみに勘違いしている人も多いのですが、物価連動国債は「通常の国債の金利が受け取れ、インフレになった分だけ金利が増える」という夢の商品ではありませんので注意してください。

例えば10年物の場合、現在予想されているインフレ率が10年続いた場合、10年利付国債と同じ利回りになるだけです。

詳細は下記をご覧ください。

物価連動国債とブレーク・イーブン・インフレ率(BEI)

物価連動国債(インフレ連動国債)とは?

物価連動国債とはインフレ率の上昇に合わせて元本(額面)が増加する債券です。

元本(額面)の増加に連動して利金も増加します。

クーポンは発行時に決定されますが、インフレにより元本(額面)が増加することで、受け取れる利金も増加します。

米国の物価連動国債は「TIPS(Treasury Inflation-Protected Securities)」と呼ばれています。

- 物価連動国債の商品性はこちらで詳しく解説しています:物価連動国債の商品性

ブレーク・イーブン・インフレ率(BEI)とは?

ブレーク・イーブン・インフレ率(BEI)とは「同じ残存期間の物価連動国債と通常の国債に投資する際、両者の利回りが等しくなる(break even)ようなインフレ率」のことを指します。

例えば残存10年であれば、米国10年国債の利回りと米国10年物価連動国債の差がブレーク・イーブン・インフレ率(BEI)となります。

- 10年ブレーク・イーブン・インフレ率(BEI)=米国10年国債利回り-米国10年物価連動国債(TIPS)利回り

今、米国10年物価連動国債を購入して、現在のブレーク・イーブン・インフレ率(BEI)が10年続いた場合、米国10年国債を購入したのと同じ利回りになります。

よって、ブレーク・イーブン・インフレ率(BEI)を違う言い方で表すと、「現在マーケットが予測している将来の平均物価変動率」とも言えます。

10年債の場合、「現在マーケットが予測している今後10年間の平均インフレ率」と言えます。

物価連動国債利回り【実質金利】とブレーク・イーブン・インフレ率(BEI)【インフレ率】の関係

一般的に金利とインフレ率の関係は下記のような計算式になります。

- 実質金利=名目金利-インフレ率

これを物価連動国債利回りとブレーク・イーブン・インフレ率(BEI)の関係に当てはめると下記のような計算式になります。

- 物価連動国債利回り【実質金利】=国債利回り【名目金利】-ブレーク・イーブン・インフレ率(BEI)【インフレ率】

- 【実質金利=名目金利-インフレ率】

物価連動国債利回りはいわゆる「実質金利」の1つになります。

実質金利については使用する金利やインフレ率によりいくつかの種類が存在しますが、物価連動国債利回りは「現在市場が予想するインフレ率に基づく実質金利」となります。(他には「短期金利-CPI」などを実質金利として使用することもあります)

- 実質金利は為替レートにも大きく影響を与えます:為替レートの予想・分析は実質金利差・購買力平価を活用

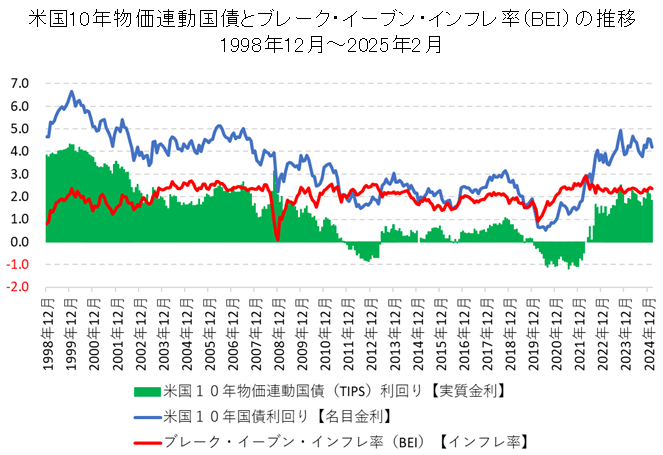

次に米国と日本の実際の「ブレーク・イーブン・インフレ率(BEI)」と「10年物価連動国債利回り」の比較チャートを紹介します。

物価連動国債利回りとブレーク・イーブン・インフレ率(BEI)の推移【米国・日本】

物価連動国債利回りとBEIの推移【米国10年】

「ブレーク・イーブン・インフレ率(BEI)」「米国10年国債利回り」「米国10年物価連動国債(TIPS)利回り」の比較チャートです。

- 米国10年物価連動国債(TIPS)利回り=米国10年国債利回り-ブレーク・イーブン・インフレ率(BEI)

- 【実質金利=名目金利-インフレ率】

「米国10年物価連動国債(TIPS)利回り」を見るとマイナス圏で推移しているケースも多くあることが分かります。

これを見ることで「物価連動国債(TIPS)」はインフレが発生しないと固定利付債より利回りが劣後することが分かります。

また、米国の「ブレーク・イーブン・インフレ率(BEI)」は多くの期間でインフレ目標である2%前後で推移しています。

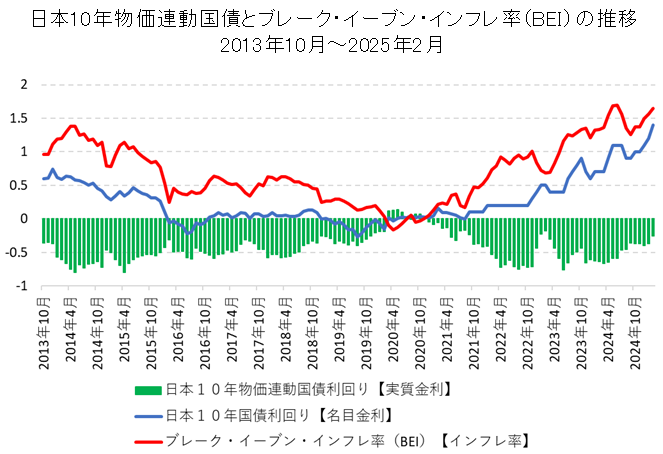

次に日本の物価連動国債利回りとブレーク・イーブン・インフレ率(BEI)の推移です。

物価連動国債利回りとBEIの推移【日本10年】

「ブレーク・イーブン・インフレ率(BEI)」「日本10年国債利回り」「日本10年物価連動国債利回り」の比較チャートです。

- 日本10年物価連動国債利回り=日本10年国債利回り-ブレーク・イーブン・インフレ率(BEI)

- 【実質金利=名目金利-インフレ率】

日本の物価連動国債の利回りも多くの期間でマイナスになっていることが確認できます。

ここでも「物価連動国債」はインフレが発生しないと固定利付債より利回りが劣後することが分かります。

また、日本の場合は米国と比較して「ブレーク・イーブン・インフレ率(BEI)」の水準が低く推移しています。

足元だけでなく長期的なインフレ見通しも低く推移しています。

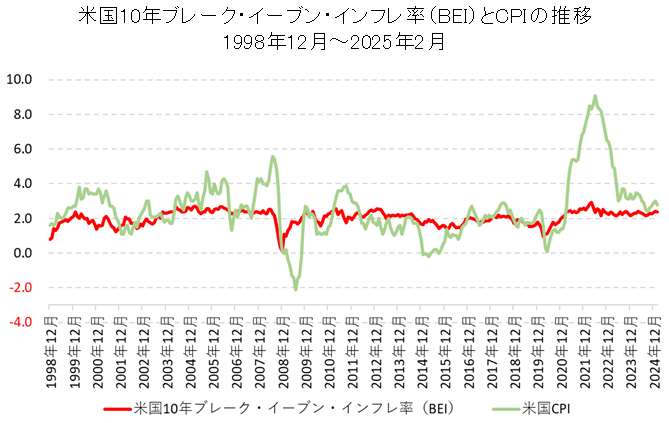

米国のブレーク・イーブン・インフレ率(BEI)と消費者物価指数(CPI)の関係

「ブレーク・イーブン・インフレ率(BEI)」と「米国CPI(前年同月比)」の比較チャートです。

「ブレーク・イーブン・インフレ率(BEI)」はマーケット参加者が予想する長期のインフレ見通しであり、足元のインフレ率を表す「米国CPI(前年同月比)」とは直接的な関連性はありません。

ただし、足元のインフレ率は将来のインフレ見通しにある程度は影響を与えているものと思われます。

上記チャートを確認すると「米国CPI(前年同月比)」はその時々で大きく上下していますが、「ブレークイーブンインフレ率(BEI)」は概ね2%前後で安定的に推移しています。

物価連動国債に投資するETF・投信

冒頭で紹介したように、物価連動国債は夢の商品ではありません。

物価連動国債はインフレにより元本・利金の増加が見込めると同時に、固定利付債の性質も持ち合わせています。

よって、物価連動国債にとって最も良いマーケット環境はインフレ率が大きく上昇する中で、相対的に長期金利が低位安定する状況です。

中々発生しにくい環境ですが、そのような環境では投資対象として有効になります。

その際は下記の物価連動国債に投資するETFや投信をご活用ください。

- iシェアーズ 米国物価連動国債 ETF【米国の物価連動国債】

- MHAM物価連動国債ファンド(未来予想)【日本の物価連動国債】

- ブラックロック 新興国インフレ連動国債ファンド【新興国の物価連動国債】