こちらのページでは「国別の外貨準備高ランキング」を掲載しています。

1990年・2005年・2020年・直近の外貨準備高ランキングを一覧で掲載しておりますので、各国の外貨準備高の変化を確認することができます。

また、「なぜ外貨準備高が増えると良いのか」や「外貨準備高が増加・減少する要因」なども分かりやすく掲載していますので参考にしてください。

一般的に外貨準備高が大きく増加する国というのは下記のような特徴があります。

- 経常収支の黒字が続いている国

- 通貨が強くなりやすく自国通貨売りの為替介入を行っている国

詳細は下記をご覧ください。

まずは外貨準備高ランキングの推移からです。

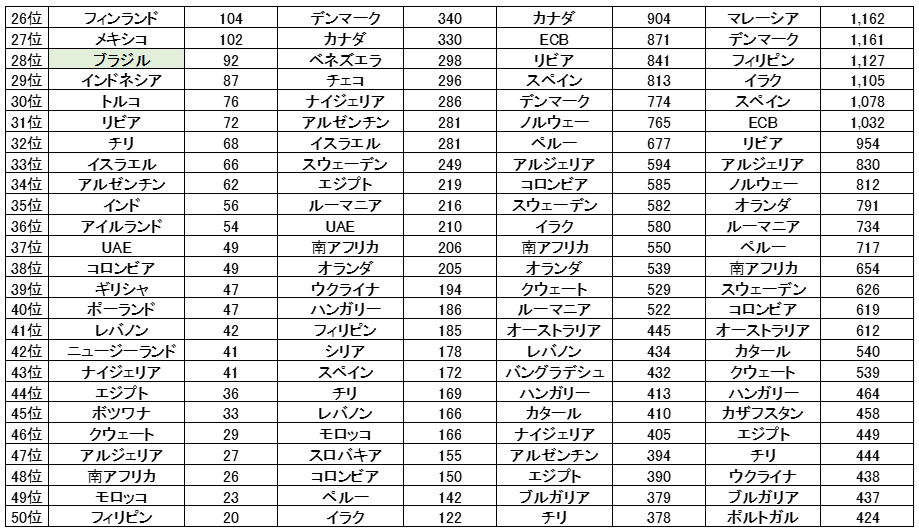

外貨準備高ランキング(1990年・2005年・2020年・2024年)

下記では「主要国の外貨準備高のランキング(1990年・2005年・2020年・2024年)」と「主要国の外貨準備高のポイント」を掲載しています。。

ランキングの順位だけでなく、外貨準備高の変化も確認してください。

主要国の外貨準備高のランキング(1990年・2005年・2020年・2024年)

※こちらのページは世界の経済・統計情報サイト「世界経済のネタ帳」のデータを使用しています

外貨準備高の変化のポイント(外貨準備高の増加要因は「経常黒字」と「為替介入」が中心)

まず、最も大きな変化があったのは中国です。

特に2000年代に入り工業化が進み、世界の工場として輸出が活発になりました。

その結果、貿易収支・経常収支が大幅に黒字となったことが外貨準備高が急激に増加した理由の一つです。

また、人民元は完全な変動相場制でなく管理フロート制をとっています。

特に2005年~2013年頃は人民元の人気が高く、コントロールするために人民元売り・米ドル買いの為替介入を大量に行ったことも外貨準備高が急増した理由となっています。

介入により外貨準備高が増加するということは自国通貨の人気が高く、自国通貨売り米ドル買いの介入を行っているということになります。

一般的に自国通貨の人気が高いということは経常収支が黒字であることや財政・政治・経済が安定していることが理由となります。

2020年の中国の外貨準備高は2位の日本の2.5倍の3.35兆ドルという非常に大きな金額となっています。

それでも2014年には4兆ドル近くまでありましたので、6年間で約0.7兆ドル減少しています。

これは2014年~2016年頃にかけて人民元が軟調となり、これまでとは逆に米ドル売り・人民元買いの介入を行ったことが外貨準備高減少の理由です。

- 人民元/ドルのチャートをみるとイメージしやすいと思いますのでこちらをご覧ください:人民元為替レート(円/人民元、人民元/ドル)長期推移(チャート・変動要因)

日本は1981年以降、経常収支の黒字が続いており外貨準備高が増加しやすくなっています。

2020年に中国・日本に次いで第3位となっているスイスも近年、外貨準備高が急増しています。

スイスは恒常的に経常収支が大幅な黒字となっていることに加え、2010年代前半にスイスフラン高を抑制するためのスイスフラン売り介入を行ったことが増加の要因です。

- スイスフランの長期推移についてはこちらをご覧ください:スイスフラン為替レート(円/スイスフラン、スイスフラン/ドル)長期推移(チャート・変動要因)

新興国通貨の投資先として人気が高いブラジルも順調に外貨準備高が増加しており、2020年には2005年の約7倍の3,556億ドルとなっています。

ブラジルの外貨準備高は2005年〜2011年にかけて大きく増加し、2012年〜2020年はほぼ横ばいとなっています。

2005年〜2011年の外貨準備高の増加は2つの要因が影響しています。2005年〜2007年は経常収支が黒字化した事が要因です。2010年〜2011年は海外からの資金流入によるブラジルレアル高が景気悪化を招くとして、ドル買い・レアル売りの為替介入を行ったことが要因です。

つまり、外貨準備高が増加する2つの要因「経常収支の黒字」「通貨が強くなりやすく自国通貨売りの為替介入」が時期をずらして両方とも発生したことになります。

- ブラジルレアルの長期チャートはこちらをご覧ください:ブラジルレアル為替レート(円/レアル,レアル/ドル)長期推移(チャート・変動要因)

外貨準備高が増加したことによりブラジルレアルが下落した際の為替介入の余地が非常に大きくなっており、通貨の安定性に寄与することになります。

その他、ロシアのランキングは横ばい、メキシコのランキングは低下していますが、外貨準備高の金額自体は大きく増加しており、通貨としては良い方向に進んでいると言えます。

また、タイ・インドネシア・韓国などアジア通貨危機(1997年)で通貨が大きく下落した国々も外貨準備高が大幅に増加しており、通貨の安定性は高まっているものと考えられます。

多くの新興国は2000年代以降、外貨準備高が大きく増加しており、以前と比べると為替介入を行う余地は大きくなっています。

- 新興国通貨の長期チャートや変動要因はこちらをご覧ください:「お役立ちデータ(為替)」 一覧

外貨準備高の水準は通貨の安定性に影響を与える(特に新興国通貨)

外貨準備高の水準は特に新興国通貨への投資を考える際に重要となります。

一般的に米ドル・ユーロ・円などと比較して、新興国通貨は変動率が大きく、不安定な動きになりやすい特性があります。

新興国通貨が下落する要因は「インフレ率の急上昇・政局不安・地政学リスクの高まり・景気悪化」等様々です。

通貨が極端に売られ過ぎた場合には、各国通貨当局が為替介入を行い、通貨の価値を維持しようとしますが、この時どれくらいの為替介入ができるかは外貨準備高の水準で決まります。

- 外貨準備高をはじめとする新興国通貨のチェックポイントはこちらをご覧ください:新興国通貨の5つのチェックポイント

外貨準備の多くは米ドルで保有するのが一般的ですが、為替介入の際はその米ドルを売却して自国通貨を購入するといったオペレーションを行います。

よって、外貨準備高が大きいということはそれだけその国の通貨の安定性が高いといえます。

(正確には外貨準備は為替介入を行う場合だけでなく、外貨建て債務の返済が困難になった場合にも使用されます。)

ちなみに世界各国が保有する外貨準備高の通貨別の比率は概ね米ドル60%強、ユーロ20%前後、円5%前後、ポンド5%前後で、その他はカナダドル・豪ドル・人民元などが含まれます。

多くは流動性の高い国債等で保有されますが、一部分を金(GOLD)で保有している国もあります。