こちらのページでは「売出し」「立会外分売」「ブロックトレード」のポイントについて分かりやすく掲載しています。

上場株式の大株主がまとまった株数を売却する際、通常の委託注文ではなく「売出し」「立会外分売」「ブロックトレード」により売却することが多くなります。

株式の「売出し」「立会外分売」「ブロックトレード」はどれも仕組み自体はほぼ同じです。

売主はまとまった金額の株式を一度に売却でき、投資家は買付けの手数料が無料・一定のディスカウント価格で購入することができます。

ディスカウント率は多くが1%~5%程度となります。(小型株のブロックではディスカウント率がさらに大きくなるケースもあります)

詳細は下記をご覧ください。

株式の売出し・立会外分売・ブロックトレードとは

売出し・立会外分売・ブロックトレードについてそれぞれ解説します。

売出しとは

大株主などが株式を売却する際、市場で売却すると影響が大きいため、証券会社を通じて不特定多数の投資家に売却するものです。

よって、売却規模は大きく、最低でも数億円で、大きなものでは数千億円以上となります。(NTTや日本郵政関連の政府保有分の売出しなどは1兆円以上となることもあります)

また、公募増資と同時に行われることも良くあります。

公募増資と売出しはまとめてPO(Public Offering)と呼ばれます。

公募増資はその名の通り、株式を新たに発行するので発行済み株式数が増加します。

売出しは流通する株式数は増加しますが、発行済株式総数は増加せず希薄化しません。

売出しにより売却する目的は株主作り(株主数を増やす)、流動性向上、マーケットインパクトを抑えながらの売却等、様々な目的があります。

売出しは証券会社が「引受」を行う為、売り方は確実に希望する株数を売却することができます。(下記で紹介する立会外分売は「引受」を行いません)

立会外分売とは

売出しより規模が小さく、通常は上場基準を満たすための株主作り(株主数を増やす)や流動性向上を目的として行われます。

流動性が高まることで株価にとってはプラスとなります。

売出す金額は数千万円~最大20億円程度が一般的です。

また、株主作りを目的とすることが多いことから、多くの場合、買付け顧客1人当たりの最大株数が設定されます。

よって、多くの場合、買主は数千万円~数億円といった大口の買付を行うことはできません。

ディスカウント率は取引所の規定では10%以下となっており、通常は2%~4%程度のケースが多くなっています。

売出しと異なり、証券会社が引受を行うわけではないので、売り方は希望する株数を全て売れる保証はありません。売れ残るケースもあります。

ブロックトレード(エクイティオファー・ブロックオファー・株式ブロック取引)とは

業者によってブロックトレードと呼んだり、エクイティオファー・ブロックオファー・株式ブロック取引と呼ぶ場合があります。

取引規模は数千万円~100億円程度が一般的です。(発行済み株式数の1%~10%程度)

立会外分売と異なり株主作りを目的とするケースは少なく、売主がマーケットインパクトを抑えながら売却したいといったニーズがメインです。

よって、買付け顧客1人当たりの最大株数が設定されることも少なく、数千万円~数億円の買付も可能となります。

ディスカウント率は1%~5%程度のケースが多くなっています。

時価総額が小さい銘柄の場合、10%近いディスカウント率となるケースもあります。

マーケットインパクトの抑制が目的ですので、中小型株が中心となります。

まれに証券会社が手数料欲しさに本来であれば委託取引で十分売却できるような大型株の案件に対し、ブロックトレードの提案を行っているケースも見受けられます。

委託注文で株式を買い付ける場合、どれだけ大口でも最大10万円など最大手数料が設定されているケースがあります。

これでは収益になりませんが、ブロックトレードでは3%前後の手数料を得ることができるからです。

買手にとって直接マイナスになるわけではありませんが、本質的には良い商いとはいえません。(本来は金融庁が取り締まるべきだと思います)

株式の売出し・立会外分売・ブロックトレードの違い

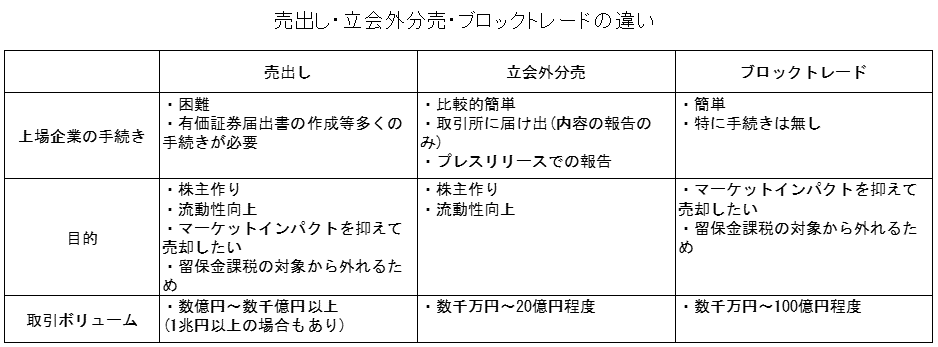

上記でも触れましたが、「売出し」「立会外分売」「ブロックトレード」の違いは下記の2点が大部分を占めます。(留保金課税については下記で説明します)

- ①売却金額の大きさ

- ②売却の目的(株主作り、流動性向上、マーケットインパクトを抑えて売りたい、留保金課税から外れたい)

これら以外では手続き面の手間が異なります。(ここでの手続きは売主ではなく発行体の手続きです)

売出しは有価証券届出書を作成することや売却までの時間が掛かることなど、手続き面での負担が最も高くなります。

立会外分売は取引所に届け出る必要はありますが、有価証券届出書の作成は不要で株数や時期の報告のみですので、それほど大きな負担にはなりません。(その分、売出しと異なり、証券会社が引受を行う訳ではない為、売り方が希望する株数を全て売れる保証はありません。売れ残る可能性があります。)

投資家向けにはプラスリリースで公表します。

下記が立会外分売の手続きの流れです。

- 執行日の10日前~1週間前:「株式の立会外分売のお知らせ」の発表で1週間~10日後の間に立会外分売を行うことを公表

- 執行日の前日(いわゆる値決め日)の引け後:「株式の立会外分売実施についてのお知らせ」の発表で価格とディスカウント率を公表

- 執行日当日8:20~8:45:分売に係る買付申込の受付

- 執行日当日の9:00以降:「株式の立会外分売終了に関するお知らせ」

ブロックトレードは特に作業は発生しません。

売主と証券会社間のやり取りで完結します。

下記は「売出し・立会外分売・ブロックトレード」についての手続き面・目的・金額ボリュームの比較表です。

大株主が売却により留保金課税の対象から外れると株価にとってプラス

1グループの株主の持ち株比率が50%を超えている会社は特定同族会社と呼ばれ、通常の法人税に加えて留保金課税が上乗せして課税されます。

オーナーが50%超の株式を保有している会社が、売出しやブロックトレードを行うことで保有比率が50%以下となり、留保金課税の対象から外れるような案件がたまにあります。

この場合、留保金課税から外れることで税金が減少し、1株利益(EPS)が上昇することになります。

会社ごとに影響度は異なりますが1億円以上の利益が出ているような会社であれば1株利益(EPS)を10%前後上昇させる効果があります。(会社ごとに影響度は異なるのでその都度確認してください)

よって、売出しやブロックトレードの中でも留保金課税の対象から外れることを目的とする案件は魅力的と言えます。

そして、特に売出しの案件(一部、ブロックでも)では空売り(つなぎ売り)を活用して利益をあげようとする投資家が一定割合います。これも確実に儲かる訳ではありませんが、知っておいて損はないでしょう。

- 売出しにおける空売りの活用(つなぎ売り)についてはこちらを参照してください:公募増資・売出(PO)は儲かるのか分析してみた