こちらのページでは「ドル円レートの長期推移」と「その変動要因」について掲載しています。

「ドル円為替レートの全歴史」を確認することができます。

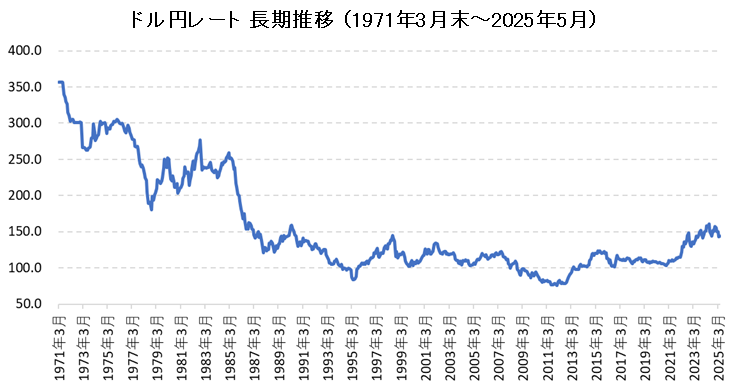

ドル円レートは『360円固定相場制から変動相場制への移行』『プラザ合意』『アジア通貨危機』『ロシア危機で初のリスクオフによる円高』『リーマンショック後の超円高』など多くのイベントを経験してきました。

下記では、最初に大きな流れを確認できるよう『ドル円為替レートの超長期推移(1971年~現在)』を掲載し、その後に10年ごとに分割して『ドル円チャート』と『ドル円レートを動かした変動要因』を掲載しています。

それではまず、『ドル円為替レートの超長期推移』です。

ドル円為替レートの超長期推移(1971年~現在)

1971年以降のドル円レートの超長期チャートです。(細かい内容は下段の10年ごとに区切ったチャートで確認してください)

- 1816年~1914年:金本位制で英ポンドが基軸通貨

- 1949年4月:1ドル=360円の固定レートを設定

- 1971年4月:1ドル=360円の固定レートが終了

- 1971年8月:ニクソンショックで金ドル本位の固定相場が崩壊

- 1973年2月:ドル円レートが完全変動相場制に移行

- 1985年9月:プラザ合意により円が急伸

- 1995年4月:1ドル=79.75円まで円高ドル安が進んだ(ただし、下記の通り約3年後には147円台まで円安が進んだ)

- 1997年7月:アジア通貨危機が発生。その影響で円安が進み、1998年8月には1ドル=147.66円まで円安ドル高が進んだ

- 1998年8月:ロシア危機が発生。その影響で1998年10月には1ドル=115円前後まで円高ドル安が進んだ【初のリスクオフによる円高】

- 2011年10月:1ドル=75.32円と円が過去最高値をつけた(リーマンショック後に米国が日本に先んじて量的金融緩和を積極化させたことが主な要因)

- 2012年12月:第2次安倍内閣が発足、2013年4月には日銀総裁に黒田氏が就任し、大規模金融緩和を開始したことで、円安・ドル高トレンドに転換

- 2024年7月:2022年から続く米金利上昇の影響により、1ドル=161円台と34年ぶりの水準まで円安が進んだ

ここからはドル円レートのチャートを10年ごとに区切って、詳細な変動要因を解説します。

ドル円為替レートの歴史を詳細に解説(10年毎チャート)

10年毎チャートの下に変動要因を箇条書きで記載しています。

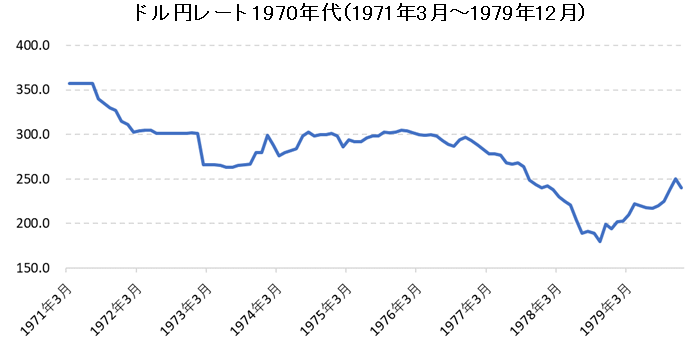

ドル円為替チャートと変動要因(1970年代)【変動相場制に移行】

- 1949年4月25日~1971年4月まで1ドル=360円の固定相場制

- 1971年8月、ニクソン米大統領は8月に米ドルの金交換停止等を発表(ニクソンショック)

- 1971年12月、スミソニアン会議で主要国通貨の対ドル・レートが調整されドル円レートは1ドル= 308円に設定される(スミソニアンレート)。変動幅は上下2.25%に設定(314.93円~301.70円)。

- 1973年2月から完全変動相場制に移行

- 変動相場制移行は1ドル=260円台まで円が急伸したが、1973年10月に発生した第一次石油ショックをきっかけに1ドル=300円前後まで円安ドル高が進んだ

- 1976年~1978年にかけては日本の貿易黒字の拡大、米国の貿易赤字の拡大が要因となり1ドル=300円前後から1ドル=180円前後まで大幅に円高が進んだ

- 1978年11月、インフレ率高騰を落ち着かせる目的で、カーター大統領からドル防衛策が発表され(カーターショック)、1ドル=250円前後まで円安ドル高が進行

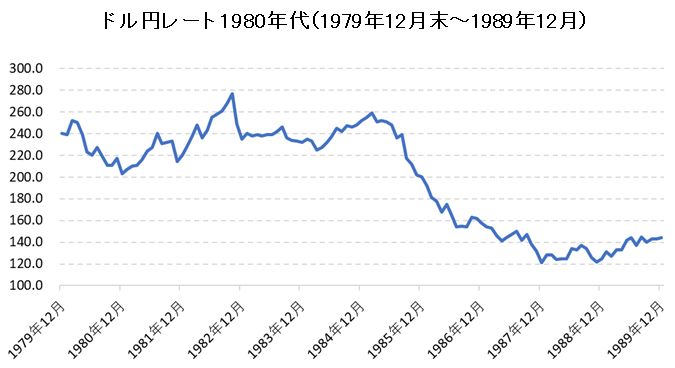

ドル円為替チャートと変動要因(1980年代)【プラザ合意により円高へ】

- 1980年~1984年までは1ドル=200円~280円の円安ドル高水準で推移した。この間、米国は双子の赤字(財政赤字、貿易赤字)で苦しむ中、日本は大幅な貿易黒字を計上しており、一般的な経済理論から考えると円高ドル安にシフトしやすい環境であった。

- しかし、この間の米国は高インフレの時代で、一時期10%を超えるなど高止まりしていたインフレ率抑制のため政策金利を大幅に引き上げていた。 1980年代前半のFFレートは概ね10%~20%で推移しており、高金利が資金シフトを呼び、円安ドル高になったと考えられる

- 1985年9月22日、ニューヨークのプラザホテルで、主要国の財務大臣・中央銀行総裁が集まり、ドル高是正についての会合(G5)が開催され、「プラザ合意」が成立した(これは円安ドル高による国際競争力の低下を恐れた米国が要請し各国が承認した形であった)

- これにより円高ドル安トレンドが形成され、更には米国の双子の赤字の深刻化や1987年10月19日のブラックマンデーなどが重なり、1988年には1ドル= 120円前後まで円高ドル安が進んだ。

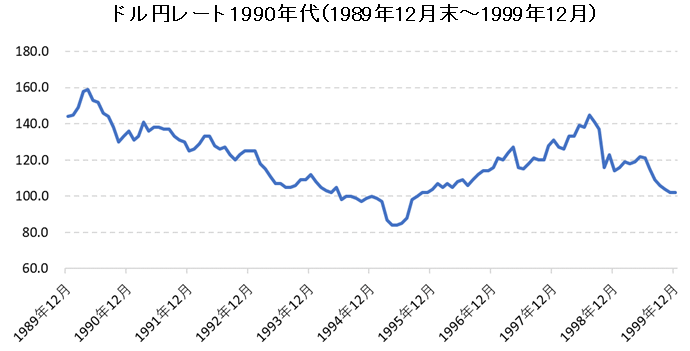

ドル円為替チャートと変動要因(1990年代)【変動が大きい10年間】

- 1990年代のドル円レートは非常に特徴的な動きとなった。下記の通り、短期間でトレンドが大きく変化し、ボラティリティが高い10年間となった

- 1990年4月末の1ドル=159円をピークに円高トレンドとなる

- 1995年までは貿易黒字による大幅な円高(1995年4月:79.75円)

- 1997年のアジア通貨危機後の円安(1998年8月:147.66円)

- 1998年のロシア危機による円高(1998年10月:115円前後)

- 1999年は「米国金利低下+日本金利上昇」で円高継続(1999年12月:102円前後)

- 1990年代前半は円高トレンドとなり、1995年4月に当時の最高値である1ドル= 79.75円をつけた(上記チャートは月次ベースデータのため80円を下回っていないが、日次ベースでは80円割れとなった)

- 1990年代前半は日本の大幅な貿易黒字による日米の貿易不均衡が問題視されており、当時の円高の最も大きな要因と考えられる

- 日米貿易収支についてはこちらを参照:米国の貿易赤字 国別長期推移(対中国・対日本・対メキシコ)

- 日本の国際収支の推移はこちらを参照:日本の国際収支の推移/内訳を分かりやすく解説

- 1995年4月に1ドル=79.75円をつけた後、約3年後の1998年8月には1ドル=147.66円まで大幅に円安となった

- この間、日本の景気低迷に加えて、1995年4月のG7で円高が行き過ぎとの声明を発表、さらに1997年7月にタイから始まったアジア通貨危機が発生し同じアジア圈の日本の通貨である円も売られたことで大きく円安が進んだ

- 更に1997年11月北海道拓殖銀行、山一證券の経営破たんも円売りの材料となった

- これらの影響で、ロシア危機直前の1998年8月には1ドル=147.66円まで円安が進んだ

- 1998年8月のロシア危機によるロシア国債デフォルトは大手ヘッジファンドLTCMの破たんを引き起こした。世界の金融マーケットはリスクオフの状況となり、レバレッジ解消から円が買われる要因となり1998/8/11の1ドル=約147円から、2か月後の1998/10/19には1ドル=115円前後まで急激に円高が進んだ。(初のリスクオフによる円高)

- 以前は有事のドル買いと言われたが、このロシア危機で初めて「リスクオフによる円高」が意識されるようになった。

- 「リスクオフによる円高」の要因:主要国の中で円(日本)の金利が最も低く、円で調達して外貨に投資するというような取引が拡大し、円がレバレッジを提供する通貨となっていたことが「リスクオフによる円高」の要因である。2000年代もリーマンショック時などに「リスクオフによる円高」が見られたが、2010年代後半からは円よりユーロの方が金利が低くなったこともあり「リスクオフによる円高」の影響はやや低下した。それでも2020年3月のコロナショック時は1ドル=112円から101円台まで円が急伸した。

- その後、1999年12月には1ドル=102円台まで円高が進んだ(世界的な株高+円高)

- ここまで円高が進んだ要因として、米国の金利水準が当時としては過去最低水準で推移(FFレートで5%前後、10年国債で5%~6%前後)していたことに加え、日本の景気回復期待から10年国債利回りが一時期2.5%まで上昇したことによる資金シフトが大きいと考えられる【米国の金利低下+日本の金利上昇】

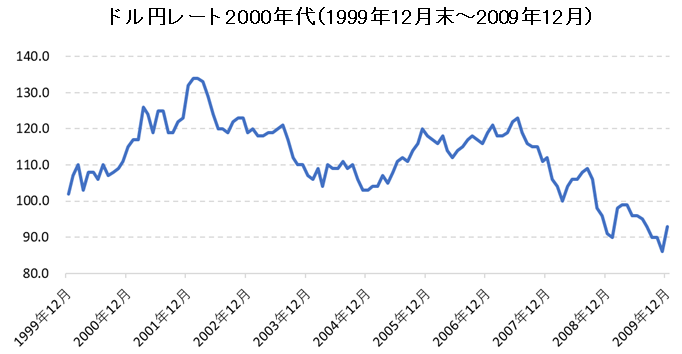

ドル円為替チャートと変動要因(2000年代)【リーマンショックで円高へ】

- 2000年前半~2002年1月にかけて1ドル=100円前後から1ドル=135円前後まで円安が進んだ

- 当時の最安値は2002年1月31日の1ドル=135円15銭

- この時、米ドル金利は低下しているにも関わらず1ドル=130円を超える水準まで円安が進んだ要因はこの頃から円キャリートレード(円調達+ドル買い)が流行したことや、2001年9月11日の米国同時多発テロの影響もある考えられる。テロの前は120円前後で推移していたが、テロ以降一気に円安ドル高が進み130円を超える円安ドル高となった。【有事のドル買い】

- 2002年〜2004年は米国の低金利政策の影響で円高が進んだ。2004年11月には1ドル=102円前後まで円高が進んだ

- 2004年6月〜2006年6月の利上げ(FFレート:1%→5.25%)により円安トレンドとなった

- 2007年6月の1ドル=123円前後をピークに、その後は大幅な円高トレンドとなった

- 2007年8月のパリバショックを皮切りにサブプライムローンの問題が表面化、2008年3月米大手証券ベアスターンズの実質破たん、2008年9月米大手証券リーマンブラザーズの破たんが発生し、世界的に景気後退に陥り、金融マーケットは大混乱となった

- FRBは2007年9月から利下げを開始し、2008年12月までに5.25%あったFFレートをゼロ金利とした。同時に2008年11月以降は大規模な量的金融緩和(QE)を行ったことが円高ドル安の大きな要因となった。(リスクオフによる円高)

- 2009年末には1ドル=90円前後まで円高が進み、その後、アベノミクスが始まる2012年までは円高局面が続いた

- 量的金融緩和(QE)の規模感は中央銀行のバランスシートに表れるのでこちらを参照: 日米中央銀行(FRB・日銀)のバランスシート(資産残高)推移 / ドル円レートに影響も

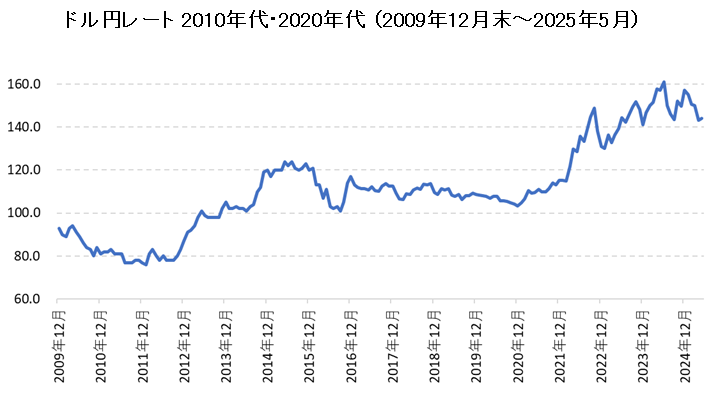

ドル円為替チャートと変動要因(2010年代・2020年代)【1ドル=75.32円の過去最高値から161.95円へ】

※2020年以降のデータもこちらに追加しています

- 第2次安倍政権が誕生する2012年後半まではリーマンショック以降の円高トレンドが継続していた

- 2011/3/11に発生した東日本大震災による影響もあり、2011年10月31日にはドル円の過去最高値となる1ドル=75円32銭まで円高が進んだ(リスクオフによる円高に加え、生損保が保険金支払いの為、外貨資産を売却するという報道もあった)

- この円高ドル安局面において、米国はインフレ率が2%~3%あるにも関わらず、ゼロ金利政策を行ったことで実質金利が大幅なマイナス圏で推移していた。日本もゼロ金利政策を導入していたがデフレ(マイナスのインフレ率)であった為、相対的に実質金利が高止まりした。これが超円高の最も大きな原因と考えられる。【日米実質金利差はこちらを参照:為替レートの予想・分析は実質金利差・購買力平価を活用】

- 2012年12月に第2次安倍政権(アベノミクス)が発足したことと、2013年4月に日銀総裁に黒田氏が就任(黒田バズーカー)したことで日本も大規模な量的金融緩和を開始し円安ドル高トレンドとなった(日銀は2%のインフレ目標も導入:日銀はなぜ2%のインフレを目標とするのか?理由は円高トレンド是正と財政再建)

- 2015年6月5日には1ドル=125円84銭まで円安が進んだ

- 2016年の前半は急激な円高が進んだが、これは米国の利上げが予想より進まないとの思惑が要因であったと考えられる。(インフレ率はある程度上昇しているにもかかわらず利上げが遅れると実質金利が大きくマイナスとなり通貨安要因となる)

- 2016年6月24日には1ドル=99円まで円高が進んだ

- 2016年11月のトランプ大統領就任により米国長期金利上昇をきっかけとして円安ドル高が進んだ。1ドル=100円前後から1ドル=117円前後まで円安が進んだ。

- 2017年~2019年は概ね1ドル=110円を挟んだ動きとなり、3年連続で低いボラティリティ(変動率)となった

- 2020年2月以降、新型コロナウイルスの影響によりマーケットがリスクオフとなる中、FRBは2度の緊急利下げを行った。2020年3月3日に0.5%、2020年3月15日に1%の緊急利下げを行い、FF金利の誘導目標は0%~0.25%とゼロ金利政策が復活した。この間、米国10年国債利回りは一時、0.3%前後まで低下した。ドル円レートは日次ベースでは2020年2月20日の1ドル=112円台から2020年3月10日には1ドル=101円前後まで円高が進んだ。(リスクオフによる円高)

- しかし、直ぐにリバウンドし、2020年3月は月次ベースでは横ばいとなった。

- 2020年後半は緩やかな円高ドル安傾向となり、2020年12月末は1ドル=103円前後となった。

- 2021年~2022年2月は米国のインフレ率が一時5%を超える水準まで上昇したことで、米ドル金利の上昇期待もありドル円レートは1ドル=110円~116円で推移し、円安ドル高傾向となった。

- 2022年3月以降、高インフレによる米ドル金利上昇の影響で円安・ドル高が大きく進行。2022年6月には2002年1月の1ドル=135円15銭を超え、2022年10月には1998年8月の1ドル=147.66円を突破した。

- 2022年10月21日には1ドル=151.96円まで円安ドル高が進んだ。同じ日に米国10年債利回りが4.33%と直近の高値水準を付けた。(米国長期金利のチャートは下段の関連ページを参照してください)

- その後、米国長期金利低下と2022年12月の日銀イールドカーブコントロール修正(10年債の上限0.25%→0.5%)により、2023年1月には1ドル=128円前後まで円高が進んだ

- その後、米国長期金利が高水準で推移する中、2024年7月には1ドル=161.95円まで円安ドル高が進んだ

- 2024年6月、円の実質実効為替レートが1970年代前半を下回り過去最低水準となった。【実質実効為替レートの長期チャートはこちら:実質実効為替レートを分解して分かりやすく解説】

【参考】変動相場制移行前の通貨の歴史(1810年代~1970年前半)

1816年~1914年は金本位制で英ポンドが基軸通貨となっていました。

その後、第一次世界大戦開戦(1914年~)から第二次世界大戦終戦(~1945年)までは世界恐慌(1929年)などもあり、世界経済が混乱する中で英ポンドの地位が徐々に低下し、米ドルが基軸通貨として台頭してきました。

1944年~1971年まではいわゆる「ブレトンウッズ体制」が続きました。

「ブレトンウッズ体制」はブレトンウッズホテルに連合国の代表が集まって決定した国際通貨制度で、米ドルだけが金と交換比率を固定し、他の通貨は米ドルとの交換比率を固定するというものでした。

金本位制とほぼ同じように見ますが、米ドル以外は直接金との交換ができず、国際的な通貨決済は米ドルを中心に行われる点が金本位制と大きく異なりました。「金・ドル本位制」と呼ばれることもあります。この時点で米ドルが完全に基軸通貨の地位を確立しました。

その後、1971年8月のニクソンショックによりアメリカは米ドルと金の交換を停止し、ブレトンウッズ体制は終了しました。

そして、1973年頃から主要通貨は完全変動相場制へ移行していくことになります。

ドル円レートの関連ページ

ドル円レートの予想・分析はこちらを参照してください!

米国の政策金利とインフレ率の推移はこちらを参照してください!

米国の貿易赤字についてはこちらをご覧ください!

先進国の経常収支の推移についてはこちら!

先進国のソブリン格付けについてはこちら!

米国長期金利の推移はこちらを参照!