こちらのページは「東京海上・円建て投資適格債券ファンド(円債くん)」を例に「円建て投資適格債券」のポイントやリスクを掲載しています。

大部分は「円建て投資適格債券」全般に共通する内容ですので、「円建て投資適格債券」の見通しを分析する上で活用いただけます。

円建て投資適格債券のポイントをまとめると下記の通りです。

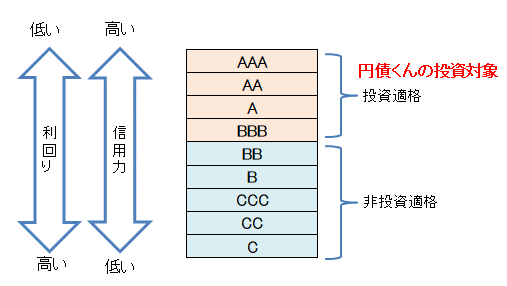

- 高い信用力(BBB以上)

- 国債よりも高い利回りだが、利回り水準自体は高くない

- 投信経由で投資する場合、コスト控除後利回りがマイナスであると、更なる債券価格の上昇(金利低下)がないと利益が出ないので注意

- 数は少ないが日本企業でもデフォルト事例はあり

- 金利上昇リスクには注意

詳細は下記をご覧ください。データや内容は随時、更新しています。

まず最初に円債くんの商品概要から紹介します。

東京海上・円建て投資適格債券ファンド(円債くん)の商品概要

実質的な運用会社

- 東京海上アセット(委託会社:東京海上アセット)

投資対象

- 円建ての社債(円債くん)

- 格付けの高い投資適格債券

- 円債くんのポートフォリオ利回りは月次レポートを参照:東京海上アセット/円建て投資適格債券ファンド「愛称:円債くん」サイト

商品組成上の特徴

- 毎月分配型に加え年2回決算型あり

信託報酬

- 10年国債利回りの水準により変動する仕組みとなっており、日本の金利水準が低い場合は信託報酬も低くなるように設定されている

- 10年国債利回りが3%未満の場合:0.572%(最大0.902%)

円建て投資適格債券のポイント・メリット

高格付けで高い信用力

- BBB以上の投資適格債に投資するためクレジットリスクは小さい(平均格付けAA格)

相対的に高い利回り

- 円建ての社債に投資するため、クレジットスプレッド(上乗せ金利)の分だけ日本国債より高い利回りとなる

日銀のマイナス金利導入とイールドカーブコントロール

- 2016/1/29に日銀がマイナス金利を導入した。これにより債券利回りの下限もゼロではなくマイナスもありうることとなり、言いかえると債券価格の上昇余地が拡大したことになる。

- 2016年7月には日本の10年国債利回り(長期金利)が−0.300%まで低下した

- 2016年9月に日銀がイールドカーブコントロールを導入。短期金利をマイナス、長期金利を概ねゼロ程度にコントロールすることとなった。

- 日銀のイールドカーブコントロールにより当面は極端な金利上昇リスクは低いと考えられる

- 2017年以降、10年国債利回りは概ね0.0%~0.2%前後で推移している

- 日本の長期金利の推移はこちらを参照:日本の長期金利(10年国債利回り)の長期推移【チャート・変動要因】

円債くんのポイント・メリット

円債くんの運用会社は東京海上アセット(社債はクレジット分析が重要)

- 社債に投資する場合、発行体が破綻(デフォルト)すると元金の大部分が回収できない可能性が高い

- よって、社債への投資を行うにあたっては、個別債券のクレジット分析が重要となる

- 円債くんの運用は格付会社で勤務実績のあるスタッフやクレジット分析に長年の業務経験と実績を有するスタッフで構成される専門のクレジットチームが分析を行う。

- 日本の社債市場は事実上、ハイイールド債市場が存在せず、発行される債券はBBB以上の投資適格社債となるため、基本的には信用力の高い企業のものばかりである。

- しかし、それでも過去には国内で発行された普通社債(SB)でデフォルトが発生しており、クレジット分析は重要となる。

- 下記のデフォルトした社債も全て発行時はBBB格以上であった。

- 過去の日本国内での円建て社債のデフォルト事例

- マイカル:大手スーパー、2001年9月に破綻、約3500億円の社債がデフォルト、弁済率は大口投資家約10%、小口投資家約30%

- JAL:大手航空会社、2010年1月に破綻、470億円の社債がデフォルト、弁済率は約15%

- エルピーダメモリー:NECと日立のDRAM事業部門を統合して設立された半導体メーカー、2012年2月に破綻、普通社債450億円、転換社債約900億円がデフォルト、弁済率は約20%

- 武富士:大手消費者金融、2010年10月に破綻、約900億円の社債がフォルト、弁済率は約3%

- ウィルコム:PHS会社、2010年2月に破綻、350億円の社債がデフォルト、弁済率は約13%

- 米国の場合は無担保のハイイールド債でも約40~50%の回収率であるが、日本の場合は10%~20%の回収率にとどまる。

- これは米国はゴーイングコンサーンが前提で早めに破たん手続きに入るが、日本の場合はギリギリまで粘ったうえで破たん申請するためであると考えられる。

- デフォルトしそうでしなかった例として東京電力の電力債がある。

- 震災による影響で原発処理費用、賠償費用等で10兆とも20兆ともいわれる負債を潜在的に抱えている状況である。

- しかし、政府管理下にあることと、電力債は特別法により一般担保付となっている為、仮に破たんしても他の債務に優先して回収されることから、2017年時点でデフォルトリスクはほぼないというプライシングとなった

- 2017/1/19時点で、2028/9/29償還(残存約10.5年)、クーポン2.347%の東京電力債は単価が113で最終利回りは1.0%程度であった

- 日本企業のデフォルト一覧はこちらを参照:日本における社債のデフォルト事例一覧

残存年数を分散

- 残存年数を幅広く分散させることにより、できる限り金利変動リスクを平均化させている

- 概ね均等投資をめざす運用(ラダー型ポートフォリオ)

- ラダー型ポートフォリオについては「イールドカーブについての分かりやすくて詳しい説明」を参照

なじみのある発行体

- 日本国内の法人が発行する債券であり投資家にとってなじみやすい

- 愛称もなじみやすい:円債くん

アワード受賞

- R&Iファンド大賞

- モーニングスターアワード ファンドオブザイヤー債券型部門 優秀ファンド賞

- リッパー・ファンド・アワード・ジャパン投資信託/総合部門 最優秀運用会社 受賞(3年連続)

円建て投資適格債券のリスク・デメリット

債券価格の上昇余地は限定的

- 日本の10年国債利回りはすでに0.0%前後まで低下しており、ここからの金利低下余地は限定的である。

- よって、債券価格の上昇はあまり期待できない見通し

金利上昇リスク

- 金利が上昇した場合、デュレーション分だけ債券価格が下落

円債くんのリスク・デメリット

デュレーションは長めで金利上昇リスクは大きい

- デュレーションは約10年と長めであり金利上昇リスクは相応にある。

- デュレーションとは金利の感応度で、同程度の期間の市場金利が1%上昇した場合債券価格が何%変動するかを表す。当ファンドの場合、デュレーションが約10年であるため残存期間約10年の国債利回りが1%上昇すると基準価格が約10%下落する。ただし緩やかな金利上昇の場合は影響が弱くなる。(デュレーションについての詳しい解説はこちら:債券のデュレーションについて分かりやすく解説)

- 日銀の金融緩和が出口に向かう場合は注意が必要

マイナス利回り

- 2020年~2021年のようにポートフォリオ利回りが信託報酬未満となると、実質的にマイナス利回りとなる

- 債券価格の上昇(市場金利の更なる低下)がないと目減りしてしまうことになる

投資対象が同じ投信(類似ファンド)

- ニッセイ日本インカムオープン(Jボンド)(ニッセイアセット)

- DLIBJ公社債オープン(短期コース・中期コース)(DIAM)